En général, les conseillers sont satisfaits de la rémunération offerte par leur courtier. Or, ce n’est pas le cas pour une minorité d’entre eux, et cette proportion est en augmentation par rapport à 2023. Les sources de leur insatisfaction varient, mais proviennent souvent de changements dans la grille de rémunération, de leur incompréhension face à celle-ci ou du désalignement entre leur modèle d’affaires et celui de leur firme.

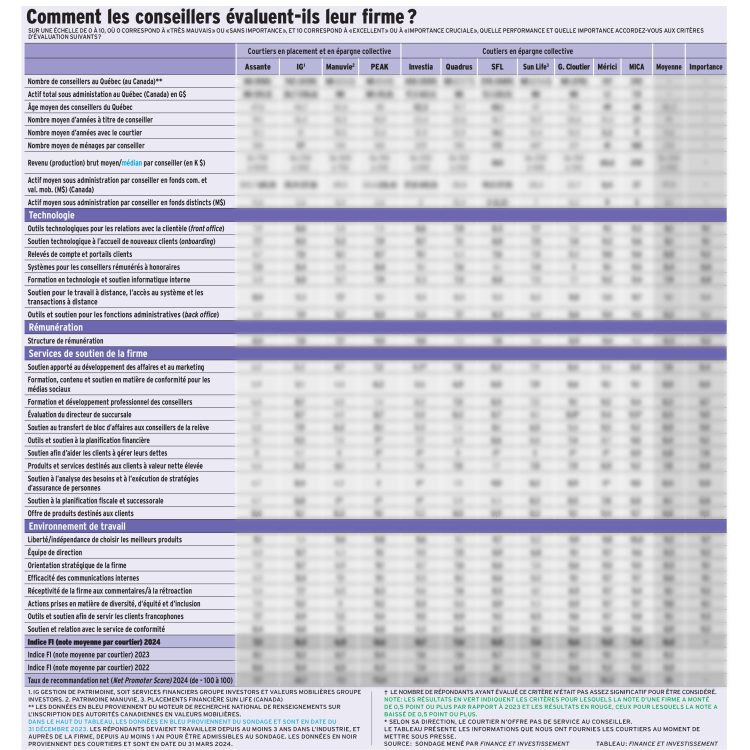

C’est ce que révèle le Pointage des courtiers multidisciplinaires 2024. À cette occasion, les conseillers sondés devaient évaluer leur firme en fonction de la clarté et de la cohérence de sa grille de rémunération.

Pour nombre de répondants, leur relation avec leur courtier est celle d’un travailleur autonome ou d’un entrepreneur, plutôt que d’un employé à commission. En clair, ces professionnels reçoivent une part plus élevée de leur production brute, mais assument eux-mêmes davantage de dépenses : frais de bureau (loyer, assurances, permis, etc.), salaire d’adjointe administrative, matériel informatique, coûts des logiciels de gestion des relations clients (GRC) et de planification financière, etc.

En 2024, les courtiers évalués affichent une performance moyenne de 8,3 sur 10 et une importance moyenne de 9,2. En 2023, les notes moyennes étaient de 8,6 et 9,2. Cette année, 14 % des répondants donnent une note de 0 à 6 sur 10 (insatisfaits) et 56 % de satisfaits (9 ou 10), par rapport à 8,5 % et 59,5 % respectivement l’an dernier. Pour la majorité des courtiers, leurs conseillers accordent une note stable à ce critère d’évaluation de 2023 à 2024. En revanche, les répondants de Financière Sun Life (FSL) et de Services d’investissement Quadrus sont plus susceptibles d’être déçus.

Bien qu’une grande partie des répondants de Quadrus estiment que la grille de rémunération est bonne, près du quart d’entre eux en sont insatisfaits. Ceux-ci en déplorent l’absence de clarté ou la hausse des dépenses qu’ils doivent assumer. Le courtier n’a pas souhaité fournir de précisions à ce sujet.

« Quadrus continue d’offrir des programmes de rémunération de premier plan aux conseillers entrepreneurs au Canada, en reconnaissance des conseils, des produits et des services offerts dans le meilleur intérêt des Canadiens », répond un porte-parole de Quadrus dans un courriel. À FSL, la grille en vigueur depuis l’an dernier déçoit la moitié des sondés. Ils la trouvent trop complexe. « La grille sera très favorable pour quelqu’un qui débute et pour les conseillers hyperperformants. Elle devient moins payante pour les autres, à travail égal. Ce n’est pas cohérent », dit un sondé. « Notre programme de rémunération est aligné sur notre raison d’être-soutenir les conseillers pour qu’ils aident leurs clients à atteindre une sécurité financière durable et un mode de vie sain », écrit Rowena Chan, présidente, Distribution Financière Sun Life (Canada) et vice-présidente principale, Conseils et solutions de l’individuelle, dans un courriel. La dirigeante ne précise pas les ajustements apportés à sa grille et n’aborde pas les critiques soulevées. « Nous évaluons continuellement notre modèle d’affaires pour répondre aux besoins changeants des clients. Entre autres, nous examinons la rémunération des conseillers pour avoir un système juste, transparent, aligné sur les besoins des clients et qui soutient une croissance durable pour les conseillers », ajoute-t-elle dans sa déclaration. En général, un courtier dispose de différentes façons de changer la rétribution des conseillers, outre de leur transférer certaines dépenses.

Par exemple, il peut ajuster le pourcentage du revenu brut généré par un conseiller qui lui revient, aussi désigné comme taux de payout. Un courtier peut aussi moduler les bonis accordés, par exemple lorsqu’un conseiller obtient des apports nets de capitaux substantiels à son bloc d’affaires ou si ses clients sont satisfaits de ses services.

Un courtier peut également accroître les seuils de production brute ou d’actifs sous gestion à partir desquels un conseiller atteint un taux de payout donné. Il peut en outre hausser le seuil d’actifs minimal par ménage à partir duquel un représentant commence à recevoir une rémunération pour ce client.

Dans certaines firmes, le ratio de payout est négocié, et donc accordé de manière discrétionnaire et non transparente, ce qui déplaît à certains répondants.

Chose certaine, la grille de rémunération d’un courtier varie en fonction de son modèle d’affaires, de son offre de service et du profil de ses représentants cibles. « Considérant le soutien et les services offerts par MICA, l’entente de rémunération me semble honnête et me satisfait », affirme un répondant. À l’inverse, une inadéquation entre le modèle d’affaires du conseiller et celui de sa firme peut créer des frictions. À SFL Gestion de patrimoine, la note accordée pour la rémunération est en baisse par rapport à l’an dernier, bien que plusieurs conseillers s’en montrent satisfaits. Parmi le quart d’insatisfaits, certains déplorent que la grille soit moins avantageuse par rapport à celle d’autres courtiers, tandis que d’autres la jugent complexe. Or, certains répondants affirment qu’on a récemment majoré leur taux de payout, ce qui est apprécié. Des ajustements isolés ont été faits à la grille « là où c’était nécessaire », confirme André Langlois, président de SFL, sans les préciser. « On est satisfaits maintenant avec le niveau de rémunération qu’on accorde à tous les niveaux […] par rapport au modèle d’affaires qu’on a déployé et pour tous les services qu’on a. On est une des firmes qui accompagne le mieux les conseillers », indique le dirigeant.

À Gestion de patrimoine Assante, plusieurs répondants disent que la grille est l’une des plus avantageuses sur le marché des conseillers de type « travailleurs autonomes », même si elle l’est moins pour les débutants. « Pour les conseillers qui ont de bons revenus, on a la meilleure grille. On est une firme qui a une profondeur de service : la technologie est meilleure qu’ailleurs », soutient Éric Lauzon, vice-président, développement des affaires et recrutement à Assante.

Il y a eu un seul ajustement récent à la rémunération, soit la façon de facturer des frais aux clients, dit le dirigeant. « Il y avait des frais de compte autogéré anciennement, comme c’était le cas dans plein de places. On a enlevé ces frais. Maintenant, chaque client paye 75 $ par année. Il y a une certaine simplification. Des conseillers ont dû payer ces frais pour certains de leurs clients, parce que les clients étaient inactifs, mais c’est marginal. »Du côté d’IG Gestion de patrimoine, la note accordée en 2024 est stable par rapport à 2023. Cependant, de nombreux sondés regrettent les changements annuels de la grille, souvent perçus comme défavorables et sources de confusion. « IG devrait être plus précis et transparent en ce qui concerne les frais divers qu’on doit payer », dit un sondé.

Certains répondants parlent de baisses du taux de payout pour certaines fourchettes d’actifs sous administration d’un conseiller. Il n’y a pas eu de changement de rémunération associé aux seuils minimal et maximal d’actif géré, précise Cari Thibeault, vice-président principal Québec et Atlantique, Services financiers (Distribution) d’IG. Par contre, IG a ajusté sa grille en faisant passer de 12 à 16 les fourchettes d’actifs gérés associées à un taux de payout donné.

« Il y avait de gros écarts pour passer d’un niveau [donné] à un niveau supérieur. On a voulu rendre ça plus intéressant », précise-t-il.

IG change annuellement sa grille en fonction de l’évolution des marchés financiers, explique Cari Thibeault. « Pour un actif de, mettons, 100 millions de dollars qui donne un niveau X, on regarde si les marchés ont été favorables ou moins, puis on ajuste. »Selon lui, les conseillers en croissance « ont apprécié ce système ». « Des gens dont la pratique serait en décroissance aiment moins ça parce qu’on va majorer [le seuil d’actif de la fourchette] ». Pour la vaste majorité des conseillers, il n’y a pas eu de changement notable à leur taux de payout, selon le dirigeant. Des répondants parlent de baisse de la « prime de vente », mais notent que les frais d’exploitation ont diminué pour compenser cette réduction. « La prime de vente est un incitatif pour l’acquisition de la clientèle. Il y a eu de légères modifications, mais pas outre mesure, qui étaient annoncées depuis cinq ans, confirme Cari Thibeault. Souvent, là où c’est juste, on a diminué encore plus les frais d’exploitation pour nos gens. »En général, les conseillers touchés par cette baisse en 2024 se retrouvaient, après dépenses d’administration, dans une situation plus intéressante qu’en 2023, selon le dirigeant.

À Investia, certains jugent que la rémunération est bonne, mais pas toujours claire. Le courtier n’a pas ajusté la grille ni transféré de dépenses au conseiller, indique Louis H. DeConinck, président d’Investia. « Le dernier changement à la rémunération était il y a trois ans. On a monté notre [taux] de rémunération jusqu’à 90 % pour la plus haute rémunération. J’ai introduit des frais au client, mais j’ai baissé les frais aussi. Il n’y avait pas eu d’autre changement. »Selon le dirigeant, la grille de rémunération est établie en fonction de l’offre de service de ce courtier ayant une architecture ouverte.

Pour consulter le tableau du pointage, veuillez cliquer ici.