Habituellement, la portion du revenu fixe d’un portefeuille est vue comme sa portion « sécuritaire ». En effet, les titres à revenu fixe, comme les obligations, offrent un rendement espéré généralement plus modéré que la portion croissance d’un portefeuille, mais également un « risque » plus faible avec des rendements davantage prévisibles.

Cependant, la valeur des obligations peut fluctuer pour refléter les conditions prévalentes du marché. C’est le cas par exemple si de nouvelles obligations sont émises à des conditions plus attrayantes (comme un taux d’intérêt plus élevé). Alors, les obligations en circulation vont voir leur prix diminuer de manière à ce que leur rendement à échéance se réajuste pour être aligné sur celui des nouvelles obligations émises.

Inversement, lorsque les banques centrales baissent leurs taux directeurs (ou lorsque le marché l’anticipe), les obligations en circulation deviennent plus attrayantes, car elles offrent un rendement supérieur. Leur valeur marchande s’apprécie alors et le rendement à échéance diminue.

Un autre facteur pouvant influer sur la valeur d’obligations est lorsque la cote de crédit d’un emprunteur est modifiée. S’il est perçu comme plus risqué alors ce dernier devra offrir un taux d’intérêt supérieur sur son emprunt pour être financé, et inversement. À noter que la compensation pour le risque est elle-même influencée par de nombreux facteurs, tels que les conditions économiques générales, l’industrie dans laquelle cette entreprise œuvre, le taux sans risque, le risque spécifique (idiosyncrasique), etc.

Lire : Le rôle des FNB de titre à revenu fixe

Advenant que l’emprunteur ne fasse pas défaut sur son obligation, l’investisseur (le prêteur) récupèrera son argent à l’échéance. Son capital est préservé. Les rendements sur les obligations sont donc normalement assez prévisibles et stables pourvu que l’obligation soit conservée jusqu’à l’échéance.

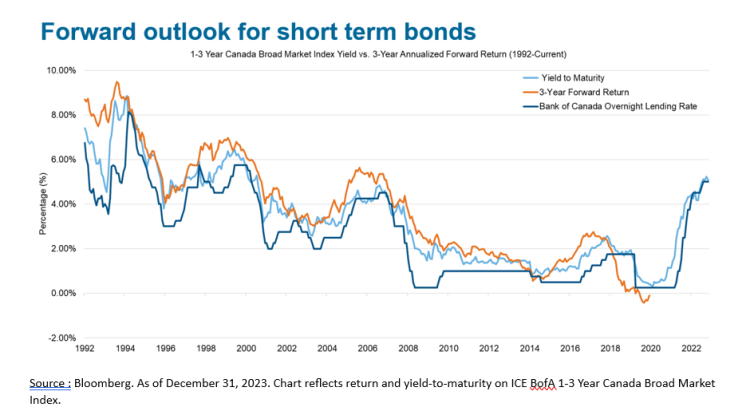

Le graphique ci-dessous illustre les rendements de l’indice obligataire canadien ayant une duration de 1 à 3 ans en comparaison de leur rendement à échéance. Les rendements futurs sont très proches du rendement à l’échéance. En d’autres termes, les rendements des portefeuilles de titres à revenu fixe à échéance sont prévisibles.

Pour consulter le graphique en grand format, cliquez ici.

Dans le cadre d’un portefeuille visant un rendement cible sur un horizon de temps, avoir de la visibilité sur les rendements attendus d’une portion du portefeuille est particulièrement utile et permet alors d’adapter l’allocation d’actifs en fonction du comportement du portefeuille vis-à-vis de sa cible. Cette visibilité augmente au fur et à mesure que l’investisseur se rapproche de son horizon de placement et/ou devient plus conservateur.

Composer avec les biais comportementaux

La préservation du capital et l’effet de diversification des titres à revenu fixe par rapport au marché des actions peuvent également contribuer à l’atteinte des objectifs à long terme des clients.

En effet, ils leur permettent d’éviter les biais comportementaux qui jouent en leur défaveur. Parmi ces biais, on compte la surévaluation de la tolérance au risque, et la panique… Autrement dit, les investisseurs ont tendance à prendre davantage de risque qu’ils ne devraient, guidés par l’appât du gain et réagissent de façon émotionnelle lorsque ce risque se matérialise.

En ayant un portefeuille à la fois composé de titres à revenu fixe et d’actions, un client verra son rendement moins fluctuer, ce qui améliore ses chances d’éviter des erreurs coûteuses, comme de cristalliser une perte ou acheter alors que le marché atteint un sommet.

Un conseiller qui conçoit un portefeuille équilibré et le réajuste vers ses pondérations cibles d’actions et de titres à revenu fixe de manière régulière a de bonnes chances non seulement d’améliorer le rendement d’un portefeuille, mais aussi d’atténuer l’effet des corrections du marché des actions. Cette « protection » contre les corrections des marchés des actions permet d’avoir un portefeuille dont la volatilité ne va pas déclencher de réactions émotionnelles.

Évidemment, le conseiller a un rôle à jouer envers ses clients afin de leur expliquer que l’important est de rester investi peu importe les conditions du marché. Il faut aussi garder en tête que les corrections de marché sont normales et considérer l’horizon de placement du client.

Là encore, il est important de rappeler qu’un portefeuille devrait être établi en fonction des objectifs à long terme, de la tolérance au risque et l’horizon de placement et non guidé par une recherche de rendement maximal à tout prix et sans considération pour la tolérance au risque.

À la lumière du rôle et du comportement de la portion obligataire, l’évaluation de la performance de cette partie du portefeuille devrait alors rester compatible avec ses caractéristiques. Voir l’encadré plus bas.

Comment la gestion active du revenu fixe apporte-t-elle de la valeur ?

Lors de la construction de portefeuilles, un budget de risque est établi conformément à la tolérance au risque de l’investisseur dans différents scénarios hypothétiques. Le portefeuille qui en résulte vise à maximiser les rendements attendus dans les limites du budget de risque – sous contrainte de risque.

Une stratégie de gestion active de titres à revenu fixe peut consister à essayer de surperformer son indice de référence en adoptant une approche qui ne maximise pas l’encaissement des hausses, mais qui minimise plutôt l’encaissement des baisses (par rapport à l’indice). Par exemple, lorsque des hausses de taux sont anticipées, une stratégie consistant à réduire la duration du portefeuille par rapport à l’indice, en réduisant l’exposition aux titres les plus sensibles, permettrait de s’attendre à un impact moindre sur le portefeuille. Pour ce faire, l’équipe de gestion de portefeuille pourrait réduire l’exposition gouvernementale et/ou raccourcir l’échéance moyenne des titres en portefeuille.

Dans un environnement stable, une surpondération à des titres à revenu fixe corporatif de qualité d’investissement peut améliorer le rendement du portefeuille sans trop en augmenter le risque.

En se concentrant sur la gestion du risque, la préservation du capital et la protection contre les baisses, tout en saisissant le bêta de l’indice à la hausse, une stratégie de gestion active telle que décrite plus haut, si elle réussit, finira par surperformer son indice de référence avec un encaissement des baisses plus faible, soit de meilleurs rendements avec moins de risque, et un comportement prévisible.

Une partie de ce budget de risque peut alors être réallouée à la portion croissance du portefeuille. Le profil de risque rendement espéré du portefeuille s’en retrouve amélioré avec un rendement attendu supérieur pour un risque similaire.

Les placements à revenu fixe ne jouent donc pas un rôle unique dans les portefeuilles, ils permettent d’en réduire le risque, réduire la dispersion des rendements espérés, et améliorer le profil de risque rendement.

Par ailleurs, les rendements à échéance actuels des titres à revenu fixe couplés aux perspectives d’assouplissement des politiques monétaires présentent une opportunité de revisiter les portefeuilles et l’allocation d’actifs (et la sous-pondération chronique dans le revenu fixe dans les dernières années) pour atteindre les rendements cibles du portefeuille.

De la pertinence des titres à revenu fixeUn titre à revenu fixe est une dette émise par un gouvernement ou une entreprise dont les principales caractéristiques sont :

L’échéance (la date à partie de laquelle le capital emprunté sera remboursé) ;

Le taux d’intérêt (à quel taux le capital emprunté est rémunéré au prêteur) et la périodicité des paiements, appelés « coupon » ;

La cote de crédit de l’émetteur, qui est la « solidité » de ce dernier et donne une indication sur le risque associé à prêter de l’argent à cet emprunteur. Elle informe sur le risque de défaut de paiement de l’émetteur, soit de ne pas recevoir les intérêts ou le remboursement du son capital, sa capacité à rembourser.

Dans la construction d’un portefeuille, les titres à revenu fixe sont inclus pour trois principales raisons :

- Diversification par rapport au marché des actions ;

- Préservation du capital ;

- Génération de revenu.

* Laurent Boukobza est vice-Président, FNB, chez Placements Mackenzie

Clause de non-responsabilité: Les placements dans les fonds communs peuvent donner lieu à des commissions de vente et de suivi, ainsi qu’à des frais de gestion et autres. Veuillez lire le prospectus avant d’investir. Les fonds communs ne sont pas des placements garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire. Le contenu de ce commentaire (y compris les faits, les perspectives, les opinions, les recommandations, les descriptions de produits ou titres, ou les références à des produits ou titres) ne doit pas être pris ni être interprété comme un conseil en matière de placement ni comme une offre de vendre ou une sollicitation d’offre d’achat, ou une promotion, recommandation ou commandite de toute entité ou de tout titre cité. Bien que nous nous efforcions d’assurer son exactitude et son intégralité, nous ne sommes aucunement responsables de son utilisation.