C’est le branle-bas de combat, du moins dans mon environnement. Tout le monde s’interroge sur les conséquences de l’augmentation du taux d’inclusion des gains en capital et sur les choses à faire à ce sujet.

À compter du 25 juin, le taux d’inclusion des gains en capital passe de 50 % à 66,66 % pour les sociétés par actions et les fiducies. Cette hausse s’applique aussi aux individus, mais seulement pour les gains en capital annuels excédant 250 000 $. Regardons quelques éléments liés à cette annonce du gouvernement fédéral, même si, pour l’un deux, il est minuit moins une.

D’abord, une question urgente : vendre ou non des actifs avant le 25 juin ? Vous avez peut-être décidé de recommander (ou non) tel ou tel geste, particulièrement au sein des sociétés par actions de vos clients.

David Truong, président, Banque Nationale Planification et Avantages sociaux, a publié récemment sur financeinvestissement.com « Doit-on réaliser un gain en capital avant le 25 juin 2024 ? », un article sur la pertinence de déclencher un gain en capital pour un actionnaire imposé au taux marginal maximum, mais qui pourrait profiter du taux d’inclusion des gains en capital personnellement de 50 % sur la première tranche de 250 000 $ de gains. Son constat : si la période de détention d’un titre financier est de plus de 11 ans, il est recommandé de ne rien faire. Le présent texte est un complément à celui de David.

Je ne suis pas un fan des analyses simplifiées. Je préfère voir une intégration des concepts dans une planification globale des flux monétaires. Ainsi, je suis davantage certain de ne rien laisser passer, quitte à augmenter la difficulté de trouver la cause des effets.

Le principe de la recommandation sur la durée est simple. Elle repose sur la comparaison de deux scénarios. Dans le premier, une société par actions déclenche un gain en capital. Elle paie ses impôts, verse un dividende en capital de même qu’un dividende imposable à son actionnaire qui investit le montant après impôts personnels. S’il reste une portion non versée à l’actionnaire, elle l’est à la fin et tous les impôts sont payés. Après un nombre d’années X, l’actionnaire paie des impôts sur son gain en capital. Dans le second, la société ne vend le placement que dans X années puis verse, à ce moment, un dividende en capital à son actionnaire de même qu’un dividende imposable égal au solde résiduel. L’actionnaire paie ses impôts.

Évidemment, pour chaque situation, il existe un point « mort ». Par exemple, avec un taux de rendement de 4 % et un placement de 200 000 $ avec un prix de base rajusté (PBR) de 100 000 $, ce point est d’environ sept ans, alors qu’à 7 %, c’est quatre ans. Si le placement est détenu pour une période moindre que celle estimée, l’investisseur a avantage à déclencher son gain. Dans le cas inverse, il aurait avantage à conserver son placement.

C’est intéressant, mais cette règle générale pourrait être raffinée. En effet, les hypothèses utilisées sont strictes, notamment sur le plan des taux d’imposition, qui sont au maximum. Or, bien peu de gens, même en affaires, paient les taux maximaux. Que se passe-t-il pour ces personnes ?

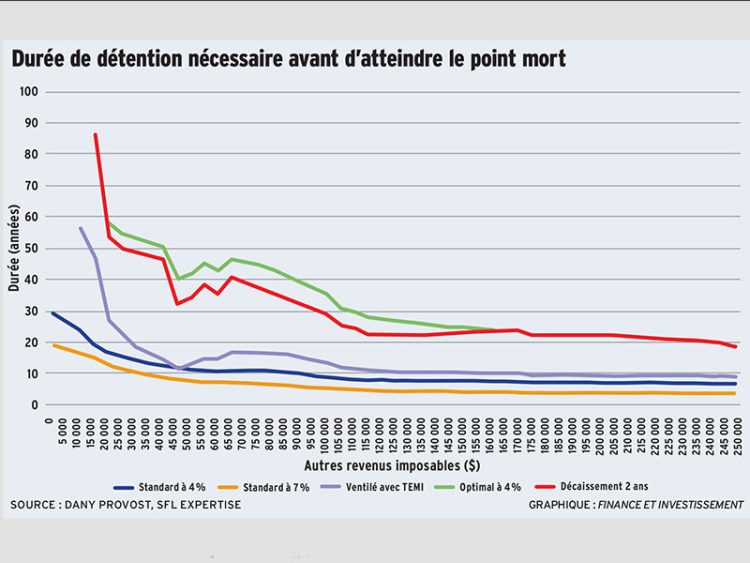

Le graphique indique les durées calculées avec les mêmes hypothèses, à l’exception des taux d’imposition, qui sont variables. Les taux effectifs marginaux d’imposition (TEMI) sont calculés à l’aide des « autres revenus imposables » dans le cas d’une personne seule.

Pour voir ce graphique en grand, cliquez ici.

La courbe bleue illustre un taux de rendement de 4 %, tandis que la orange, un taux de 7 %. À l’extrême droite de ces lignes, on aperçoit les durées de sept et quatre ans dont nous avons discuté.

Ces deux courbes présentent d’autres problèmes. Le premier est que le rendement généré par les titres est composé à 100 % de gain en capital reporté et le deuxième est que le dividende versé à l’actionnaire dans le premier scénario correspond à la totalité des liquidités disponibles.

En y ajoutant une certaine ventilation dans les revenus de placement ainsi qu’un taux de roulement du portefeuille, on aboutit à la courbe mauve.

De plus, si on « optimise » le dividende en maximisant la valeur à la fin de la période X, qui se traduit presque toujours en paiement d’un dividende correspondant à 100 % du compte de dividende en capital (CDC) créé plus un dividende imposable qui récupère l’impôt en main remboursable au titre de dividende non déterminé (IMRTDND), c’est la courbe verte qui apparaît. Celle-ci se superpose à la courbe rouge aux extrémités de l’axe horizontal.

Si le portrait change, la durée de détention avant d’atteindre le point mort sera plus élevée.

Un des plus gros problèmes n’est cependant pas encore résolu : le TEMI du décaissement. Toutes ces courbes n’illustrent que des TEMI issus d’une seule année de décaissement. On calcule ainsi la valeur après impôts dans un contexte de décès et non de planification de retraite. Cela résulte du fait que plus le gain illustré est important, plus les courbes s’aplatissent, car ce sont des TEMI maximums qui sont générés, peu importe les « autres revenus imposables » dans ce contexte.

Les situations du graphique illustrent un placement de 200 000 $ ayant un PBR de 100 000 $. En y ajoutant une amorce de simulation de planification de retraite, en étalant les revenus imposables sur deux années (ce qui peut être aisément fait par de simples avances à l’actionnaire), c’est la courbe rouge qui se dessine.

Avec cette dernière correction, on comprend qu’on est à un jet de pierre (un gros quand même) de simulations personnalisées, faisant varier tant les TEMI annuels (à l’entrée, pendant l’investissement et à la sortie) que les montants de gains et les taux de rendement.

Les nombreuses simulations que j’ai faites en ce sens, qui intègrent la décision dans un contexte global, appuient davantage la courbe rouge que la bleue.

On passe ainsi d’une période théorique recommandée de sept ans à souvent quelques décennies. Donc, si le placement est détenu pour une période moindre que cette dernière, l’investisseur a avantage à déclencher son gain en capital d’ici le 25 juin.

Mais attention : même en faisant des simulations personnalisées, rien ne nous assure que le déclenchement de gains en capital soit bénéfique pour votre client, particulièrement s’il est important.

Le déclenchement d’un gain en capital substantiel mérite d’être discuté avec votre client, car, même si le projet de loi est adopté sans grandes modifications, rien ne nous assure qu’un autre gouvernement ne fera pas marche arrière dans un avenir pas si lointain ou que toutes les mesures seront adoptées telles quelles.

C’est une question de gestion de risque, et des calculs personnalisés devraient être faits. Ce n’est malheureusement qu’après coup qu’on pourra savoir si on a bien fait ou non.

Seuil personnel de 250 000 $

Sur le plan individuel, peu de personnes dont le portefeuille est détenu dans un compte non enregistré seront touchées, grâce au seuil de 250 000 $ à partir duquel le nouveau taux d’inclusion est de 66,67 %. Or, pour celles qui le seront, notamment celles qui sont propriétaires d’immeubles, il faut calculer un ensemble d’impacts, donc le nouvel impôt minimum de remplacement (IMR), qui sera dorénavant possiblement déclenché avec des gains en capital importants.

La raison est simple : le gain en capital pour le calcul de l’IMR est inclus à 100 % au-delà du seuil de 175 000 $ et est imposé au deuxième palier, tant au Québec (19 %), qu’au fédéral (17,12 % après abattement) pour un total de 36,12 %, alors que le calcul régulier aux paliers maximums (53,31 %) donne 35,54 % à une inclusion de deux tiers.

Pour les individus touchés, il pourrait être notamment envisagé de morceler une vente d’immeuble (partager la propriété sur quelques années), de financer l’acheteur avec un solde de prix de vente (permettant ainsi d’avoir accès à la réserve pour gain en capital, qui peut étaler le gain jusqu’à cinq ans) ou encore de faire un prêt à son conjoint pour financer l’achat d’un immeuble, qui pourrait prendre de la valeur. Une variable supplémentaire existe toutefois dans un contexte immobilier, celle de la récupération de l’amortissement, qui augmente sensiblement la note fiscale.

Certains autres aspects sont aussi à considérer. Les couples en instance de divorce pourront possiblement utiliser le seuil de 250 000 $ afin d’en faire profiter les deux parties.

Autres éléments

Regardons quelques autres situations qui seront touchées par les nouvelles règles.

L’incorporation de son entreprise reste toujours judicieuse lorsque certains seuils sont franchis. J’ai déjà écrit un texte sur le sujet, dont celui intitulé « Constituer son entreprise en société : pas toujours pertinent ». La différence est que, avec les nouvelles règles, pour les personnes désirant incorporer leur entreprise pour des raisons fiscales seulement, ces seuils seront légèrement augmentés, mais sans incidence majeure.

La stratégie de déclencher volontairement un gain en capital au sein d’une société par actions lors d’une année où un besoin extraordinaire de liquidités se fait sentir chez un actionnaire devrait donner encore des résultats positifs. Selon mes premiers tests, le déclenchement peut être très variable, allant d’un faible pourcentage à la totalité du gain latent, même si ce dernier excède nettement le besoin extraordinaire. D’autres simulations sont à faire.

Pour ce qui est de la liquidation d’une société avec peu de liquidités, les nouvelles règles ne feront pas de grande différence. D’après mon expérience, il y a peu de cas où les liquidités supérieures à 200 000 $ ont avantage à être liquidées. Dans bien des cas, il vaut la peine de maintenir la société « en vie » pendant quelques années même avec un niveau de liquidités très faible (moins de 100 000 $, par exemple), notamment à cause du gain en capital déclenché lors de la liquidation des placements et du taux marginal d’impôt de l’actionnaire. Encore une fois, c’est du cas par cas.

Comme les sociétés paieront davantage d’impôts, les comparaisons entre les situations faisant intervenir le REER, le CELI ou un autre régime enregistré vont voir ces derniers encore mieux paraître vis-à-vis de l’accumulation de sommes dans une société et, pour des sommes importantes, dans un compte non enregistré. L’effet sera amplifié dans le cas de la réduction du plafond des affaires. C’est le cas pour les produits d’assurance, notamment, ainsi que les régimes de retraite individuel (RRI).

Au décès, la technique du « pipeline » successoral, qui permet d’éviter la double imposition lors de la liquidation d’une société par actions, demeure encore avantageuse par rapport à un dividende pour la succession, l’écart étant évidemment réduit avec une inclusion de deux tiers du gain en capital.

Les « no brainers »

Parmi les différentes options qui s’offrent à votre client, certaines décisions devraient aller de soi, même si elles ne sont pas si nombreuses. Évidemment, celles-ci sont fonction de la capacité de votre client à tolérer le risque que des événements se produisent et viennent annihiler le gain potentiel.

- Si votre client pense liquider sa société par actions d’ici quelques années, il devrait déclencher tout gain en capital avant le 25 juin. Attention : cela ne signifie pas nécessairement de verser un dividende en capital cette année, mais simplement d’augmenter le CDC, et ce, avant de réaliser des pertes.

- Si votre client est en instance de divorce et qu’il détient une résidence secondaire ou un immeuble à revenus pouvant servir dans la répartition des actifs et que ce n’est pas le cas pour son conjoint, cet immeuble devrait être considéré en premier lieu dans la répartition du patrimoine. Il en va de même pour un portefeuille non enregistré ayant une valeur importante.

- L’attribution du gain en capital à un maximum de bénéficiaires d’une fiducie est un exemple de « multiplication » du seuil de 250 000 $, à l’instar de celle de l’exonération cumulative des gains en capital.

- La déclaration d’un dividende en capital devrait être suivie du versement effectif à l’actionnaire. Sauf exception, le temps de l’émission des billets à ordre, sorte de promesse de payer un actionnaire à un moment donné, est révolu pour le CDC.

D’autres éléments de réflexion viendront s’ajouter avec le temps. Ces nouvelles règles viennent chambouler un peu l’ordre établi, mais elles ne constituent pas, à mon avis, un changement fondamental au point de remettre en question tout ce qui a été fait dans le passé. Bonne réflexion !

Dany Provost occupe le poste de directeur planification financière et optimisation fiscale à SFL Expertise