Contrairement au double mandat de la Réserve fédérale (Fed) qui cherche à équilibrer le marché de l’emploi et la stabilité des prix, la Banque du Canada (BdC) concentre principalement ses efforts sur la stabilité des prix. Mais elle considère également les implications pour la stabilité financière et la croissance économique.

Les plus récentes statistiques publiées vendredi dernier sur l’emploi ont montré que le taux de chômage au Canada a atteint un sommet de 29 mois à 6,4 %. Le taux de chômage augmente depuis plus d’un an, affichant un total de 1,4 million de personnes sans emploi en juin. Avec une perte de 1 400 emplois en juin, contrairement aux prévisions qui anticipaient une création de 22 500 emplois, on peut affirmer que le marché de l’emploi n’est plus considéré comme tendu. Le marché du travail peine à absorber une population en pleine expansion et les gens vont commencer à craindre de perdre leur emploi.

Le gouverneur de la Banque du Canada, Tiff Macklem, a déclaré le mois dernier que le marché du travail s’était raisonnablement refroidi ces derniers mois et que la réalisation de l’objectif de la banque centrale de réduire l’inflation n’avait pas besoin de s’accompagner d’une forte hausse du chômage.

La prochaine annonce de la BdC sur les taux d’intérêt est prévue le 24 juillet, soit environ une semaine après la publication des nouvelles données sur l’inflation. Ces données, on le comprend, sont considérées comme un élément déterminant qui pourrait renforcer les attentes d’une baisse de taux en juillet. L’inflation devrait poursuivre sa tendance baissière et avec un marché du travail qui se montre plus souple, les chances d’assister à une deuxième baisse des taux sont augmentées.

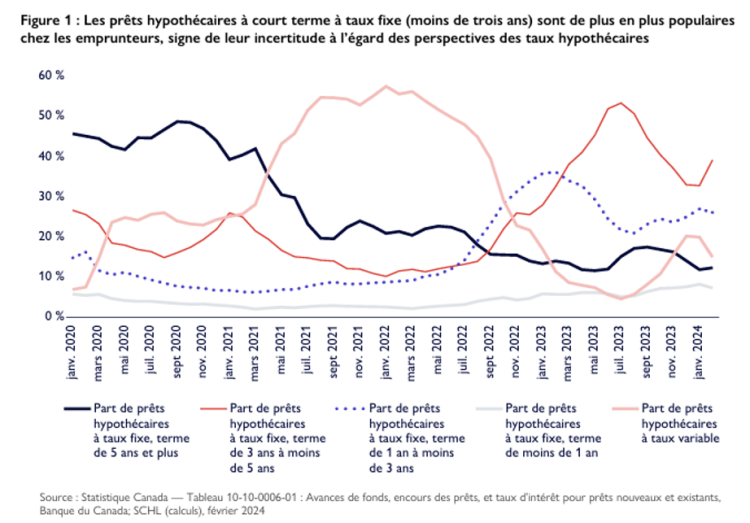

Selon le rapport de la SCHL sur le secteur des prêts hypothécaires résidentiels publié le 29 mai dernier, seulement 7 % des Canadiens choisissaient le taux variable lorsque le taux d’escompte était de 1,75 % en janvier 2020. À partir de mars 2020, ce pourcentage a augmenté à 15 %, et lorsque le taux d’escompte a chuté à 0,25 %, il a atteint 57 % en janvier 2022. C’est à ce moment-là que les banques centrales, confrontées à une inflation plus élevée que prévu, ont annoncé leur intention d’augmenter les taux dans la deuxième moitié de l’année.

Finalement, les augmentations de taux ont été plus rapides et plus importantes que prévu initialement. Lorsque le taux d’escompte a atteint 2,5 % en septembre 2022, 39 % des Canadiens optaient encore pour le taux variable. Ce pourcentage est tombé à 29 % le mois suivant, lorsque les taux ont augmenté à 3,25 %, et il a chuté à 11 % en février 2023 quand le taux a atteint 4,5 %, puis est demeuré à 11 % lorsque le taux a atteint 5 %.

Le graphique suivant, publié dans ledit rapport de la SCHL, montre que c’est à partir de septembre 2022 que le pourcentage des emprunteurs optant pour la sécurité du taux fixe (en choisissant des termes de 3 ans à moins de 5 ans) a augmenté de 17%. Ce ratio a atteint un sommet de 53% en juillet 2023 et s’est fixé à 39% en février 2024.

Le pourcentage d’emprunteurs optant pour le taux variable est resté nettement en bas de 10% jusqu’au 4e trimestre de 2023. À partir de ce moment, le pourcentage d’emprunteurs optant pour le taux variable a augmenté à 20 % en janvier 2024.

Pour visualiser ce graphique en grand format, cliquez ici.

Ces choix montrent que les Canadiens n’ont pas opté pour la meilleure décision en choisissant massivement le taux variable, alors que les taux se trouvaient au plancher. Les augmentations rapides et imprévues des taux d’intérêt ont entraîné des hausses du coût d’emprunt pour ceux qui avaient choisi cette option, ce qui aurait pu être évité s’ils avaient choisi des taux fixes. C’est pour cette raison que nous croyons que l’économie canadienne est maintenant vulnérable et que la BdC n’a d’autres choix que de continuer de baisser son taux directeur. Évidemment, ceci est conditionnel à ce que l’inflation continue sa descente vers la cible de 2% fixée par la BdC.

Dans le contexte de ralentissement économique important actuel, qui indique selon nous le début d’une récession, nous continuons de privilégier le taux variable au moment de contracter une hypothèque, lorsque le profil de l’emprunteur le permet. Les emprunteurs qui n’ont pas le profil approprié et qui craignent que les banques centrales prennent plus de temps à baisser leurs taux devraient opter pour les taux fixe de 2 ou 3 ans.

La gestion du passif fait partie intégrante de la situation financière du client et en représente parfois même « la » plus grande part. Il est donc primordial de confier l’analyse de celle-ci à un professionnel objectif qui saura bien guider votre client et s’assurer que celui-ci en saisit bien la valeur. Après tout, la gestion du passif en soi n’est-elle pas tout aussi importante que celle des actifs ?