Que ce soit dans le secteur du courtage de plein exercice ou multidisciplinaire, les conseillers accordent encore une fois cette année une importance élevée aux outils et au soutien qu’ils reçoivent de leur courtier en matière de planification financière. Bien que les attentes des conseillers varient selon leur secteur d’activité, les firmes de courtage cherchent à accompagner leurs conseillers de manière proactive, même lorsque leur modèle d’affaires ne prévoit pas de soutien direct.

Ainsi, les conseillers en placement liés aux firmes de courtage en placement du Pointage des courtiers québécois leur accordent en moyenne une note de 8,4 sur 10 pour leurs outils et leur soutien à la planification financière ainsi qu’une importance moyenne de 9,3. Plus de 60 % accordent une note de 9 ou 10 sur 10, par rapport à 11 % leur attribuant 6 sur 10 ou moins.

L’écart de satisfaction est semblable pour les conseillers liés aux firmes du Pointage des courtiers multidisciplinaires : performance moyenne de 8,3 et importance moyenne de 9,2. En tout, 57 % accordent une note de 9 ou 10 sur 10 à leur courtier pour ce critère d’évaluation, par rapport à 14 % qui donnent une note de 6 sur 10 ou inférieure.

Les attentes des conseillers de plein exercice diffèrent sensiblement de celles des conseillers liés à des courtiers multidisciplinaires. En effet, les premiers ont généralement accès à des spécialistes en planification financière et à des logiciels fournis par leur firme. Néanmoins, ces ressources sont souvent débordées, et les logiciels peuvent ne pas répondre pleinement aux attentes des conseillers parce qu’ils sont difficiles d’utilisation. « On a un tout nouveau logiciel. Il est bon, mais un peu plus compliqué. Moins intuitif. Ça prend un peu plus de travail pour le maîtriser », dit un répondant. D’autres déplorent les délais causés par la pénurie de personnel. « Il est difficile d’obtenir des réponses rapidement et, surtout, d’obtenir des solutions. On passe d’une personne à l’autre. Il manque de personnel », rapporte un sondé.

Dans le courtage multidisciplinaire, de nombreux conseillers sont des entrepreneurs qui choisissent eux-mêmes leurs logiciels et en paient les frais. Ces conseillers ont parfois accès à des spécialistes en planification financière ou en fiscalité par l’intermédiaire de leur courtier, mais cela n’est pas systématique, engendre parfois des frais, et le seuil d’actif minimal pour y avoir accès peut être élevé. Un répondant mentionne que sa firme n’offrait du soutien qu’aux clients ayant des produits maison et uniquement pour les dossiers complexes.

Plusieurs répondants mentionnent que la clientèle privée est mieux servie. « Pour les clients réguliers, on n’a pas d’outils de planification à part ceux qu’on acquiert nous-mêmes », dit un conseiller.

Des sondés déclarent que leur firme offre quelques logiciels et un peu d’assistance pour chacun d’entre eux. Les logiciels Naviplan, Snap, Un plan, Razor et Conquest sont les plus souvent cités par les conseillers. Ils soulignent que ces outils « aident énormément à la clarté des plans des clients ».

Cependant, certains conseillers critiquent les logiciels qui ne sont pas « conviviaux ». Un sondé remarque que « les plans financiers produits ne sont pas esthétiques et contiennent trop d’informations inutiles pour les clients ».

Chose certaine : les dirigeants comprennent que les outils et le service en planification financière peuvent accroître la valeur ajoutée du conseil financier et, ainsi, contribuer à fidéliser les clients.

À la Financière Banque Nationale (FBN), les conseillers sont satisfaits du logiciel offert, lequel vise à avoir une vision à 360 degrés des finances du client et à aider les conseillers à cerner les besoins en matière d’assurance. Simon Lemay, premier vice-président et directeur national, à la FBN, reconnaît que ses experts sont fortement sollicités, ce qui engendre des délais plus longs qu’à l’habitude. Il annonce que la firme renforcera son équipe de spécialistes pour réduire ces délais.

À RBC Dominion valeurs mobilières (RBC DVM), les répondants sont assez satisfaits des services sur ce plan ainsi que d’importantes ressources technos. Jérôme Brassard, vice-président et directeur régional pour le Québec de RBC DVM, insiste sur l’importance de disposer d’une expertise pointue. RBC DVM a constitué une équipe de professionnels (comptables, avocats, actuaires, fiscalistes) pour épauler ses conseillers dans les dossiers complexes. « Il faut les bonnes ressources pour avoir l’expertise à la table », déclare-t-il.

Gestion de patrimoine TD (GPTD) mise également sur une équipe de conseils en services spécialisés, incluant fiscalistes, planificateurs financiers et conseillers en transferts d’entreprises. Cela donne un avantage au courtier, selon Suzanne Tremblay, vice-présidente et cheffe régionale Québec et Atlantique, Services Privés, GPTD, qui promet de continuer de faire croître cette équipe.

De son côté, Valeurs mobilières Desjardins (VMD) propose un service d’accompagnement intégré à son offre 360, avec une quinzaine de spécialistes en planification complexe et quatre coachs en planification financière. Ce soutien est apprécié des conseillers, qui peuvent facilement contacter un coach via Teams ou par courriel pour améliorer leur service à la clientèle, rapporte David Lemieux, vice-président et directeur général de VMD.

Par ailleurs, VMD a également corrigé un enjeu lié aux nombres de licences d’utilisation de NaviPlan par équipe de conseillers, s’ajustant ainsi aux besoins de ces équipes.

CIBC Wood Gundy dispose d’une équipe de planification financière spécialisée composée d’une dizaine de planificateurs financiers pour les clients qui ont des actifs d’un million de dollars et plus. Pour faire des plans plus rapidement, les conseillers utilisent un nouveau logiciel, Pro objectif CIBC, qui remplace l’ancien outil, et qui a été testé durant l’été 2023 au Québec. « C’est très convivial et permet de faire différents scénarios. Il y a eu de la formation à l’été et à l’automne. Le taux d’adoption frise les 45 % », dit Charles Martel, directeur général et chef régional, région du Québec de Gestion privée CIBC et Wood Gundy.

Parmi les courtiers en placement, iA Gestion privée de patrimoine (iAGPP) fait bande à part avec son modèle de conseiller entrepreneur qui reçoit une part importante de ses revenus, mais assume davantage de dépenses. Dans cette firme, le conseiller choisit le logiciel de planification financière qu’il utilise et doit en payer les frais. iAGPP n’impose aucun outil, mais a créé des passerelles entre ses systèmes internes et ceux des conseillers pour les logiciels Naviplan, Snap Projections, Razor et Conquest Planning, explique Adam Elliott, vice-président principal, iAGPP.

Parmi les courtiers multidisciplinaires, certaines firmes ont un modèle d’affaires semblable et offrent peu ou pas de soutien en la matière. « On a une architecture ouverte. Le rôle d’Investia n’est pas de pousser un logiciel plutôt qu’un autre », dit Louis H. DeConinck, président d’Investia. À l’instar d’iAGPP, le courtier a établi des passerelles pour l’utilisation de ces logiciels.

Sun Life offre un « écosystème complet de soutien » pour ses conseillers, comprenant la gestion de la pratique, la formation et le perfectionnement, la structure d’équipe, la planification de la relève, la planification successorale et financière, et les équipes de soutien, selon Rowena Chan, vice-présidente principale de la Financière Sun Life et présidente de Financière Sun Life distribution. « Nous offrons de la formation et des ateliers aux conseillers, entre autres sur la planification financière et sur les contrats d’assurance de taille importante », indique-t-elle.

Le logiciel Un Plan, propulsé par l’intelligence artificielle, a permis de créer plus de 165 000 parcours financiers personnalisés pour les clients depuis 2022. « Cet outil offre de la valeur aux clients et les conseillers en éprouvent de la satisfaction », note-t-elle.

À SFL Gestion de patrimoine, les conseillers peuvent utiliser les outils, dont Conquest, ainsi que l’expertise de leurs centres financiers régionaux et celle de l’équipe centrale pour tout le réseau. Cette dernière est composée de planificateurs financiers, fiscalistes et juristes, rapporte André Langlois, président de SFL. Les conseillers peuvent également se faire rembourser une partie de leurs frais d’obtention du permis de planificateur financier.

Certaines firmes, comme IG Gestion de patrimoine, envisagent d’étendre l’accès des services de planification financière avancée, réservée pour l’instant aux clients à valeur nette élevée, à une clientèle plus large, en fonction de la complexité des dossiers. « Que vous ayez 100 000 $ ou 10 M$, vous avez accès à cette équipe pour livrer votre plan sur votre téléphone », dit Cari Thibeault, vice-président principal, Services financiers (Distribution IG). « Dans bien des cas, je ne facture rien aux conseillers à cet effet. Ça fait partie de notre modèle d’affaires. Pour nous, c’est nécessaire d’avoir une planification financière complète », dit-il.

Avec Alizée Calza et Guillaume Poulin-Goyer

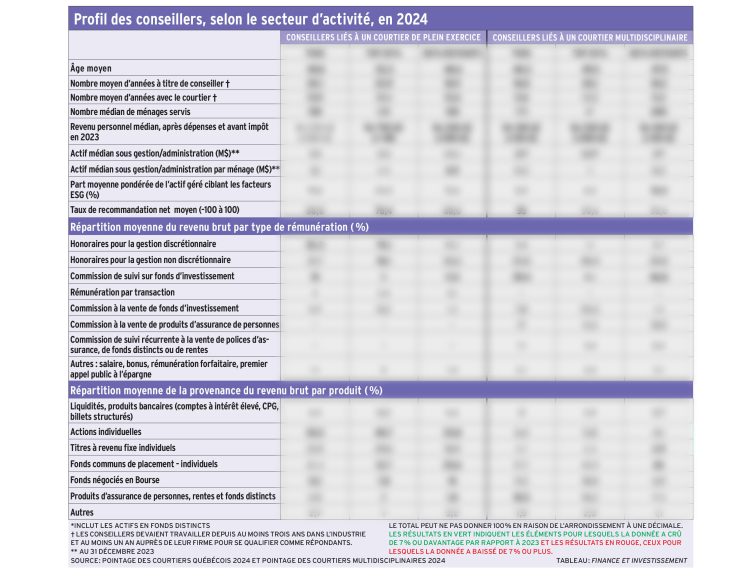

Pour accéder au tableau, cliquez ici.