Dans la partie 1 du présent dossier, nous avons présenté les crédits et mesures fiscales liés aux aînés qui sont en lien avec l’âge ou au fait de recevoir des revenus de pension ou de retraite ainsi que ceux qui ont pour objectif de contribuer au maintien à domicile des personnes âgées. Dans cette partie 2, nous explorons les crédits d’impôt touchant les aînés qui sont en lien avec la santé.

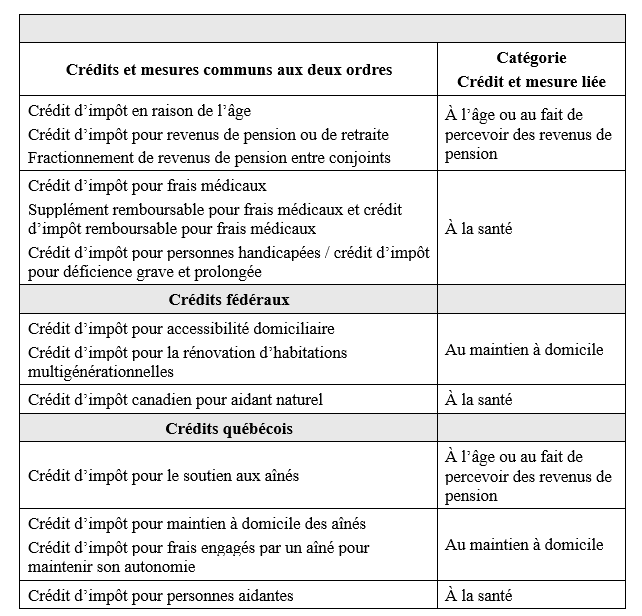

Permettons-nous de revoir le tableau qui résume l’ensemble des 13 crédits et mesures étudiés dans les parties 1 et 2 du présent dossier sur les mesures fiscales liées aux aînés.

Pour consulter ce tableau en grand format, veuillez cliquer ici.

Tout comme dans la partie 1, chacun des crédits est étudié en présentant sa raison d’être et en expliquant brièvement les situations qui y donnent accès, dans l’objectif de pouvoir cibler rapidement ceux qui peuvent être applicables à une situation donnée. Les modalités plus détaillées de chaque crédit peuvent être consultées auprès d’autres sources, notamment le Guide des mesures fiscales de la Chaire en fiscalité et en finances publiques de l’Université de Sherbrooke.

Tous les montants et taux cités ci-après sont ceux applicables en 2024.

Les crédits d’impôt liés à la santé

Les trois premiers crédits présentés sont communs aux deux ordres de gouvernement et ne s’appliquent pas uniquement aux aînés.

1. Crédit d’impôt pour frais médicaux (fédéral et Québec) – Non remboursable

Le crédit d’impôt pour frais médicaux a pour objectif de compenser pour une partie des frais supportés par un contribuable pour ses soins de santé et ceux des membres de sa famille. Le revenu du contribuable (fédéral) et le revenu familial (Québec) auront donc une incidence sur le montant du crédit. Au fédéral, le taux du crédit de 15 % s’applique sur les frais médicaux admissibles qui excèdent le moins élevé de 3 % du revenu net du particulier ou d’un seuil annexé annuellement qui se chiffre à 2 759 $ (sous réserve de l’abattement applicable au Québec). Du côté du Québec, le taux du crédit est de 20 % et il s’applique sur les frais médicaux admissibles qui excèdent 3 % du revenu familial net. Aucun plafond annuel n’est applicable à l’égard des frais médicaux admissibles.

Les frais médicaux admissibles ne sont pas tout à fait identiques entre les deux ordres de gouvernement. Il s’avère ainsi important de consulter leurs sites Internet respectifs qui présentent une liste complète des frais admissibles.

À noter :

- Le crédit peut être demandé à l’égard des frais médicaux engendrés au cours d’une période de 12 mois consécutifs (24 mois en cas de décès du contribuable) qui se termine dans l’année d’imposition. Les frais admissibles, pour une année d’imposition donnée, ne sont donc pas nécessairement ceux engendrés entre le 1erjanvier et le 31 décembre de l’année en question, ce qui peut permettre une certaine planification afin de maximiser le crédit pouvant être obtenu.

Frais pour soins médicaux non dispensés dans la région

Un crédit distinct existe au Québec à l’égard des frais engagés pour obtenir des soins médicaux qui ne sont pas dispensés dans la région où habite le contribuable. Ce crédit, qui est non remboursable et qui n’est pas assujetti à la limite de 3 % du revenu net familial, est applicable en présence d’un déplacement d’au moins 200 kilomètres de la localité où habite le contribuable. Les frais admissibles à ce crédit couvrent les frais de déplacement et d’hébergement.

2. Supplément remboursable pour frais médicaux (fédéral) et crédit d’impôt remboursable pour frais médicaux (Québec) – Remboursable

Pour qu’un contribuable puisse profiter d’un crédit d’impôt qui est non remboursable, il doit avoir de l’impôt à payer pour une année donnée, le crédit permettant ensuite de réduire cet impôt payable. Cela implique qu’un contribuable à faible revenu qui a des frais médicaux peut se voir privé de l’aide fiscale liée aux frais médicaux puisque, ultimement, il n’a pas d’impôt à payer. C’est donc pour apporter un soutien aux travailleurs à faibles revenus que les autorités fiscales ont introduit en 1997 une aide financière remboursable à l’égard des frais médicaux. Pour être admissible à ce crédit, un particulier doit avoir gagné du revenu d’emploi ou du revenu de travail indépendant (montant minimum de 4 275 $ au fédéral et de 3 645 $ au Québec). Si les seuls revenus d’un particulier sont des revenus de pension, il n’aura ainsi pas droit au crédit remboursable même si ses revenus sont inférieurs aux seuils applicables.

Les frais médicaux admissibles sont les mêmes que pour le crédit d’impôt non remboursable pour frais médicaux. De même, dans le calcul du crédit, il faut considérer les frais qui excèdent 3 % du revenu du particulier au fédéral et 3 % du revenu familial au Québec. Le crédit est égal à 25 % des frais admissibles pour un montant maximal de 1 464 $ au fédéral et de 1 425 $ au Québec. Le seuil de réduction débute à 32 419 $ au fédéral et à 27 550 $ au Québec. Tous les montants dans le calcul du crédit sont indexés annuellement.

3. Crédit d’impôt pour personnes handicapées (fédéral) et crédit d’impôt pour déficience grave et prolongée (Québec) – Non remboursable

Visant à reconnaître le fait qu’un particulier atteint d’un handicap a souvent des coûts additionnels à supporter, ces crédits visent à soutenir le particulier qui a une déficience grave et prolongée (au moins 12 mois d’affilée) de ses fonctions physiques ou mentales. Pour avoir droit au crédit, le particulier doit être atteint d’une déficience qui affecte sa capacité à accomplir des activités courantes de la vie quotidienne comme s’alimenter, s’habiller, marcher ou être en mesure d’exercer les fonctions mentales nécessaires aux activités de la vie courante (comme l’attention, la mémoire, le jugement, pour en citer quelques-unes). L’admissibilité aux crédits requiert que la déficience soit confirmée par un médecin ou une personne autorisée sur les formulaires prescrits.

Les valeurs maximales du crédit pour un résident du Québec sont de 1 236 $ au fédéral et de 561 $ au Québec. Le crédit peut être transféré à une personne admissible qui assure le soutien de la personne handicapée, ce transfert étant toutefois limité au conjoint de la personne handicapée au Québec.

À noter :

- L’accessibilité au crédit peut être compromise si la personne handicapée ou une autre personne réclame, aux fins du crédit d’impôt pour frais médicaux, des frais liés à la rémunération d’un préposé à temps plein ou des frais de séjour à temps plein dans une maison de santé supérieurs à 10 000 $.

4. Crédit d’impôt canadien pour aidant naturel (fédéral) – Non remboursable

Ce crédit a pour objectif de donner un coup de pouce financier aux contribuables qui prennent soin d’un proche qui est handicapé. Le crédit vise donc à reconnaître le fait qu’un contribuable peut avoir des frais personnels supplémentaires ou que le temps consacré à la personne handicapée peut entraîner des répercussions sur sa capacité à gagner des revenus.

Le crédit peut être demandé par tout particulier qui a à sa charge au cours de l’année, à cause d’une déficience mentale ou physique, son époux ou son conjoint de fait, un enfant mineur ou un proche admissible (enfant ou petit-enfant majeur du particulier ou de son conjoint, parents, grands-parents, frères, sœurs, oncles, tantes, neveux et nièces). Malgré le fait que le crédit soit disponible à l’égard d’une personne à charge qui a une déficience mentale ou physique, il n’est toutefois pas exigé que cette personne soit admissible au crédit d’impôt pour personnes handicapées. Il n’est pas non plus exigé que la personne à charge réside avec l’aidant naturel.

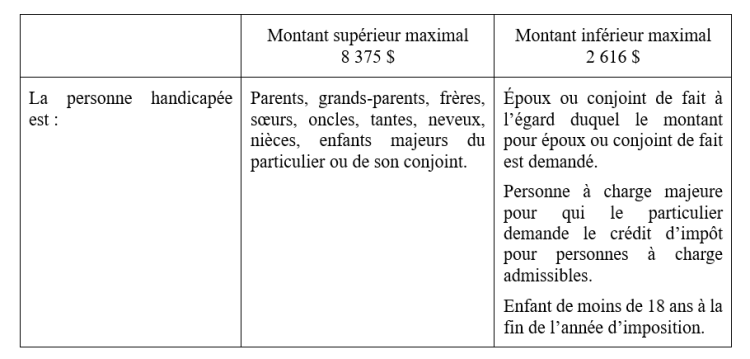

Pour 2024, la valeur maximale pour un résident du Québec est de 1 049 $. Le crédit, au taux de 15 %, est basé sur deux montants. C’est la personne à l’égard de qui le crédit est demandé qui déterminera le montant à utiliser aux fins du calcul.

Pour consulter ce tableau en grand format, veuillez cliquer ici.

Malgré ce qui précède, si le particulier qui doit calculer le crédit à partir du montant inférieur à l’égard de son époux ou conjoint de fait, ou à l’égard d’une personne à charge à l’égard de laquelle le montant pour personne à charge admissible est réclamé, a droit à un montant moindre avec le total des deux crédits réclamés (crédit d’impôt canadien pour aidant naturel et montant pour époux ou conjoint de fait ou crédit d’impôt pour personnes à charge admissible, selon le cas applicable) que ce à quoi il aurait droit si le crédit était calculé avec le montant supérieur maximal, un supplément peut lui être accordé pour combler la différence, selon les différents paramètres applicables à la situation.

À noter :

- Le revenu net de la personne à charge qui excède 19 666 $ en 2024 réduira le crédit et l’éliminera complètement à compter d’un revenu net de 28 041 $.

- Si un particulier réclame le crédit pour personne à charge admissible à l’égard d’une personne à charge, cela empêche tout autre particulier de réclamer le crédit pour aidant naturel à son égard.

Le dernier élément à bien comprendre à l’égard de ce crédit est qu’une personne qui peut être considérée comme étant un aidant naturel à l’égard d’une autre personne à cause de tous les soins et de l’aide qu’elle lui apporte n’aura pas accès au crédit si la personne aidée n’a pas de déficience physique ou mentale, et ce, peu importe l’âge de cette dernière.

5. Crédit d’impôt pour personnes aidantes (Québec) – Remboursable

Ayant des objectifs comparables au crédit d’impôt canadien pour aidant naturel, ce crédit existe depuis 2020 en remplacement du crédit d’impôt pour les aidants naturels d’une personne majeure. Un particulier peut bénéficier de ce crédit s’il réside au Québec au 31 décembre d’une année donnée ou s’il y résidait à la date de son décès. Le crédit est structuré en deux volets.

Volet 1 : Ce volet peut donner droit à deux aides fiscales, le montant universel qui requiert une cohabitation de la personne aidante et de la personne aidée et le montant réductible pour lequel la cohabitation n’est pas exigée.

Le volet 1 est applicable lorsque la personne aidée âgée de 18 ans ou plus est atteinte d’une déficience grave et prolongée et a besoin d’assistance pour accomplir une activité courante de la vie quotidienne. L’admissibilité au crédit requiert que la déficience soit attestée par un professionnel de la santé à l’aide du formulaire prescrit. Les personnes aidées admissibles sont le conjoint, les parents, grands-parents, enfants, petits-enfants, frères, sœurs, neveux, nièces, oncles, tantes, grands-oncles, grands-tantes et tout autre ascendant en ligne directe de la personne aidante ou de son conjoint. Une personne peut également avoir droit au crédit si elle aide une personne sans lien familial à la condition qu’elle obtienne une « Attestation d’assistance soutenue » (formulaire prescrit).

Ainsi, dès qu’un particulier se qualifie de personne aidante à l’égard d’une personne aidée admissible dont la déficience grave et prolongée des fonctions mentales ou physiques est attestée, elle est admissible au montant réductible du crédit. Si en plus la personne aidée cohabite avec elle, s’ajoute alors le montant universel. La cohabitation ne doit toutefois pas être dans une résidence privée pour aînés ni dans un logement situé dans une installation du réseau public.

Un montant additionnel peut également être réclamé à l’égard des frais payés pour obtenir des services spécialisés de relève pour les soins à donner à la personne aidée ainsi que pour sa garde et sa surveillance.

Volet 2 : Le volet 2 permet d’obtenir le crédit (montant universel) si la personne aidée n’a pas de déficience grave et prolongée, mais qu’elle est âgée de 70 ans ou plus. L’admissibilité au crédit exige toutefois qu’il y ait cohabitation ce qui exclut la personne aidée qui habite un logement situé dans une résidence pour aînés ou dans une installation du réseau public.

Les personnes aidées admissibles au volet 2 sont les parents, grands-parents, oncles, tantes, grands-oncles, grands-tantes ou tout autre ascendant en ligne directe de la personne aidante ou de son conjoint.

Une période minimale de cohabitation ou d’aide est exigée pour avoir droit au crédit. L’hébergement, la cohabitation, le soutien ou l’aide, selon le cas, doit être d’au moins 365 jours consécutifs débutant dans l’année d’imposition ou l’année précédente et il doit y avoir qualification d’au moins 183 jours dans l’année pour laquelle le crédit est demandé. L’exigence des 183 jours n’est toutefois pas applicable dans l’année du décès de la personne aidée ou de la personne aidante si le minimum de 365 jours consécutifs était effectué à la date du décès.

Pour 2024, le montant universel ainsi que le montant réductible s’élèvent chacun à 1 453 $. Le revenu net de la personne aidée admissible influera sur l’admissibilité au crédit à compter d’un revenu net de 25 785 $ pour l’éliminer totalement lorsque le revenu net atteint 34 886 $.

À noter :

- Un particulier admissible peut bénéficier du crédit d’impôt à l’égard de chaque personne qui se qualifie à son égard de personne aidée admissible. Il est donc possible d’obtenir le crédit plus d’une fois pour une année d’imposition donnée.

- Le crédit d’impôt peut être partagé entre plusieurs personnes aidantes à l’égard d’une même personne aidée.

L’analyse des paramètres des deux derniers crédits permet de constater qu’il n’existe pas d’aide financière pour les particuliers qui agissent comme aidants naturels à l’égard de proches parents, si ces derniers ne sont pas atteints d’une déficience physique ou mentale ou s’ils sont âgés de 70 ans et plus et ne cohabitent pas.

Voilà qui clôt ce dossier sur les mesures fiscales liées aux aînés. En espérant de tout cœur avoir réussi à éclaircir ces nombreuses règles un peu complexes !

Par Sophie Bélanger, notaire, M. Fisc., Professeure adjointe – Département de fiscalité, École de gestion Université de Sherbrooke, Sophie.Belanger4@USherbrooke.ca

Ce texte a été publié initialement dans le magazine Stratège de l’APFF, vol. 29, no 3 (Automne 2024).