L’impôt minimum de remplacement (« IMR ») vise à s’assurer que les particuliers à revenu élevé puissent tout de même être assujettis à un certain impôt à payer lorsqu’ils auraient par ailleurs recours à diverses déductions dans le calcul de leur revenu imposable et/ou à des crédits d’impôt non remboursables qui auraient pour effet de réduire, voire éliminer l’impôt qu’ils auraient à payer.

L’IMR représente donc un calcul fiscal parallèle qui accorde moins de déductions, d’exonérations et de crédits d’impôt que les règles ordinaires de l’impôt sur le revenu. Le contribuable visé doit alors payer un impôt correspondant au plus élevé entre l’impôt régulier et l’IMR. L’impôt additionnel qui est payable en raison de l’IMR peut être reporté prospectivement sur une période de sept ans et être appliqué contre son impôt régulier lorsque celui-ci dépasse l’IMR pour l’année en question.

Le Budget fédéral du 28 mars 2023 a annoncé les changements les plus importants à l’IMR depuis la mise en place de celui-ci en 1986. Le Budget fédéral du 16 avril 2024 a également apporté d’autres changements se rapportant à l’IMR. Tous ces changements sont inclus dans le Projet de loi C-69, lequel a reçu la sanction royale le 20 juin 2024. Les propositions législatives déposées le 12 août 2024 prévoient des changements additionnels qui s’appliqueraient également à compter du 1er janvier 2024.

Résumé des règles applicables depuis le 1er janvier 2024

Assujettissement

L’IMR est applicable à un particulier, sauf dans l’année de son décès ou en cas de faillite.

La Loi de l’impôt sur le revenu (« L.I.R. ») définit un particulier comme étant une personne autre qu’une société. Ainsi, la plupart des fiducies sont également assujetties à l’IMR, sauf :

- lors du 21e anniversaire d’une fiducie;

- une fiducie de fonds commun de placement;

- une fiducie dont toutes les parts sont négociées sur une bourse de valeurs désignée;

- une succession assujettie à l’imposition à taux progressifs;

- une fiducie de soins de santé au bénéfice d’employés;

- une fiducie collective des employés;

- une fiducie dont certaines catégories de parts sont négociées sur une bourse de valeurs.

Certaines autres fiducies stipulées à l’alinéa 127.55f) L.I.R. sont également non assujetties à l’IMR.

Calcul de l’IMR

Lorsqu’un particulier est assujetti, l’IMR se calcule selon la formule suivante : A × (B – C) – D où :

A : Taux de base pour l’année;

B : Revenu imposable modifié;

C : Exemption (173 206 $ au fédéral et 175 000 $ au Québec);

D : Crédit d’impôt minimum de base pour l’année.

A : Taux de base pour l’année

Le taux de base applicable au fédéral depuis le 1er janvier 2024 est de 20,5 %. Pour un résident du Québec, le taux de base après abattement est donc de 17,12 %. Au Québec, le taux de base a été fixé à 19 %. Le calcul de l’IMR pour un résident du Québec s’effectue donc à un taux combiné de 36,12 %, soit le taux applicable à la deuxième tranche d’imposition. Cela constitue une hausse significative comparativement au taux combiné de 26,53 % qui était applicable pour l’année 2023.

B : Revenu imposable modifié

À compter de 2024, le revenu imposable modifié d’un particulier pour une année d’imposition correspondra à son revenu imposable gagné au Canada, à supposer que :

- les dividendes sont inclus sans tenir compte de la majoration habituelle;

- les gains en capital imposables de l’année nets des pertes en capital déductibles de l’année: les gains en capital, pertes en capital déductibles et les gains provenant de biens meubles déterminés sont inclus à 100 %;

- le gain en capital sur les dons de titres cotés en bourse est inclus à 30 %. Lors des propositions législatives du 12 août 2024, il a été annoncé que le gain en capital sur les dons de titres constitués d’actions accréditives seront inclus dans le calcul du revenu imposable modifié à raison de 30 % du gain en capital provenant de la disposition en question qui excède le gain en capital réputé calculé au paragraphe 40(12) L.I.R.

- le gain en capital sur lequel la déduction pour gains en capital (« DGC ») est réclamée est inclus à 30 %;

- les pertes en capital nettes non déduites et les pertes autres qu’en capital sont incluses à 50 %;

- il y a options d’achat de titres: 100 % de l’avantage lié à l’emploi aux options d’achat de titres est inclus lorsque le particulier a réclamé une des déductions offertes en vertu de la Loi de l’impôt sur le revenu. Une déduction est toutefois accordée, ce qui a pour résultat net d’inclure 30 % de l’avantage imposable dans le calcul du revenu imposable modifié.

Les ajouts suivants devront être effectués :

- Biens de location et productions cinématographiques : la déduction pour amortissement (« DPA ») et les frais financiers demandés pour des biens de location ou demandés pour des productions cinématographiques portant visa acquises avant mars 1996 qui excèdent les revenus nets provenant des biens de location ou des productions cinématographiques avant la DPA et les frais financiers ainsi que les frais financiers relatifs à l’acquisition d’une participation dans une société de personnes qui est propriétaire d’un bien de location qui excède la part qui revient au particulier du revenu de la société de personnes pour l’exercice.

- Abris fiscaux, sociétés de personnes et associés passifs : pertes en capital, pertes résultant d’une entreprise ou de biens de sociétés de personnes qui sont des abris fiscaux qui dépassent les gains en capital imposables nets attribués par la société de personnes ou réalisés lors de la disposition de la participation dans la société de personnes, les frais financiers relatifs à l’acquisition d’une participation dans une société de personnes à titre de commanditaire ou d’associé déterminé qui excède la part qui revient au particulier du revenu de la société de personnes pour l’exercice ainsi que d’autres montants déductibles relatifs à des biens qui sont des abris fiscaux.

- Avoirs miniers et actions accréditives : jusqu’à tout récemment, les frais financiers se rapportant aux avoirs miniers et actions accréditives, les frais d’exploration et d’aménagement et frais pour épuisement pour l’exploration minière qui excédaient les revenus indiqués ci-après devaient être ajoutés au calcul du revenu imposable modifié au fédéral :

- les revenus, y compris les redevances, provenant de la production de pétrole, de gaz naturel et de minéraux, avant la déduction des frais relatifs à des ressources, pour épuisement et pour frais financiers relatifs à des avoirs miniers et à des actions accréditives;

- le revenu qui est tiré soit de matériel de production d’énergie propre et de matériel de conservation de l’énergie, soit d’une entreprise qui consiste à vendre le produit d’un tel bien;

- les revenus provenant de la disposition d’avoirs miniers étrangers et du recouvrement de frais d’exploration et d’aménagement.

Lors des propositions législatives du 12 août 2024, il a été annoncé que les dépenses qui excèdent les revenus se rapportant aux avoir miniers et actions accréditives ne feraient plus l’objet d’un ajout au calcul du revenu imposable modifié à compter de 2024. En date de la rédaction du présent texte, le gouvernement provincial n’avait toujours pas annoncé son intention de s’harmoniser ou non à cette mesure.

Les déductions suivantes s’ajouteront au calcul du revenu imposable modifié à un taux de 50 % :

- Déduction pour les Forces canadiennes et la police pour les missions internationales désignées;

- Déduction pour les habitants de régions éloignées;

- Intérêts et frais financiers engagés pour gagner un revenu de biens;

- Honoraires versés à un conseiller en placements;

- Frais liés à l’emploi, autres que ceux engagés pour gagner un revenu de commissions;

- Déductions pour les cotisations versées au Régime de pensions du Canada (« RPC »), au Régime de rentes du Québec et au régime d’assurance parentale provincial;

- Frais de déménagement;

- Frais de garde d’enfants;

- Déduction pour produits et services de soutien aux personnes handicapées.

Autres déductions qui s’ajoutent au calcul du revenu imposable modifié selon un taux de 100 % :

- Somme exonérée de l’impôt par une convention ou un accord fiscal avec un autre pays qui a force de loi au Canada;

- Revenu d’emploi auprès d’une organisation internationale ou une organisation non gouvernementale internationale visée par règlement.

C : Exemption

L’exemption au fédéral a été établie à un montant de 173 206 $ pour l’année 2024, ce qui représente la limite inférieure de la quatrième tranche d’imposition. Il est prévu que ce montant sera indexé en fonction de l’inflation à compter de 2025. Au Québec, l’exemption a été établie à 175 000 $ pour l’année 2024. Ces exemptions représentent une augmentation importante par rapport à l’exemption de 40 000 $ qui s’appliquait avant 2024 et qui ne faisait pas l’objet d’une indexation.

Il convient de noter que l’exemption n’est pas disponible pour tous. Une fiducie, sauf une fiducie admissible pour personne handicapée, n’a droit à aucun montant d’exemption. Il est donc apparent que davantage de fiducies soient assujetties à l’IMR compte tenu de l’absence d’exemption et du nouveau taux combiné d’IMR de 36,12 % applicable depuis le début de l’année.

D : Crédit d’impôt minimum de base pour l’année

À compter de 2024, le crédit d’impôt minimum de base pour l’année correspondra à la somme des montants suivants :

1. 50 % des crédits d’impôt suivants :

- crédits d’impôt personnels,

- crédit pour personnes âgées,

- crédit canadien pour emploi,

- crédit d’impôt pour frais d’adoption,

- crédit d’impôt pour abonnement aux nouvelles numériques,

- crédit d’impôt pour la rénovation domiciliaire,

- crédit d’impôt pour l’accessibilité domiciliaire,

- crédit d’impôt pour l’achat d’une première habitation,

- crédit d’impôt pour les pompiers volontaires,

- crédit d’impôt pour les volontaires en recherche et sauvetage,

- crédit d’impôt pour déficience mentale ou physique,

- crédit d’impôt pour frais de scolarité,

- crédit d’impôt pour frais de scolarité et pour études inutilisés,

- crédit pour intérêts sur les prêts aux étudiants,

- crédit pour cotisations à l’assurance-emploi, au Régime québécois d’assurance parentale et au RPC,

- crédit d’impôt pour frais médicaux,

- crédits d’impôt pour frais de scolarité inutilisés transférés à l’époux ou au conjoint de fait ou à l’un des parents ou grands-parents,

- crédit d’impôt pour une personne déficiente à charge;

2. 80 % des crédits d’impôt pour dons de bienfaisance

3. 100 % des montants suivants :

-

- crédit pour impôt payé par un ancien résident,

- crédit d’impôt fédéral sur les opérations forestières,

- déduction relative à l’impôt sur les opérations forestières.

On note l’absence de certains crédits qui sont permis dans le calcul de l’impôt habituel, notamment le crédit pour contributions politiques fédérales, le crédit d’impôt relatif à un fonds de travailleurs, le crédit d’impôt sur les opérations forestières et le crédit d’impôt à l’investissement (« CII »). Le Budget fédéral du 16 avril 2024 a annoncé que ces crédits seraient dorénavant admissibles au report prospectif aux fins de l’IMR.

Interaction des nouvelles règles concernant l’IMR avec l’augmentation du taux d’inclusion du gain en capital

Lors du Budget fédéral du 16 avril 2024, plusieurs changements au taux d’inclusion du gain en capital ont été annoncés et un avis de motion de voies et moyens a ensuite été déposé le 10 juin 2024. Pour un particulier, les changements annoncés signifient qu’à compter du 25 juin 2024, le taux d’inclusion passe de ½ à ⅔ sur la portion des gains en capital réalisés au cours de l’année excédant 250 000 $. Le ministère des Finances du Canada a annoncé que des changements corrélatifs aux règles de l’IMR seraient effectués afin de maintenir les nouveaux taux d’inclusion qui ont été adoptés dans le Projet de loi C-69.

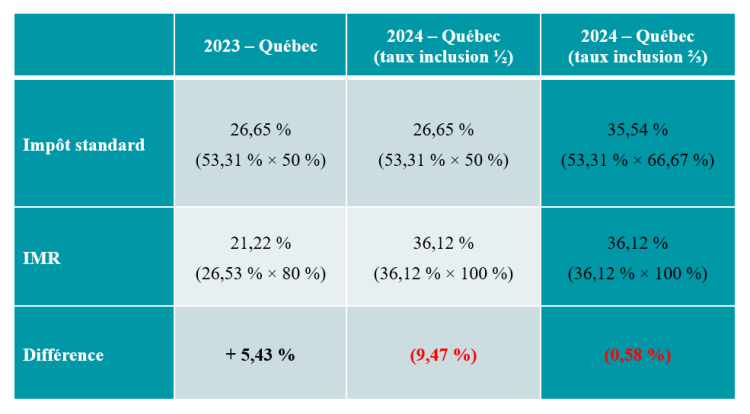

Le tableau qui suit résume les divers taux (marginaux) applicables pour un particulier qui réside au Québec et qui réalise un gain en capital sur lequel la DGC n’est pas réclamée :

Pour consulter ce tableau en grand format, veuillez cliquer ici.

Avant l’année 2024, la réalisation d’un gain en capital sur lequel la DGC n’était pas réclamée ne générait pas d’IMR. Avec les changements initiaux annoncés, la réalisation d’un gain en capital en 2024 pouvait entraîner un IMR important vu l’écart de 9,47 % avec le taux marginal. L’augmentation du taux d’inclusion à ⅔ du gain en capital vient considérablement réduire l’impact potentiel de l’IMR en y substituant un impôt régulier quasi équivalent.

Compte tenu du fait que le taux d’inclusion demeure à ½ pour la première tranche de 250 000 $ de gain en capital réalisé annuellement par un particulier, il est possible que l’IMR puisse s’appliquer selon le revenu imposable modifié du particulier pour l’année. Dans une telle situation, le particulier ne pourrait profiter immédiatement du taux d’inclusion réduit sur cette tranche de gain en capital, par contre l’IMR pouvant possiblement être récupéré au cours des années subséquentes.

Il est intéressant de noter qu’avant l’année 2024, un particulier n’ayant aucun autre revenu par ailleurs commençait à être assujetti à l’IMR sur la réalisation d’un gain en capital d’environ 180 000 $ sur lequel la DGC était réclamée. Avec les nouvelles exemptions prévues, ce montant est dorénavant d’environ 600 000 $ à compter de l’année 2024.

Conclusion

En 2024, les praticiens et contribuables canadiens vont devoir s’adapter à la plus importante refonte de l’IMR et composer avec celle-ci depuis sa mise en place il y a près de 40 ans ainsi qu’avec la première hausse du taux d’inclusion du gain en capital depuis près de 25 ans. Les modalités d’application de ces mesures permettent de dégager un constat clair et commun : une volonté d’imposer davantage les contribuables réalisant des gains en capital importants dans une année et/ou qui peuvent avoir recours à diverses déductions et crédits pour réduire leur fardeau fiscal.

L’augmentation importante de l’exemption devrait faire en sorte que certains contribuables qui auraient été assujettis à l’IMR selon les anciennes règles ne le seront plus à compter de 2024. N’ayant pas droit à l’exemption, les fiducies devraient le plus souvent devoir assumer un IMR à compter de 2024 qu’il ne leur sera probablement pas possible d’espérer récupérer !

Par Jim Buki, Adm. A., M. Fisc., Associé, Fiscalité, HNA s.e.n.c.r.l., JB@hna.ca

Ce texte a été publié initialement dans le magazine Stratège de l’APFF, vol. 29, no 3 (Automne 2024).