En effet, il importe de mentionner que même avec un intervalle de revenu moyen selon lequel un contribuable pourrait s’identifier ou non à cette « classe moyenne », il faudrait tenir compte des différentes situations familiales (par exemple, famille monoparentale, couple sans enfant, célibataire, etc.), ce qui aurait pour effet de rajuster l’intervalle établi. Nous ne tenterons donc pas, dans le cadre du présent article, de définir ce qu’entend le gouvernement lorsqu’il fait référence à la classe moyenne, l’admissibilité de chaque mesure fiscale étant limitée, la plupart du temps, par un critère de revenu.

Parmi les mesures fiscales ayant été mises en place, nous pouvions observer dans le Budget fédéral 2017 l’abolition de certains crédits ayant peu d’incidences sur le fardeau fiscal des contribuables, tel le crédit d’impôt pour le transport en commun, laissant ainsi place à d’autres mesures fiscales favorisant les familles et les travailleurs. L’objectif d’accroissement économique établi par le gouvernement est un objectif à long terme qui requerra des changements graduels jusqu’à l’atteinte de l’« équité fiscale » souhaitée pour tous les contribuables selon laquelle les familles et les particuliers moins fortunés ne seraient pas, ou moins, désavantagés vis-à-vis des plus fortunés qui ont accès à certaines mesures fiscales les plaçant en comparaison avec les contribuables en situation fiscale intéressante, d’où la notion d’« équité fiscale ». À cet égard, le gouvernement soulignait que des familles qui doivent faire face à des situations particulières en lien avec des enfants ou des aînés ont pu recevoir des compensations grâce à des crédits d’impôt et des prestations tels que le nouveau crédit d’impôt pour aidants naturels ou encore l’Allocation canadienne pour enfants, ce qui a eu l’effet d’améliorer leur situation économique.

À l’annonce de son budget du 27 février dernier, le gouvernement fédéral a fait l’annonce de nouvelles mesures qui toucheront encore une fois cette année les familles et les travailleurs ciblés. Nous couvrirons les détails de chacune de ces mesures.

De son côté, le ministère des Finances du Québec a également entrepris, depuis maintenant quelques années, d’instaurer diverses mesures visant à réduire le fardeau fiscal des Québécois. En ce sens, il a lui aussi annoncé dans son budget du 27 mars dernier la mise en place de diverses mesures fiscales touchant les particuliers et les familles, dont certaines seront abordées ci-dessous.

Quoi de neuf pour les familles?

Au fédéral

Allocation canadienne pour enfants

Depuis juillet 2016, les familles admissibles reçoivent un paiement mensuel dans le cadre de l’Allocation canadienne pour enfants (« ACE » ou « programme actuel »). Ce montant est non imposable et n’a pas à être inclus dans le revenu du particulier, contrairement au programme précédent de la Prestation universelle pour la garde d’enfants (« PUGE » ou « ancien programme », conjointement avec la Prestation fiscale canadienne pour enfants et le supplément de la Prestation nationale pour enfants). Certaines modifications et précisions ont été apportées au programme actuel dans le cadre du Budget fédéral 2018.

Dans le cadre de l’ancien programme, les Indiens (selon le sens prévu dans la Loi sur les Indiens) inscrits nés à l’étranger qui résidaient légalement au Canada n’avaient pas droit aux prestations pour enfants de ce programme lorsqu’ils n’avaient ni la résidence permanente ni la citoyenneté canadienne. Dans le cadre du programme actuel, ils ont droit de recevoir l’allocation en question lorsque tous les critères d’admissibilité sont remplis. Le gouvernement a décidé de revoir sa position initiale quant à l’ancien programme en permettant une admissibilité rétroactive pour ces Indiens afin qu’ils puissent recevoir de façon rétroactive les prestations de l’ancien programme. Cette nouvelle mesure a par contre été limitée aux années d’imposition 2005 à 2016 et, plus précisément, jusqu’au 30 juin 2016.

Frais médicaux : frais engagés relativement à un animal d’assistance dressé

Actuellement, les personnes atteintes de déficiences jugées graves telles que la cécité, l’épilepsie ou le diabète peuvent réclamer le crédit d’impôt remboursable pour frais médicaux pour certaines dépenses liées à la détention d’un animal d’assistance dressé spécialement pour les aider à composer avec leur déficience. Les dépenses qui étaient couvertes jusqu’à présent incluaient le coût d’achat de l’animal en question, les frais d’entretien, certains frais de déplacement ainsi que les dépenses raisonnables de pension et de logement liées à la détention de l’animal.

Le gouvernement a entrepris d’élargir les dépenses admissibles quant aux animaux d’assistance spécialement dressés afin d’inclure les frais engagés après l’année 2017 pour que ceux-ci puissent exécuter des tâches précises en lien direct avec la déficience grave de particuliers nécessitant cette aide. Il a par contre été précisé que les animaux qui procurent un soutien affectif sans avoir été spécialement dressés ne seront pas admissibles aux fins du crédit d’impôt remboursable pour frais médicaux.

Au Québec

Crédit d’impôt pour l’achat d’une première habitation

Avis aux nouveaux acheteurs!

Depuis 2009, les contribuables qui font l’acquisition d’une première habitation ont la possibilité de réclamer un crédit d’impôt pour l’achat d’une première habitation calculé sur une somme de 5 000 $ lorsque cette habitation est une « habitation admissible » selon les critères établis par la Loi de l’impôt sur le revenu. Ainsi, lorsque tous les critères d’admissibilité sont remplis, un crédit d’impôt de 750 $ est disponible en déduction de l’impôt payable par ailleurs pour l’année dans laquelle le contribuable a fait l’acquisition de l’habitation admissible. Jusqu’à présent, ce crédit était disponible uniquement au fédéral.

Afin de favoriser l’accès à la propriété, le gouvernement provincial a mis sur pied un nouveau programme dans lequel un crédit d’impôt non remboursable pourra être réclamé par les particuliers qui acquerront une résidence principale pour la première fois, programme qui s’apparente à celui instauré par le gouvernement fédéral. Les particuliers qui acquerront un logement admissible pour en faire la résidence principale d’une personne handicapée déterminée pourront également réclamer ce crédit, sous réserve que certains critères précis à l’égard de la personne handicapée (qui par ailleurs doit être liée au particulier) soient respectés. Ce crédit sera disponible à compter de l’année d’imposition 2018 pour un logement admissible acquis après le 31 décembre 2017.

Parmi les critères d’admissibilité établis, notons les critères importants suivants pour pouvoir réclamer ce crédit :

- le crédit sera admissible uniquement à l’égard d’un logement admissible pour lequel un particulier aura fait une désignation à titre de résidence principale;

- un logement admissible comprend l’un des logements suivants : une maison individuelle, jumelée ou en rangée, une maison usinée, une maison mobile, une copropriété ou un appartement d’un immeuble à logements multiples à vocation résidentielle;

- le particulier ou le conjoint du particulier ne doit pas avoir été propriétaire d’un logement dans lequel le particulier habitait durant la période qui commence au début de la quatrième année civile précédente qui a pris fin avant l’acquisition du logement admissible et qui se termine le jour précédent le moment de l’acquisition du logement en question;

- la personne handicapée déterminée a droit (ou aurait droit dans certaines circonstances) au crédit d’impôt pour déficience grave et prolongée des fonctions mentales ou physiques pour l’année d’imposition dans laquelle l’acquisition du logement admissible est faite.

Le montant du crédit d’impôt a été limité au produit de 5 000 $ par le taux d’imposition applicable à la première tranche de revenu pour l’année dans laquelle le logement admissible a été acquis, soit 15 % pour 2018. Ainsi, le crédit maximal est de 750 $ pour 2018, applicable en réduction de l’impôt payable par ailleurs pour l’année. Quoique le montant du crédit d’impôt soit le même qu’au fédéral, puisque ce dernier est limité au taux applicable à la première tranche de revenu pour l’année en question, si ce taux venait à changer, le montant du crédit d’impôt changerait également, contrairement au crédit d’impôt fédéral calculé, conjointement avec les autres crédits d’impôt non remboursables, à un taux fixe de 15 %.

Finalement, il faut savoir que toute partie inutilisée de ce crédit ne pourra être transférée au conjoint et sera ainsi perdue.

Crédit d’impôt remboursable RénoVert

En 2016, le gouvernement du Québec a mis en place le crédit d’impôt remboursable RénoVert visant à favoriser la réalisation de travaux de rénovations résidentielles écoresponsables. Ce crédit d’impôt d’une valeur maximale de 10 000 $ avait été instauré pour un temps limité, soit pour des travaux effectués jusqu’au 1er avril 2017. Le crédit d’impôt RénoVert correspond à 20 % de la partie des dépenses admissibles qui excède 2 500 $. Pour des détails au sujet du calcul de ce crédit, consultez le site Internet de Revenu Québec. Dans le cadre du Budget provincial 2017, le gouvernement a annoncé que la période pour réclamer ce crédit avait été prolongée en permettant que le crédit puisse être réclamé pour des ententes de rénovations résidentielles admissibles conclues au plus tard le 31 mars 2018. Cette période a été bonifiée de nouveau cette année à la suite du Budget provincial 2018 en permettant que les ententes de rénovations résidentielles admissibles puissent être admissibles au crédit si elles sont conclues au plus tard le 31 mars 2019, sous réserve de certaines conditions.

Crédit d’impôt remboursable pour frais de garde d’enfants

Le crédit d’impôt remboursable pour frais de garde d’enfants a été instauré pour aider les particuliers qui doivent faire garder leurs enfants afin de pouvoir travailler et/ou étudier. Les frais de garde admissibles sont remboursés en fonction du revenu familial et le taux de remboursement varie entre 26 % et 75 %.

En plus des barèmes liés au revenu familial, les frais engagés à titre de frais de garde d’enfants sont limités à un plafond selon la condition et l’âge de l’enfant. Avant le Budget provincial 2018, ces plafonds étaient de 11 000 $ pour un enfant ayant une déficience grave, de 9 000 $ pour un enfant âgé de moins de sept ans et de 5 000 $ dans les autres cas. Les deux premiers plafonds seront modifiés à la hausse à compter de l’année 2018 afin d’atteindre 13 000 $ pour un enfant ayant une déficience grave et 9 500 $ pour un enfant âgé de moins de sept ans. Tout comme c’était le cas auparavant, tous les plafonds susmentionnés seront également assujettis à une indexation annuelle automatique.

Crédit d’impôt remboursable pour aidant naturel d’une personne majeure

Avant le Budget provincial 2018, le crédit d’impôt remboursable pour aidant naturel d’une personne majeure était divisé et accordé selon trois volets :

- le particulier qui réclame le crédit héberge un proche admissible ayant une déficience grave et prolongée ou un proche ayant un âge avancé, soit au moins 70 ans, dans une habitation dont lui ou le conjoint était propriétaire, locataire ou sous-locataire;

- le particulier qui réclame le crédit cohabite avec un proche admissible incapable de vivre seul, âgé de 18 ans ou plus et ayant une déficience grave et prolongée;

- le particulier cohabite avec son conjoint âgé d’au moins 70 ans, atteint d’une déficience grave et prolongée et incapable de vivre seul.

Pour l’année 2018, le gouvernement du Québec a entrepris d’ajouter un quatrième volet à ceux précités afin d’élargir la portée du crédit aux contribuables qui viennent en aide à des proches admissibles atteints d’une déficience grave et prolongée de façon régulière et constante sans les héberger ou cohabiter avec eux. Le crédit remboursable rattaché à ce volet permettra à un particulier de bénéficier d’un montant limité à 533 $ pour chaque proche admissible pour l’année d’imposition 2018 et fera l’objet d’une indexation annuelle pour les années subséquentes. Ce montant sera réduit de façon linéaire pour chaque proche admissible en raison de 16 % pour chaque dollar de revenu du proche qui excède le seuil de 23 700 $.

Élargissement du crédit d’impôt pour personne vivant seule

Le crédit d’impôt pour personne vivant seule ne pouvait, jusqu’à 2017, être réclamé que par un particulier vivant seul ou un particulier vivant uniquement avec une personne âgée de moins de 18 ans. Ce crédit était également disponible si le particulier était une personne vivant uniquement avec un étudiant admissible âgé de 18 ans ou plus dont il était le père ou la mère. En ce sens, un étudiant admissible est défini comme étant une personne âgée de 18 ans ou plus qui a commencé au moins une session d’études dans un établissement d’enseignement admissible durant l’année pour laquelle le crédit est réclamé.

Le crédit sera modifié à compter de l’année d’imposition 2018 afin d’élargir la possibilité de réclamer ce crédit lorsqu’un particulier héberge un étudiant admissible dont il est le grand-parent ou l’arrière-grand-parent.

Quoi de neuf pour les travailleurs?

Au fédéral

Prestation fiscale pour le revenu de travail

La Prestation fiscale pour le revenu de travail (« PFRT ») vise à apporter une aide financière additionnelle aux travailleurs ayant un faible revenu. Ce crédit a également pour objectif d’inciter les Canadiens à demeurer sur le marché du travail. En ce sens, et dans le but d’atteindre son objectif, le gouvernement fédéral a annoncé une bonification de cette prestation à compter de l’année d’imposition 2019. Il faut savoir que dans le but de pallier la réalité économique des provinces, il existe des accords avec certaines provinces qui ont leur propre programme de prestations liées au revenu de travail, soit le Québec (crédits d’impôt relatifs à la prime au travail), l’Alberta, la Colombie-Britannique et le Nunavut. Selon ces accords, la PFRT sera établie par l’Agence du revenu du Canada en tenant compte des facteurs propres à ces provinces.

Au Québec

Crédit d’impôt pour les travailleurs d’expérience

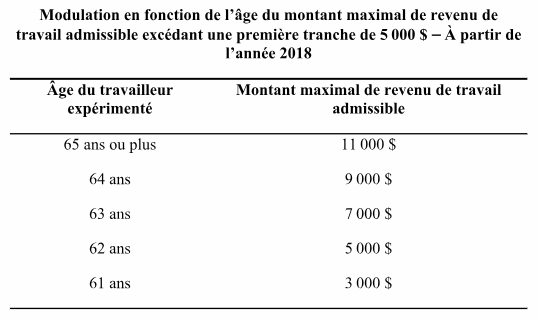

Le crédit d’impôt pour les travailleurs d’expérience visait jusqu’à présent les particuliers âgés de 62 ans et plus gagnant des revenus d’emploi, de même que des revenus provenant d’une entreprise qu’ils exploitent excédant 5 000 $. L’âge visé par ce crédit d’impôt sera réduit à 61 ans afin d’inciter plus de travailleurs à demeurer sur le marché du travail. Le montant maximal de revenu admissible sur lequel le crédit d’impôt pourra être calculé, c’est-à-dire le revenu excédant le seuil d’exclusion de 5 000 $, variera en fonction de la catégorie d’âge du particulier, comme le montre le tableau suivant tiré de la page 153 du document du Budget provincial 2018.

Conclusion

Pour terminer, tel qu’il est possible de le constater à la lumière des nombreuses mesures fiscales mises en place tant au niveau fédéral qu’au niveau provincial, les Canadiens et les Québécois auront la possibilité de faire quelques économies d’impôts additionnelles à partir de l’année d’imposition 2018. Les divers incitatifs visant les travailleurs à faible revenu et ceux ayant un âge qui se rapproche de la retraite permettront aux deux paliers gouvernementaux de faire un pas de plus vers une économie croissante. Enfin, quoique ces crédits et prestations puissent sembler représenter une valeur financière peu élevée, ceux-ci sont à la portée du plus grand nombre de particuliers et ces derniers auront l’occasion de voir un effet tangible sur leur fardeau fiscal, même si ce n’est que de façon progressive année après année.

Ce texte a paru initialement dans le magazine Stratège de l’APFF, vol. 23, no 2, du mois de juin 2018.