L’évolution vers l’investissement passif a mis un important pouvoir de vote par procuration entre les mains de relativement peu de gestionnaires.

BlackRock, Vanguard et State Street sont collectivement les principaux actionnaires de 88 % des sociétés du S&P 500 (ils détiennent environ 20 % de l’indice), selon un article publié en 2017 dans le journal Business & Politics.

L’intérêt pour les questions environnementales, sociales et de gouvernance (ESG) présente l’influence des gestionnaires passifs sous un nouveau jour. Comment cette influence sera-t-elle utilisée – et les gestionnaires passifs devraient-ils même voter ?

Responsabilité des actionnaires

Les gestionnaires d’actifs ont la responsabilité fiduciaire de voter dans le meilleur intérêt des bénéficiaires effectifs. Ayant lu toutes les circulaires de la direction sollicitant des procurations et voté pour toutes les actions des fonds sous ma responsabilité, je sais combien de temps cela prend. En outre, voter contre la direction peut vous valoir une visite à la direction pour discuter de la notion de « l’intérêt supérieur ».

Le président d’une société multinationale publique a un jour menacé de démissionner du conseil d’administration de l’institution financière pour laquelle je travaillais, à moins que je n’annule un vote. (J’ai retiré la procuration, mais j’ai refusé de voter avec la direction).

La mondialisation et les défis sociaux rendent la vigilance des actionnaires plus importante que jamais. Les régimes de retraite, les FNB et les fonds communs de placement ont longtemps été des actionnaires passifs, votant selon les directives de deux sociétés qui, ensemble, contrôlent 97 % du marché nord-américain du conseil en matière de procurations : Institutional Shareholder Services (ISS) et Glass Lewis (qui appartient au Régime de retraite des enseignantes et des enseignants de l’Ontario et à l’Alberta Investment Management Corp.).

L’ISS et Glass Lewis fournissent la commodité et l’analyse mais, selon mon expérience, s’en remettent généralement à la direction en place. Et une étude menée par l’American Counsel for Capital Formation auprès de 175 gestionnaires d’investissement disposant de 5 000 milliards de dollars d’actifs a révélé que les gestionnaires suivaient les recommandations de l’ISS dans 95 % des cas.

Les conseillers en matière de vote par procuration consultent également les entreprises sur l’amélioration des notations sur des questions telles que la rémunération des dirigeants, ce qui a incité la Securities and Exchange Commission (SEC) à recommander une plus grande transparence sur les situations conflictuelles.

La surveillance des sociétés qu’ils détiennent entraîne des coûts pour les gestionnaires d’actifs. Les actionnaires détenant plus de 5 % d’une société publique américaine qui cherchent à exercer une influence doivent déposer un formulaire 13D auprès de la SEC dans les 10 jours suivant un changement de position, ce qui est coûteux ; ceux qui ne sont que des investisseurs déposent un formulaire 13G une fois par an.

Les gestionnaires passifs préfèrent utiliser les formulaires 13G, ce qui n’empêche pas de s’opposer à la direction sur des rémunérations excessives ou sur des conseils d’administration trop interreliés ou dont les administrateurs sont trop ancrés dans leur fonction. Cependant, personne ne reçoit de prime pour s’opposer ou s’abstenir lors d’un vote par procuration. La préférence déclarée de BlackRock est d’engager directement les équipes de direction par le biais de réunions. Toutefois, le vote par procuration est plus tangible et plus transparent.

Les gestionnaires actifs mécontents peuvent vendre leurs actions, mais pas les gestionnaires passifs. Posséder toutes les entreprises comprises dans un indice signifie être un actionnaire à long terme.

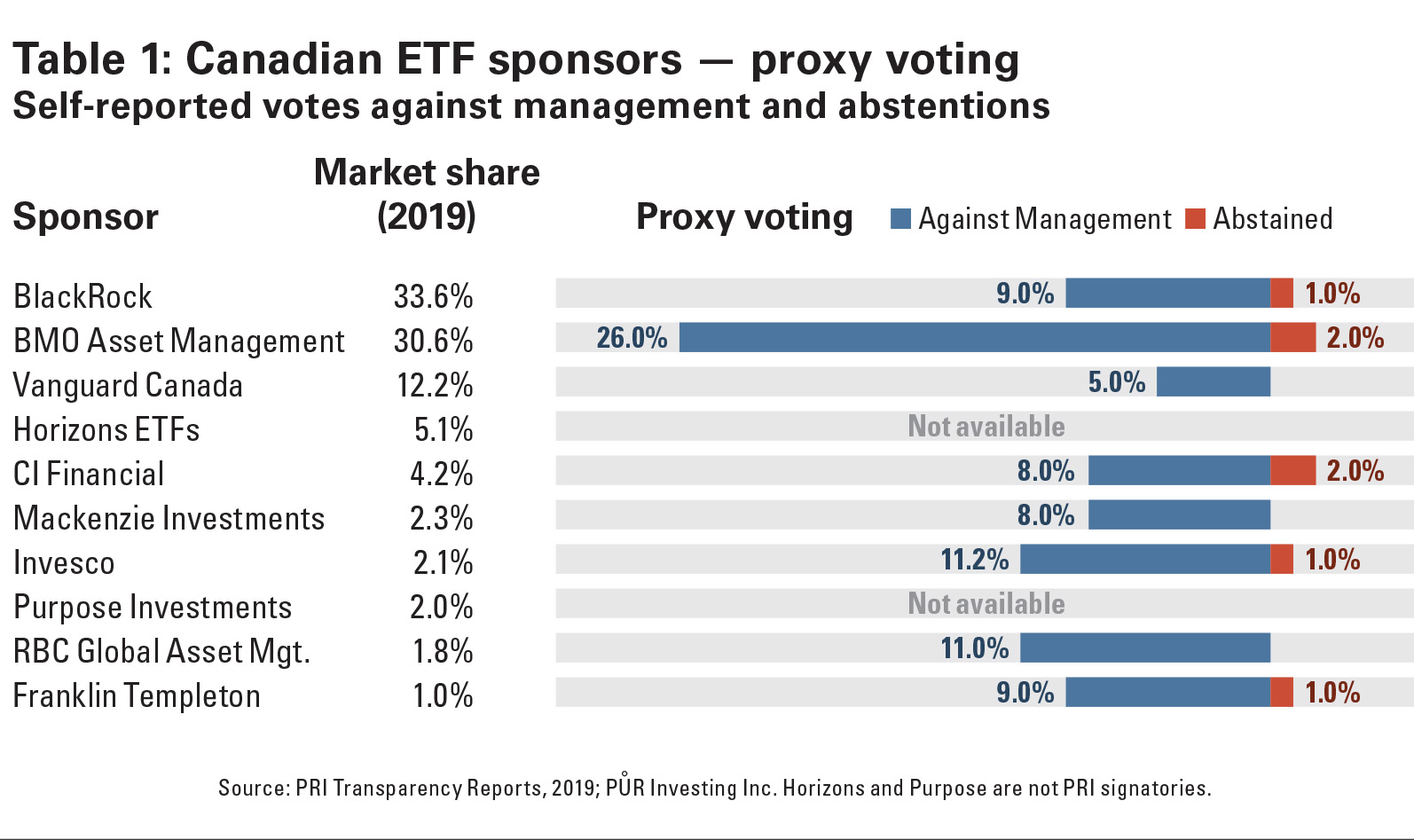

Le tableau, ci-dessous, indique le pourcentage de votes contre la direction et d’abstentions des promoteurs canadiens de FNB ayant une part de marché supérieure à 1 %. Les votes contre la direction se sont élevés en moyenne à environ 8 % pour l’ensemble des fournisseurs. Le bilan de la BMO se démarque, avec 28 % des votes contre la direction (abstentions comprises), ce qui résulte principalement de l’affirmation d’une participation indépendante du conseil d’administration aux principaux comités.

La gouvernance pour le bien ou le mal

La Business Roundtable, un groupe de 200 chefs de la direction présidé par Jaime Dimon, de JP Morgan, a créé un engouement en incluant les employés, les clients et les communautés – en plus des actionnaires – en tant que « parties intéressées (stakeholders) ».

Compte tenu des inégalités de revenus, de l’instabilité climatique et des défis populistes posés au capitalisme, cette perspective est intéressante. Le président de BlackRock, Larry Fink, a engagé son entreprise dans l’investissement durable, en adoptant des valeurs « vertes » dans sa lettre aux chefs de la direction pour 2020.

En tant qu’actionnaire majeur, BlackRock estime qu’il encourage les entreprises à adopter des normes environnementales par l’intermédiaire du groupe de travail sur les informations financières liées au climat (Task Force on Climate-related Financial Disclosures) de l’organisme international Conseil de stabilité financière et du Conseil des normes comptables financières (Financial Accounting Standards Board). Le temps nous le dira.

La concentration de la propriété par le biais de fonds passifs pourrait également conduire à des abus. Un gestionnaire possédant toutes les entreprises d’un secteur, comme les compagnies aériennes ou les télécommunications, pourrait maximiser les rendements en décourageant la concurrence et en maintenant des prix élevés.

Les gestionnaires passifs ont minimisé leur influence, affirmant que les votes des administrateurs et des autres sont décidés par des marges supérieures à 30 %, de sorte que même trois détenteurs de 10 % de participation dans une société ne peuvent pas changer les résultats des votes par procuration. Mais si les grands actionnaires ne peuvent pas influencer les grandes entreprises, comment les plus petits le peuvent-ils ?

Les gestionnaires passifs peuvent utiliser leur pouvoir de procuration croissant pour influencer positivement les entreprises en rendant les registres de vote déjà publics plus ouverts à la comparaison et à l’examen. Le pouvoir de procuration passif a le potentiel d’être transformateur dans un monde qui en a besoin.

La lumière du soleil, sous forme de transparence et de divulgation, peut être le meilleur désinfectant.

* Mark Yamada est président de PÜR Investing Inc, une société de développement de logiciels spécialisée dans la gestion des risques et les stratégies de retraite à cotisations définies.