Même si les conseillers en placement (CP) se montrent davantage satisfaits de leur rémunération, certains irritants persistent sur ce plan, surtout pour les CP dont le modèle d’affaires ne semble pas cadrer avec les segments visés par les courtiers, selon le Pointage des courtiers québécois.

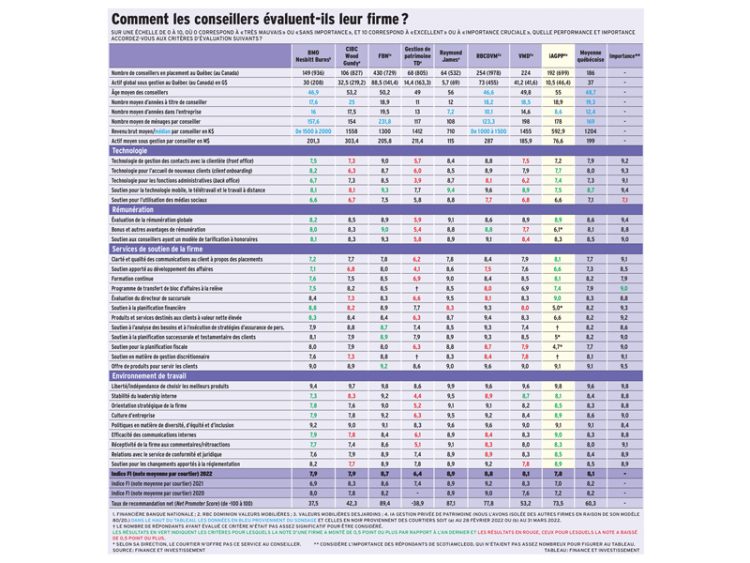

Ainsi, en 2022, les conseillers sondés ont accordé une note moyenne de 8,6 sur 10 à leur courtier, par rapport à 8,2 en 2021. Bon nombre d’entre eux soulignent les efforts des courtiers à améliorer la rémunération des CP.

Parmi les firmes qui se démarquent figure BMO Nesbitt Burns (BMO NB), dont la note est passée de 6,9 en 2021 à 8,2 en 2022.

De nombreux CP de BMO NB citent des changements, apportés depuis novembre, favorables à plusieurs aspects de la rémunération. « La grille est intéressante pour les conseillers qui sont performants », dit l’un des sondés. « Ils ont un système excellent pour les grands producteurs, mais pas encourageant pour ceux dans la moyenne », ajoute un autre.

« La rémunération est très inégale pour une personne qui débute par rapport à une grande équipe de conseillers qui n’ont pas de croissance, mais qui produisent un certain montant et qui peuvent maintenant obtenir des bonus énormes. Ce n’est pas un problème propre à BMO », note un répondant.

BMO NB offre une rémunération concurrentielle et du soutien afin d’aider les conseillers à croître, assure Mario Rigante, président régional de BMO Gestion privée pour le Québec, qui refuse de détailler sa le Québec, qui refuse de détailler sa grille. « C’est très confidentiel. On a revu la grille et réinvesti pour les conseillers. Plus ils ont une croissance dans leur pratique, plus ils sont avantagés. »

En 2022, les notes de la Financière Banque Nationale (FBN) relatives à la rémunération ont légèrement progressé par rapport à 2021. « La grille est plus intéressante. J’ai reçu des bonus dont je ne connaissais pas l’existence », dit un répondant de la FBN.

« Nos bonus sont alignés sur nos orientations stratégiques. Par exemple, on a un bonus d’entrées nettes d’actifs, parce que, pour nous, il est important d’entrer de nouveaux actifs », explique Denis Gauthier, premier vice-président, directeur national de FBN Gestion de patrimoine.

Certains répondants de la FBN déplorent que les CP ne soient plus rémunérés sur les relations de moins de 150 000 $, alors que ce seuil était auparavant de 100 000 $. « Les régulateurs ne sont pas là pour protéger les petits investisseurs. Les clients sont barouettés d’un planificateur à l’autre. Mes clients sont importants, peu importe leur actif », critique un répondant de la firme.

Denis Gauthier précise que le nouveau seuil s’applique aux relations familiales, lesquelles comprennent un ménage et les membres de sa famille. « Si on a une relation de moins de 150 000 $qui comprend monsieur, madame, les enfants, probablement que la meilleure offre de service au sein de la Banque Nationale n’est pas à la FBN », explique Denis Gauthier. Il précise qu’il existe des exceptions qui permettent de désigner un client avec peu d’actif, mais qui gagnera un jour des revenus élevés, comme un étudiant en médecine.

Certains conseillers jugent que la FBN pourrait offrir davantage afin de payer les adjoints des CP. Ce à quoi Denis Gauthier répond qu’ils ont un salaire de base et des bonus qu’il estime concurrentiels: « On pourrait en faire plus, mais je suis en paix avec le montant que l’on donne. »

En 2022, Valeurs mobilières Desjardins (VMD) maintient sa note de 8,9 sur 10, égale à celle de 2021. Cette année-là entrait en vigueur une grille de rémunération triennale pour laquelle on abandonnait la rémunération différée sur trois ans.

En outre, depuis juillet 2020, VMD a aboli la commission à verser aux caisses sur les nouveaux comptes que celles-ci dirigent vers les CP. Pour les anciens comptes qui ont été transmis, une première baisse de cette commission est prévue en 2022 et une deuxième, en 2023. « On voulait arrêter la chicane avec le Mouvement Desjardins et simplifier nos relations avec le réseau », soutient David Lemieux, vice-président et directeur général du courtage en valeurs mobilières au Mouvement Desjardins.

Un représentant de VMD juge que le courtier a envoyé un mauvais message aux CP en croissance en retirant le bonus sur les ventes nettes. David Lemieux justifie cette décision par les nouvelles exigences de gestion des conflits d’intérêts découlant des réformes axées sur le client. « Il y avait certains enjeux à des bonifications liées strictement à des ventes », explique-t-il.

David Lemieux note qu’il existe par ailleurs une bonification basée sur la rentabilité des blocs d’affaires. Aux CP qui la jugent trop difficile à atteindre, il répond que leur « grille de rémunération de base est généreuse et récompense certains efforts ».

Chez VMD, où le compte client minimal est resté à 100 000$dans la grille sur trois ans, certains conseillers jugent aussi que leur courtier pourrait être plus généreux envers les adjointes. « On a donné aux CP plus d’argent pour gérer leur équipe », répond David Lemieux, qui admet que VMD réévalue le ratio de personnel de soutien par rapport aux tâches à exécuter.

Dur de garder sa paie

Difficile de connaître en détail les grilles de rémunération dans l’industrie, mais certaines tendances restent, d’après une analyse du sondage au fil des ans. Une grande majorité de firmes de courtage ont établi ou majorent le seuil d’actif à partir duquel un conseiller ne reçoit pas de rémunération sur une relation familiale, aussi désigné dans le jargon comme le compte client minimal. Celui-ci varie de 100 000 $ à 250 000 $ et chaque courtier l’a établi en fonction de son modèle d’affaires.

Certains conseillers de Raymond James sont toutefois satisfaits d’échapper à cette tendance, la firme n’appliquant pas de taille minimale pour le compte d’un ménage. Par ailleurs, chez ce courtier, les pourcentages de commissions que touchent les conseillers sur leurs revenus bruts (payout rate) varient en fonction du modèle d’affaires choisi. Par exemple, certains conseillers peuvent avoir un payout de 80 %, mais devoir assumer davantage de dépenses, comme leur loyer.

De plus, certains courtiers indexent leur grille de rémunération, c’est-à-dire qu’ils majorent les seuils minimaux des fourchettes de revenus bruts à générer pour qu’un conseiller obtienne un taux de payout donné. Ou encore, certaines firmes pellettent dans la cour des conseillers certaines dépenses ou certaines majorations de coûts, comme l’augmentation de rémunération des adjointes.

« Notre firme cherche toujours à rendre notre rémunération plus difficile à obtenir. Elle augmente toujours nos objectifs pour obtenir le même salaire net. Les adjoints ne sont pas non plus suffisamment rémunérés et il faut toujours que le conseiller complète leur salaire par des primes. C’est la raison pour laquelle on ne réussit pas à attirer des gens de qualité », s’exprime un conseiller qui dépeint cette tendance.

En outre, la rémunération différée sous forme d’actions, appelée restricted stock units (RSU) ou deferred share units (DSU), fait tantôt des heureux parmi ceux qui y ont droit, tantôt des malheureux parmi ceux qui n’y ont pas droit ou dont la firme n’offre pas de compensation équivalente. « On a vraiment un beau programme avec les DSU, je peux mettre jusqu’à 20 % de mon revenu en actions de la banque jusqu’à ma retraite », dit un répondant de RBC Dominion.

Par ailleurs, des répondants semblent ne pas être dans le segment cible de CP convoités par leur courtier. Un répondant raconte avoir changé de courtier pour cette raison. « [Mon ancien courtier] ne cessait d’élever la barre de production minimale à des hauteurs que je n’étais pas sûr de pouvoir atteindre. J’avais l’impression qu’il me forçait à partir. Raymond James me permet de produire à mon propre niveau de confort. »

Avec la collaboration d’Alizée Calza et de Richard Cloutier

Cliquez sur l’image ci-dessous pour télécharger un PDF du Pointage des régulateurs.