Une tempête parfaite d’inflation, de hausse des taux d’intérêt, de conflit géopolitique et de possible récession a entraîné des niveaux de volatilité plus élevés que la moyenne, créant un excellent environnement pour les stratégies d’options d’achat couvertes.

C’est parce que les options d’achat couvertes, une technique de négociation fondée sur les options qui consiste à détenir une position acheteur sur un titre tout en vendant des options d’achat sur celui-ci pour tirer un revenu de la prime de l’option, se sont historiquement bien comportées dans certaines conditions de marché, comme celles que nous connaissons aujourd’hui.

Avant d’explorer les possibilités et les risques des fonds négociés en Bourse (FNB) d’options d’achat couvertes, prenons un peu de recul pour voir où ils en sont maintenant.

Le premier FNB d’options d’achat couvertes canadien, le FNB BMO vente d’options d’achat couvertes de banques canadiennes, a été lancé le 28 janvier 2011. En juin 2011, BMO, Horizons ETFs et une autre société possédaient ensemble neuf FNB d’options d’achat couvertes au Canada.

Passons à aujourd’hui, où plus de dix émetteurs de FNB offrent environ 125 FNB d’opérations sur options (dont la grande majorité sont des options d’achat couvertes) au Canada, ce qui correspond à environ 18 milliards de dollars (G$) en actifs gérés. Cette catégorie représente plus ou moins 8 % de tous les actifs sous gestion en actions cotées en bourse du Canada.

Voici des données pour vous fournir une idée plus précise de la récente montée en popularité de la catégorie : elle a enregistré des créations nettes de 4,2 G$ en 2022, ce qui représente un quart de ses actifs gérés actuels et, peut-être plus impressionnant, 25 % de toutes les entrées de capitaux propres au cours de l’année dernière. Pourquoi les FNB d’options d’achat couvertes sont-ils devenus populaires récemment? Voici quelques raisons :

Les conditions actuelles du marché favorisent les stratégies d’options d’achat couvertes

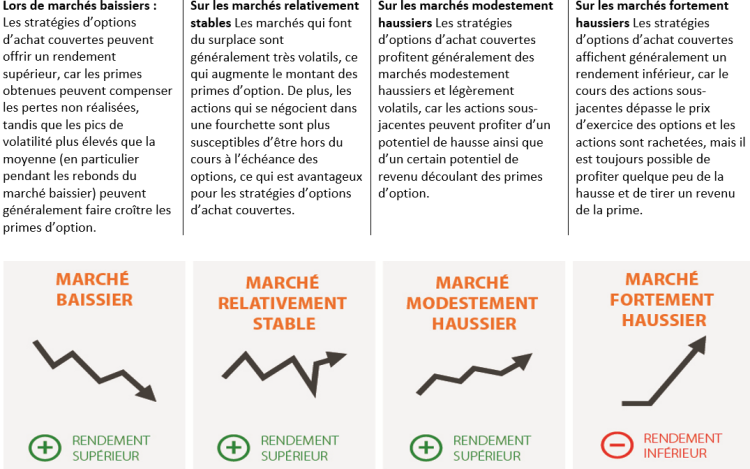

Comme il a été mentionné précédemment, la dynamique actuelle du marché joue un rôle important. Plusieurs actions et FNB d’actions ont explosé en 2021 et conduit à l’un des plus importants afflux de fonds de petits investisseurs indépendants de l’histoire du Canada, mais observons un environnement de placement plus complexe depuis 2022. En général, la performance d’un FNB d’options d’achat couvertes dépend des facteurs du marché et du cycle macroéconomique, notamment :

Pour consulter ce tableau en grand format, cliquez ici.

Les Canadiens adorent les rendements et les revenus

Étant donné que le contexte de marché récent offre des conditions favorables aux FNB d’options d’achat couvertes, ces solutions ont été en mesure de générer des rendements qui sont devenus un argument de vente important pour les investisseurs souhaitant obtenir un revenu et un certain niveau de protection contre les baisses pour leurs placements boursiers.

Le contexte des investisseurs en FNB au Canada présente un certain nombre de caractéristiques uniques. Par exemple, les Canadiens détiennent la plus forte proportion de FNB de titres à revenu fixe dans le monde. Une des raisons expliquant cela pourrait être leur profil de placement plus conservateur, une autre pourrait être leur plus grande fixation sur les FNB de revenu et de rendement. En matière de FNB d’options d’achat couvertes, comparativement aux États-Unis, ces arguments se tiennent: les FNB d’options canadiens représentent 5 % des actifs totaux de FNB au pays, comparativement à moins de 1 % pour les FNB américains.

Alors que le rendement généré par les stratégies d’options d’achat couvertes inclut parfois les dividendes reçus des titres sous-jacents et potentiellement un certain rendement du capital, la majeure partie du rendement est généré par la collecte des primes d’option, qui constituent la majeure partie des distributions mensuelles remises aux investisseurs de FNB d’options d’achat couvertes.

De plus, les distributions reçues, qui comprennent principalement les primes d’option récoltées, sont considérées comme des gains en capital, ce qui offre un profil fiscal potentiellement meilleur que celui des dividendes et des revenus réguliers provenant des fonds de titres à revenu fixe.

L’avantage des FNB

Quelle est la raison la plus évidente pour laquelle les investisseurs se sont probablement tournés vers les FNB d’options d’achat couvertes? Il est beaucoup plus facile d’acheter un FNB d’options d’achat couvertes que de gérer vous-même une telle stratégie. Bon nombre des FNB d’options d’achat couvertes au Canada sont gérés activement par des gestionnaires de portefeuille ayant des années d’expérience professionnelle des opérations sur options.

Pour ces experts, une multitude de facteurs entrent en jeu dans les opérations sur options d’achat couvertes, y compris l’évaluation des titres sous-jacents, la détermination du prix et du moment de ces opérations, ainsi que la gestion de la proportion du portefeuille sous-jacent qui est comprise dans l’opération. Il peut s’agir de tâches onéreuses, complexes et inaccessibles pour de nombreux investisseurs, et qui peuvent facilement être externalisées par l’intermédiaire d’un FNB, moyennant des frais, évidemment.

Au Canada, le ratio des frais de gestion (RFG) moyen d’un FNB d’options d’achat couvertes est d’environ 0,83 %, ce qui est relativement cher, comparativement aux frais de gestion peu élevés des FNB indiciels passifs. Cela dit, comme les rendements annualisés estimatifs se situent entre 5 % et 15 % pour bon nombre des fonds actuellement offerts par les fournisseurs de FNB d’options d’achat couvertes du pays, pour certains investisseurs, le coût d’un placement pourrait valoir un rendement potentiel de plus de 10 %.

Choix d’une exposition sectorielle et indicielle ciblée

La diversification est un autre des avantages traditionnels de l’approche des FNB en matière de placement. La diversification atténue les risques liés à la sélection d’un seul titre et peut offrir une plus grande exposition à l’ensemble d’un indice, d’un secteur ou d’un thème. C’est également vrai pour les stratégies d’options d’achat couvertes, où les FNB sectoriels représentent 56 % des actifs des FNB d’options d’achat couvertes au Canada.

Les investisseurs en quête d’une exposition aux secteurs populaires, comme les secteurs canadiens de l’énergie et des services financiers, pourront choisir parmi les FNB cotés en bourse au Canada. De même, il est possible de s’exposer à des indices américains et mondiaux populaires, y compris le NASDAQ-100MD, grâce à des FNB d’options d’achat couvertes cotés en bourse au Canada, qui sont habituellement meilleurs pour les investisseurs canadiens du point de vue fiscal que des FNB comparables cotés en bourse aux États-Unis. Les FNB d’options d’achat couvertes peuvent également procurer une exposition à d’autres catégories qui n’offrent habituellement pas de rendement, comme l’or, et pourraient les récompenser avec un revenu mensuel.

Bien sûr, pour tous les avantages potentiels de l’investissement dans un FNB d’options d’achat couvertes, il existe de possibles inconvénients. Comme il a été mentionné, on retrouve parmi les inconvénients le coût relatif plus élevé par rapport aux FNB indiciels passifs traditionnels ainsi que la complexité accrue, qui peut accroître les risques liés à la gestion active et se traduire par une cote de risque plus élevée. De plus, bien que les FNB d’options d’achat couvertes présentent des avantages lors de nombreux cycles de marché, ils sont susceptibles d’enregistrer un rendement inférieur à celui des FNB indiciels traditionnels pendant les marchés fortement haussiers.

Aujourd’hui, un certain nombre de membres de l’Association canadienne des FNB (ACFNB) offrent des stratégies de FNB d’options d’achat couvertes aux investisseurs canadiens, notamment iShares, FNB BMO, Gestion mondiale d’actifs CI, Harvest ETFs, Horizons ETFs et plus encore. Il convient de noter que bon nombre de ces sociétés ont des approches différentes en ce qui concerne les opérations sur options d’achat couvertes pour leurs FNB, et il est donc important que les investisseurs examinent la mécanique de ces FNB avant d’y investir.

Même si les conditions du marché qui favorisent les FNB d’options d’achat couvertes ne dureront pas éternellement, il y a certainement lieu d’examiner de plus près ces stratégies à l’heure actuelle.