Même s’ils sont moins nombreux à le faire, un segment significatif de conseillers en sécurité financière continuent d’utiliser le mode de rémunération par frais d’acquisition reportés (FAR) lorsqu’ils font souscrire des fonds distincts à leurs clients, d’après le Baromètre de l’assurance 2022.

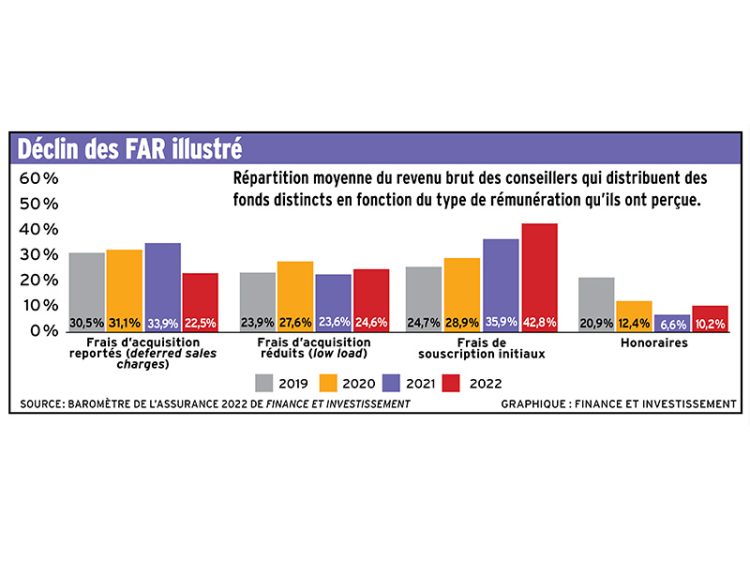

Lorsque les représentants distribuent des fonds distincts, la part moyenne de leur revenu brut sous forme de FAR s’établissait à 22,5 % en 2022, par rapport à 33,9 % en 2021.

En 2022, la part des frais d’acquisition réduits (low load) s’élève à 24,6 %, comparativement à 23,6 % en 2021. Si on additionne le pourcentage du revenu provenant des frais d’acquisition réduits à celui attribuable aux FAR, on constate que le mode de rémunération par frais de sortie génère 47 % du revenu brut des conseillers, soit une proportion inférieure à celle enregistrée en 2021 (57,5 %).

Cette baisse s’est faite au profit de la rémunération sous forme de frais de souscription initiaux ou d’honoraires pour la distribution de fonds distincts. Les premiers ont représenté en moyenne 42,8 % de leur revenu brut en 2022, contre 35,9 % en 2021. Les honoraires ont eu un poids moyen de 10,2 % en 2022, par rapport à 6,6 % en 2021.

Comment se fait-il qu’autant de conseillers tirent encore leurs revenus de FAR ou de frais d’acquisition réduits, alors que les autorités réglementaires ont demandé aux assureurs de cesser de les offrir en juin dernier ? D’abord, les assureurs ont cessé d’imposer des FAR uniquement pour les nouveaux contrats de fonds distincts à partir du mois de juin. Les souscriptions passées continuent de rémunérer les conseillers, selon notre compréhension. Le Conseil canadien des responsables de la réglementation d’assurance (CCRRA), dont fait partie l’Autorité des marchés financiers (AMF), s’attend à une transition vers la cessation des FAR relatifs aux fonds distincts d’ici juin 2023.

Ensuite, les FAR du secteur des fonds communs de placement diffèrent des FAR dans la distribution de fonds distincts. En effet, il existe des séries de fonds distincts avec reprises de commissions, aussi appelés « fonds en rétrofacturation », qui font partie de la famille des FAR.

Ces séries comportent une commission concentrée sur quelques années, habituellement entre deux et cinq ans. Si le client décide de racheter ses fonds, le conseiller doit alors rembourser la portion de commission correspondant à la période restante au contrat.

En septembre dernier, le CCRRA entamait une consultation sur l’option d’interdire les commissions versées au moment de la souscription de contrats de fonds distincts, ce qui inclurait les séries à rétrofacturation. Bien que ces séries permettent aux consommateurs d’avoir accès à des conseillers, elles engendrent différents préjudices potentiels, selon l’organisme. Par exemple, il est possible qu’un conseiller se trouve en conflit d’intérêts, car il a un avantage à ce que le client conserve son placement jusqu’à la fin de la période de rétrofacturation, même si ce n’est pas dans son intérêt.

Derrière ces moyennes exprimées dans le graphique se cache une tendance : les conseillers qui adoptent un mode de rémunération le font souvent de manière uniforme pour tous leurs clients, puisque la totalité ou la quasi-totalité de leur revenu brut en fonds distincts est sous une seule et unique forme.

Par exemple, 60,7 % des répondants qui offrent des fonds distincts utilisent soit des FAR, soit des séries (low load) ou une combinaison des deux. Et parmi ce dernier sous-groupe, les deux tiers (67 %) tirent 90 % ou davantage de leur revenu brut de l’une ou l’autre de ces formes de rémunération.

C’est aussi vrai pour les autres types. Seuls 57 % des conseillers utilisent des frais de souscription initiaux et, parmi ce sous-groupe, 64 % tirent la quasi-totalité ou la totalité de leur revenu de cette forme de rémunération. Pour les utilisateurs d’honoraires, ces pourcentages sont de 16,4 % et de 52 % respectivement.

Le mode de rémunération semble donc davantage une question de conviction du conseiller ou d’adéquation avec son modèle d’affaires.

Pour voir ce graphique en grand, cliquez ici.