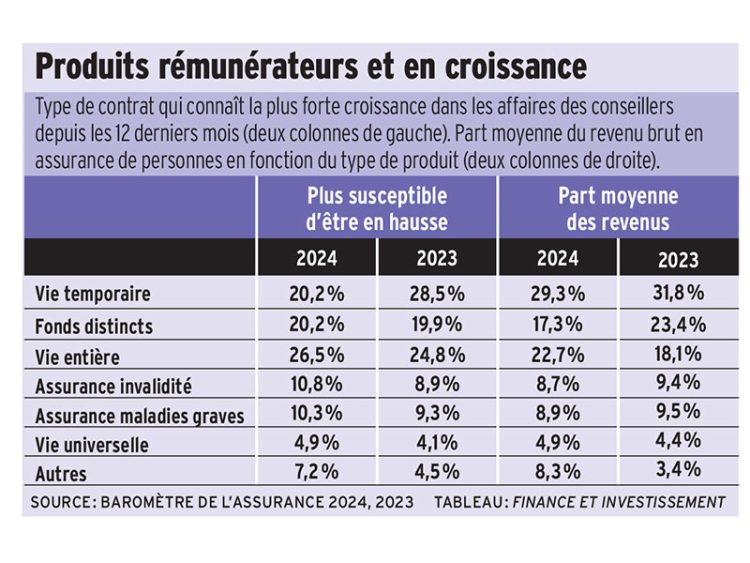

L’assurance vie entière est le type de produit qui connaît la plus forte croissance dans les activités des conseillers en sécurité financière en 2024, selon le Baromètre de l’assurance 2024.

En effet, elle est au sommet pour 26,5 % des répondants en 2024 par rapport à 24,8 % d’entre eux en 2023.

L’assurance vie temporaire et les fonds distincts et rentes variables occupent, ex æquo, la deuxième place du classement avec 20,2 % de répondants désignant ces contrats comme les plus en croissance.

En 2023, 28, 5 % des sondés considéraient que la temporaire était le produit en plus forte croissance, suivie de la vie entière (24,8 %) et des fonds distincts (19,9 %).

Pour voir ce tableau en grand, cliquez ici.

Les budgets serrés des familles, en raison de la hausse de l’inflation, incitent des clients à se tourner vers la temporaire, selon les experts et les conseillers sondés.

« La clientèle a besoin de protection élevée, mais pas nécessairement avec des primes élevées », dit un répondant. C’est « moins dispendieux », renchérit un autre.

« Les budgets sont plus serrés dans les familles, donc le prix est un aspect important », explique Adrien Legault, vice-président, directeur général pour le Québec au Réseau d’assurance IDC Worldsource.

« Beaucoup d’assurances sont vendues pour couvrir des prêts hypothécaires », confirme un sondé. « Cette assurance existe pour couvrir un besoin temporaire, comme pour couvrir un prêt hypothécaire. Les jeunes familles qui sont en [train de fonder leur famille] peuvent aller chercher un produit qui va avoir suffisamment d’assurance vie, mais à un coût abordable », explique Patrick Cloutier, président du Groupe Cloutier.

La temporaire peut aussi financer la clause de décès des conventions entre actionnaires, ajoute-t-il. Ce type de police est aussi utile lorsque le créancier d’un entrepreneur lui exige une couverture d’assurance vie dans le cadre d’un prêt commercial.

Pour expliquer la popularité de la vie entière, nombre de répondants évoquent le vieillissement de leurs clients. « Les gens ont plus conscience de l’importance de se protéger à plus long terme et ces produits sécurisent leur bénéficiaire à long terme », affirme un sondé.

La vie entière arrive lorsqu’un client convertit son contrat pour répondre à ses besoins de couverture permanents, comme l’impôt au décès.

Samuel Lajoie, vice-président régional, ventes, agences de carrière chez iA Groupe financier, attribue la popularité de cette police à sa protection, ses garanties, sa « flexibilité » et au fait que « son concept soit plus adapté à [leurs] clients ». « Ça répond à des besoins de plusieurs types de clients et ça peut être relativement personnalisé », ajoute-t-il, soulignant qu’on peut souscrire ou non l’option avec participation.

Christian McGuire, vice-président régional, ventes, Québec à Conseils PPI, note qu’avec l’entrée de nombreux assureurs sur le marché de l’assurance vie entière, il existe désormais une plus grande variété de produits. « Ça a accéléré la commercialisation auprès des conseillers. »

« La vie entière sur le marché de la valeur nette élevée connaît une croissance régulière depuis plusieurs années. Les consommateurs plus aisés ont les moyens de mettre en place des stratégies fiscalement avantageuses avec ce genre de produit », poursuit-il. Ce produit aide « non seulement pour la protection en assurance vie, mais également dans l’intégration d’une stratégie d’investissement pour les clients. Beaucoup d’entrepreneurs prennent leur retraite, ou planifient leur retraite, ou transfèrent leur business pour accueillir une autre génération pour qui il est utile d’intégrer l’assurance vie entière dans la planification de sa retraite, dit Patrick Cloutier. La vie entière est également utilisée dans un contexte de levier successoral ».

Adrien Legault ajoute que la vie entière est bien plus simple que l’assurance vie universelle, qui nécessite de nombreux suivis. « L’assurance vie entière est un produit clé en main. Il y a une vente, mais une fois que le client adhère au principe, le représentant va parler avec son client chaque année. Mais, même s’il souhaite améliorer le rendement, il ne peut pas. C’est un produit qui est vraiment plus clé en main d’un point de vue de la vente. »

« L’autre élément est la baisse des taux d’intérêt. La vie universelle est intéressante quand les taux d’intérêt sont élevés », renchérit Patrick Cloutier.

Concernant les fonds distincts, Adrien Legault considère que c’est une belle année pour ces contrats, et « pour le placement en général », spécifie-t-il. Ce constat est partagé par plusieurs répondants. « Les placements et comptes d’épargne font bien », affirme l’un d’eux. « Les marchés vont bien », ajoute un autre.

D’autres répondants attribuent cette popularité à la volonté d’investir pour la retraite. « Mes placements sont dans un horizon croissance », souligne un sondé.

« Le fonds distinct offre entre autres une certaine garantie de capital, d’où peut-être l’attraction des gens qui sont plutôt en phase de décaissement ou vers une phase de décaissement », explique Patrick Cloutier.

Concernant l’assurance invalidité, l’engouement persiste. En effet, si 8,9 % des répondants ciblaient cette police comme leur produit le plus en croissance l’an passé, 10,8 % des répondants font de même cette année.

Travailleurs autonomes, professionnels incorporés et entrepreneurs n’ont souvent pas d’assurance collective, mais veulent assurer leur gagne-pain, selon des sondés.

Conseillers spécialisés

Autre constat : plus un représentant parle d’un type d’assurance et en fait la promotion, plus il en vend, selon des répondants.

« J’en offre aux clients à chaque rencontre », rapporte un sondé. « Je le propose plus souvent aux clients », dit un autre à propos de l’assurance maladies graves. « [J’en vends plus] parce que je comprends mieux le produit et que j’en parle à mes clients ! » affirme un troisième à propos de l’assurance vie entière.

Les conseillers semblent également avoir tendance à se spécialiser dans un type d’assurance. En général, un conseiller dont une part importante des revenus provient d’un type d’assurance donné est beaucoup plus enclin à désigner ce même type comme étant en croissance au cours des 12 derniers mois.

De plus, ce ne sont pas tous les conseillers qui offrent tous les types de produits. Par exemple, 93 % ont des revenus provenant de la vente de temporaires et 78 %, de vies entières. Or, seuls 62 % des répondants ont des revenus découlant de l’assurance invalidité ou maladies graves et la moitié des sondés, de fonds distincts.

En tout, 9,1 % des répondants qui offraient des fonds distincts recevaient 80 % ou plus de leurs revenus d’assurance de ces produits. Cette proportion est de 5 % à la fois chez ceux qui offrent des vies temporaires et des vies entières.

Avec la collaboration de Carole Le Hirez et Guillaume Poulin-Goyer

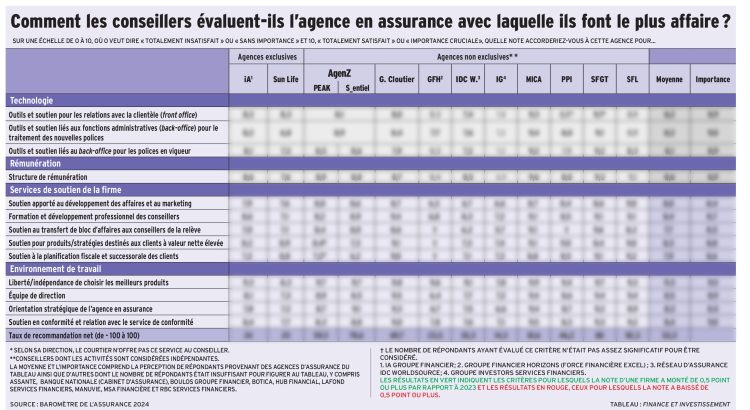

Pour accéder à ce tableau, cliquez ici.