L’an dernier, un segment de conseillers en sécurité financière sondés à l’occasion du Baromètre de l’assurance critiquait les assureurs pour leur service à la clientèle parfois déficient et leur capacité d’innovation très variable les uns par rapport aux autres, ce qui crée une courbe d’apprentissage abrupte pour certains représentants. En 2023, les commentaires sont moins acerbes. Les assureurs ont consolidé leurs acquis technologiques au cours de la dernière année. Leurs pratiques sont donc plus uniformes d’un assureur à l’autre. Cependant, le nombre et la diversité des formulaires électroniques continuent à être un point irritant pour les conseillers. Ils dénoncent aussi la lenteur dans le traitement des polices, selon le Baromètre de l’assurance 2023.

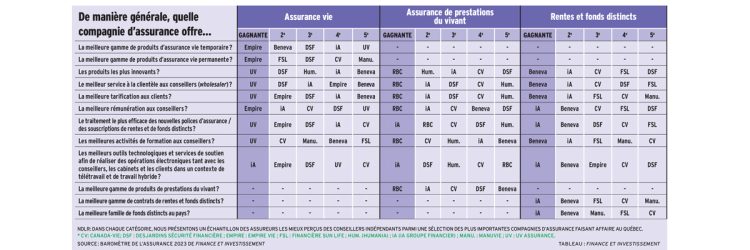

Ainsi, on a demandé aux représentants de déterminer les assureurs qui offrent les meilleurs outils technologiques et services de soutien afin de réaliser des opérations électroniques tant avec les conseillers, les cabinets que les clients. Empire Vie, iA Groupe financier, Desjardins Sécurité financière (DSF) et Canada Vie s’illustrent sur ce plan, comme le montre le tableau ci-bas.

Pour les produits d’assurance vie, certains répondants estiment que les technologies des assureurs se valent. Il est difficile de départager ces derniers sur ce plan. « Tous ont des technologies et des applications en ligne similaires. Tout dépend de ce avec quoi vous vous sentez à l’aise », dit un conseiller. Un autre sondé juge que les assureurs « fonctionnent tous bien dans le format électronique ». Certains assureurs sont plus appréciés. Empire Vie est cité plusieurs fois comme un assureur « qui se débrouille bien avec le numérique ». Le service de l’Assomption Vie est qualifié de « simple, complet et rapide », ce qui représente un avantage pour les représentants.

Les logiciels d’illustration, qui permettent de faciliter les conversations avec les clients en générant un sommaire illustré de leurs besoins en assurance, sont un marqueur important pour évaluer la qualité du service des assureurs. Selon un répondant, Beneva, RBC, PPC, Foresters et Sun Life ont un logiciel d’illustration détaché du site, mentionne un répondant, « ce qui rend la tâche un peu plus lourde ». Celui d’Empire Vie est considéré comme

« aucunement intuitif ». Le fait que des assureurs ne possèdent pas de tel logiciel est considéré par ce sondé comme « inacceptable ».

La plateforme technologique de Canada Vie « est inutilisable », écrit un sondé frustré. Résultats : des conseillers évitent d’utiliser les produits d’assurance vie de cet assureur. Un autre répondant croit que l’arrivée des assurtechs dans l’industrie éliminera certains acteurs qui n’ont pas négocié assez rapidement le virage numérique pour le service à la clientèle.

Pour les produits de prestation du vivant, les commentaires des répondants sont plus nuancés. Plusieurs soulignent que les assureurs possèdent des techniques similaires et des formulaires de demande en ligne qui fonctionnent bien, avec un bémol pour celui d’ivari. La plateforme d’iA est décrite comme « super simple et conviviale ». « Notre cabinet étant 100 % virtuel depuis plus de dix ans, tous les assureurs sont équivalents », ajoute un répondant. Les technologies utilisées pour les produits de rentes et fonds distincts reçoivent une appréciation similaire.

Nivellement chez les assureurs

Les agents généraux (AG) constatent que les assureurs se sont uniformisés sur le plan de l’adoption de nouvelles technologies. « Au début de 2020, tous les assureurs n’étaient pas prêts à faire face au travail à distance ou aux souscriptions de polices électroniques. Trois ans plus tard, ça s’est pas mal nivelé. Il y a encore des assureurs qui ont un peu plus de difficultés avec leurs outils. D’autres les ont améliorés. C’est devenu plus convivial de traiter avec certaines plateformes », affirme Patrick Cloutier, président et chef de la direction du Groupe Cloutier.

PPI Conseils considère que cette évolution (propositions électroniques, signatures électroniques, livraisons électroniques, etc.) représente une tendance lourde de l’industrie et que celle-ci se poursuivra avec le développement de l’intelligence artificielle. Cette évolution met au défi les conseillers, qui doivent s’adapter à des changements réguliers dans les façons de faire des assureurs. Afin d’aider ses représentants à s’y retrouver, PPI a mis en place des « liens rapides » sur son site Web pour permettre aux conseillers de se connecter plus facilement aux services numériques des assureurs. Les conseillers peuvent ainsi réaliser des gains d’efficacité et personnaliser leurs offres aux clients. L’agent général a également mis en place une équipe spécialement vouée au soutien aux ventes numériques pour aider les conseillers à être opérationnels plus rapidement.

Les changements technologiques répétés chez les assureurs amènent les conseillers à concentrer leurs affaires auprès de deux ou trois compagnies d’assurance, parce qu’ils sont plus habitués à leur plateforme technologique, indique Denis Blackburn, président de la région du Québec de Financière Horizons. « Au cours d’une année, on voit des virages. Ils [les conseillers] privilégient un assureur et trois mois après, ils se dirigent vers un autre, et c’est toujours à cause de la facilité d’utilisation des outils technologiques. »

Des conseillers se plaignent par ailleurs de délais dans le service et le traitement des polices en vigueur chez les assureurs. Patrick Cloutier croit que cela n’a rien à voir avec la technologie, mais qu’il s’agit plutôt d’une question de ressources humaines. La pénurie de main-d’œuvre qui touche l’industrie de l’assurance, comme d’autres secteurs, se ressent chez les agents généraux et chez les assureurs. Les délais sont inévitablement plus longs. Patrick Cloutier mentionne qu’en ce moment, le retour de la part des assureurs est moins rapide. Étant donné que le contact avec le client se fait avec les agents généraux, ces derniers sont parfois tenus responsables des lenteurs. « On veut travailler avec les assureurs à améliorer les délais », dit-il.

Pour voir ce tableau en grand, cliquez ici.