En 2023, l’appétit pour divers types d’assurance, dont l’assurance invalidité, semble s’être réveillé par rapport à 2022. Par contre, cet appétit s’est quelque peu apaisé pour les contrats de fonds distincts.

C’est ce que montre le sondage mené à l’occasion du Baromètre de l’assurance de 2023, qui illustre certains changements de priorité des clients et de stratégies de vente des conseillers en sécurité financière.

« Durant les années de la pandémie, les conseillers étaient surtout concentrés sur les produits d’investissement, ils ont donc vendu moins d’assurance. En 2023, il y a un retour du balancier en raison du contexte économique. On constate chez nous une augmentation des ventes en assurance de 24 % », affirme Caroline Thibeault, présidente du Groupe SFGT.

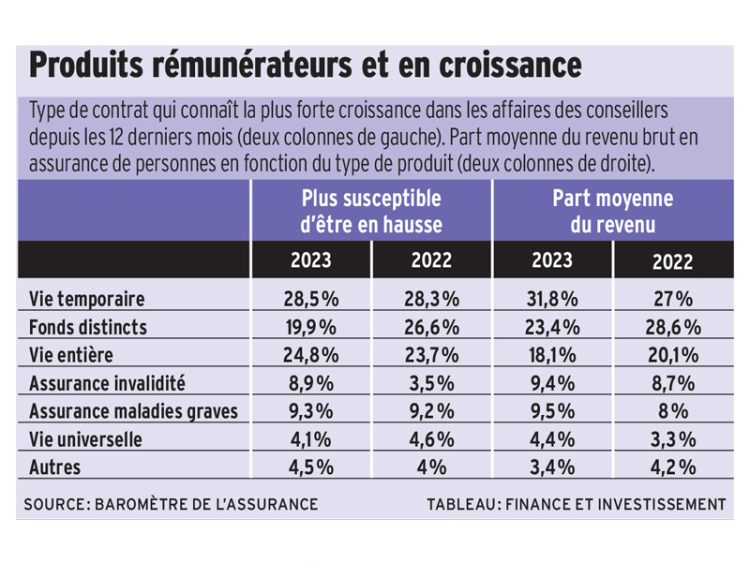

Les représentants en assurance de personnes sondés devaient déterminer le type de produit d’assurance qui a connu la plus forte croissance dans les affaires au cours des 12 derniers mois. Leurs réponses sont résumées dans le tableau ci-contre.

Parmi tous les produits, c’est l’assurance invalidité qui se démarque avec une prévalence accrue en 2023 par rapport à 2022. Près de 9 % des sondés l’ont défini comme le type de produit qui était le plus en croissance en 2023, par rapport à 3,5 % en 2022. « Les clients sont davantage conscientisés à l’importance de se protéger contre une maladie ou un accident imprévu », constate un conseiller.

À MICA Cabinets de services financiers, la vente de ce produit est en hausse de 20 % cette année, estime le président Gino-Sébastian Savard : « Il y a plus d’employés contractuels et de travailleurs autonomes qui ne bénéficient pas d’une assurance collective. Ils ont donc besoin plus que jamais d’une assurance salaire. »

Selon lui, c’est une tendance qui devrait se poursuivre dans les prochaines années. « Ce n’était pas un produit que les conseillers aimaient vendre parce qu’il est plus complexe à mettre en place, mais je suis heureux d’apprendre que c’est en train de changer. C’est le devoir du conseiller de proposer le bon produit au bon client, que ce soit agréable ou non », soutient-il.

Il y a déjà quelques années que l’assurance invalidité est en croissance à IDC Worldsource. « On met beaucoup d’efforts sur ce type d’assurance, qui est très utile pour certains clients. Durant la pandémie, la croissance annuelle variait entre 3 % et 6 %, mais cette année, la hausse est de plus de 20 % », précise Adrien Legault, vice-président, directeur général du réseau d’assurance, division Québec.

L’assurance maladies graves est un autre produit dont la prévalence parmi les affaires en croissance est légèrement à la hausse, passant de 9,2 % en 2022 à 9,3 % en 2023. « Les clients sont rendus à une étape de leur vie où ils peuvent consacrer une portion de leur budget à ce type de protection », explique un conseiller. « De nombreux clients en ont besoin à titre personnel, mais également pour leur entreprise. Il s’agit d’une très bonne stratégie à long terme », ajoute un autre.

À SFGT, les conseillers ont développé une nouvelle stratégie de vente qui rend le produit plus intéressant pour le client, affirme Caroline Thibeault. « Plutôt que d’offrir une couverture complète qui était coûteuse, le conseiller propose aujourd’hui une protection moins élevée couvrant six mois de salaire et avec avenants à une police d’assurance vie. Le produit devient ainsi plus abordable », explique-t-elle.

Cette tendance peut aussi s’expliquer en raison de la pandémie. « Les gens se sont rendu compte qu’ils étaient plus vulnérables qu’ils pensaient, affirme Eli Pichelli, consultant de l’industrie de l’assurance de personnes. Cette prise de conscience a une incidence sur la demande autant pour l’assurance maladies graves que l’assurance invalidité. Il y a un besoin de protection à combler. »

Les conseillers vendent aussi un peu plus d’assurance vie entière, alors que le quart des répondants ont indiqué que ce type d’assurance est en croissance depuis 12 mois. Ce produit est recherché notamment pour ses garanties et les stratégies qui en découlent pour maximiser le patrimoine ou faire de la planification successorale.

Lorsqu’on transforme des polices temporaires en permanentes, la vie entière devient une option. Le type de clientèle desservie est un autre facteur. Les entrepreneurs et les plus fortunés s’y intéressent, notamment aux assurances vie entière avec participation. « C’est un produit avec un potentiel financier et fiscal avantageux », explique un conseiller.

« L’assurance vie entière est plus populaire parce que les conseillers sont plus enclins à la proposer. C’est le phénomène de l’œuf ou la poule, relativise Adrien Legault. C’est un produit qui vient à la fois combler un besoin en assurance et protéger des actifs. Il gagne en popularité auprès des entrepreneurs. »

« Avec la turbulence des marchés, les clients, surtout quand ils avancent en âge, recherchent davantage des produits qui leur offrent des garanties. Avec une vie entière, ils peuvent sécuriser leurs acquis », affirme Gino-Sébastian Savard.

Pour Eli Pichelli, l’assurance vie temporaire reste un produit intéressant « pour couvrir des prêts hypothécaires qui sont plus élevés que jamais. Cela a une incidence sur le portefeuille des gens qui recherchent une protection peu chère pour une durée limitée ». C’est d’ailleurs la vie temporaire qui est la plus susceptible d’être en croissance dans les affaires des conseillers en 2023, à l’instar de 2022.

Les sondés soulignent l’abordabilité des assurances vie temporaire, pour les jeunes familles, mais également pour les clients en affaires, notamment afin de financer une convention entre actionnaires.

Les fonds distincts ont pour leur part moins la cote dans l’économie actuelle. En tout, 19,9 % les ont désignés comme le type de contrat en croissance, par rapport à 26,6 % il y a un an. Ce phénomène devrait être passager, selon Gino-Sébastian Savard.

« Il y a des idées préconçues sur ces produits, notamment qu’ils coûtent chers, ce qui fait que les conseillers sont moins portés à les proposer. Or, les nouveaux fonds distincts ont des frais beaucoup moins élevés. Ce sont des produits qui répondent bien aux besoins de certains clients, notamment les gens d’affaires et les personnes plus âgées, puisqu’ils simplifient la transmission du patrimoine », explique-t-il.

Au décès du rentier, les bénéficiaires d’une police peuvent plus rapidement avoir accès à l’argent qui leur revient, en deux ou trois semaines habituellement, comparativement à un fonds commun qui doit rester investi, parfois de façon inadéquate, jusqu’à ce que la succession soit réglée, poursuit-il : « En plus, c’est un produit qui est insaisissable. La demande de fonds distincts devrait revenir. »

Des répondants au sondage confirment leur intérêt envers ces produits. « Les frais de gestion sont plus attrayants que par le passé », soutient un conseiller. « La conformité est moins contraignante avec les fonds distincts, donc il y a moins de perte de temps administratif que pour l’assurance vie », dit un autre. Un répondant a même délaissé son permis de distribution de fonds communs et utilise les fonds distincts comme produit de substitution.

Selon Caroline Thibeault, en raison de la hausse des taux d’intérêt, la situation restera plus favorable à la vente de produits d’assurance. « C’est un domaine où les conseillers, surtout ceux qui sont en début de carrière, peuvent générer un salaire qui a du sens, déclare-t-elle. Ils ont la possibilité d’être créatifs pour proposer des solutions qui sortent des sentiers battus en jumelant des produits pour faire en sorte que ce soit plus attrayant pour le client. »

Selon Gino-Sébastian Savard, les conseillers auraient intérêt à proposer davantage de rentes viagères pour planifier le décaissement des actifs. « C’est un produit qui a été un peu oublié. Ils ont l’occasion d’agir avant que les taux d’intérêt se mettent à baisser», conclut-il.

Pour voir ce tableau en grand, cliquez ici.