En 2024, de multiples tendances déjà présentes dans l’industrie ces dernières années se sont accentuées dans les blocs d’affaires des conseillers, tandis que d’autres ont subi une rupture avec leur récente évolution. L’adoption croissante de la tarification à honoraires basée sur les actifs fait partie des premières, et la part de l’actif géré par les conseillers qui cible les facteurs environnementaux, sociaux et de gouvernance (ESG), des secondes.

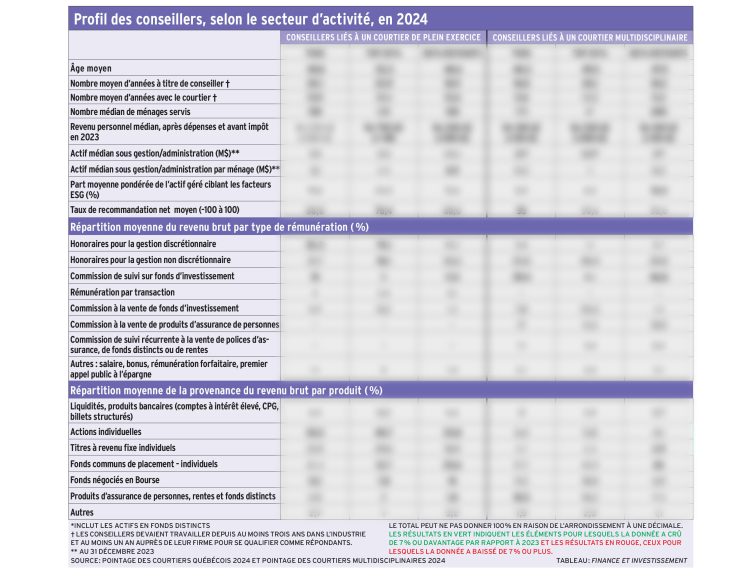

C’est ce que montrent le Pointage des courtiers québécois et le Pointage des courtiers multidisciplinaires de 2024, dont une partie des résultats figure au tableau ci-dessous.

Tant les conseillers en placement (CP) liés à un courtier de plein exercice que les conseillers liés à un courtier multidisciplinaire (CM) observent une augmentation de la part moyenne de leurs revenus bruts provenant d’honoraires basés sur les actifs pour la gestion discrétionnaire ou non en 2024. Pour les premiers, celle-ci s’établit à 84 % et pour les seconds, à 26,5 %. Dans les deux cas, il s’agit d’un sommet depuis 2021.

Chez les CP sondés pour le Pointage des courtiers québécois, la part moyenne des revenus bruts provenant d’honoraires pour la gestion discrétionnaire continue d’être élevée à 52,3 %, légèrement en deçà de son sommet de 2023 (55,7 %). Les courtiers de plein exercice continuent de promouvoir l’adoption du permis de gestionnaire de portefeuille auprès des CP ayant le plus d’actifs à gérer, notamment par souci d’efficience. Cette transition se fait toutefois aux dépens de la rémunération par transaction, qui affiche un creux depuis 2021.

Chez les conseillers liés à un CM sondés, la gestion discrétionnaire est beaucoup moins prévalente parmi les types de tarification. Néanmoins, les honoraires pour la gestion non discrétionnaire atteignent un sommet depuis 2021 à 25,8 % des revenus bruts moyens.

En 2024, s’accentue également la tendance voulant que les conseillers soient de plus en plus susceptibles de servir des ménages ayant 1 million de dollars (MS) d’actif à investir ou davantage. En 2020, en moyenne, 34,8 % des ménages des CP faisaient partie de ce groupe, par rapport à 45,5 % en 2024. Chez les conseillers liés à un CM, ces proportions moyennes étaient de 4,9 % en 2020 et 15,1 % en 2024. Elles sont également en hausse de 2023 à 2024. Cette tendance s’explique entre autres par la croissance des marchés financiers et la part importante des actifs à investir provenant de ménages fortunés.

En parallèle, les conseillers semblent continuer de segmenter leurs blocs d’affaires. En effet, en 2024, le nombre médian de ménages servis tant par les CP que par les conseillers liés aux CM reste inférieur à ce qu’il était en 2020. Ceci laisse à penser que les conseillers concentrent leurs affaires auprès d’un moins grand nombre de clients, mais ayant davantage d’actif à gérer.

En outre, les tendances relatives à l’assurance de personnes comme source de revenu pour les conseillers continuent de s’accentuer, même si elles se déploient de façon opposée selon les types de conseillers. Chez les CP, à peine 0,4 % des revenus générés provenaient de l’assurance en 2021, par rapport à 1,7 % en 2023 et 2,0 % aujourd’hui, ce qui constitue un sommet en quatre ans. Chez les conseillers liés à un CM, cette part est plutôt passée de 26,3 % en 2021 à 18,5 % en 2024.

Ces dernières années, les courtiers de plein exercice se sont efforcés d’offrir à l’interne des produits d’assurance à leur clientèle fortunée afin de bonifier les plans financiers de celle-ci. Chez les conseillers liés à un CM, difficile d’expliquer la tendance, excepté la possibilité que les revenus provenant de fonds d’investissement et de valeurs mobilières aient crû plus rapidement que ceux en provenance de l’assurance.

Par ailleurs, chez les CP liés à des courtiers en placement, certaines données freinent la croissance habituelle des dernières années, dont l’actif médian sous gestion, en légère baisse de 2023 à 2024. C’est la même chose pour l’actif médian par ménage. Chez les conseillers liés aux CM, c’est plutôt le contraire qui s’est produit, avec une hausse de l’actif médian sous administration et de l’actif médian administré par ménage.

Par contre, l’intégration dans les portefeuilles des clients de l’investissement axé sur les facteurs ESG recule en 2024, après avoir connu un sommet en 2022. En 2022, la part moyenne pondérée d’actif géré ciblant l’ESG se chiffrait à 34,9 % chez les CP, alors qu’elle n’était que de 19,6 % en 2024. Chez les CM, cette proportion s’établissait à 14,2 % en 2023, à 13,5 % en 2022, et se chiffre à 8,9 % en 2024.

Derrière ces données agrégées, on constate qu’un segment de CP et de conseillers liés à un CM ont adopté l’investissement ESG pour la quasi-totalité de leurs portefeuilles, alors que d’autres, parfois sceptiques, tournent le dos à l’ESG ou en ont une part minime.

Avantagés, les conseillers du top 20 %

Dans le tableau ci-dessous, on compare, pour chacun des secteurs, les 20 % des conseillers qui affichent l’actif moyen géré par ménage le plus élevé par rapport à leurs pairs (80 % restants). Ce sont les conseillers qui sont plus susceptibles de servir des ménages fortunés. Pour les CM, on a inclus à la fois les actifs en fonds distincts, en fonds communs et autres valeurs mobilières pour effectuer ce ratio, comparativement aux CP, pour lesquels nous n’avions pas d’information sur les actifs en fonds distincts.

L’analyse montre que, par rapport aux autres, les conseillers du top 20 % ont généralement moins de clients, ont un revenu personnel plus élevé, sont davantage rémunérés sous forme d’honoraires établis en pourcentage de l’actif et, selon le cas, font davantage de gestion discrétionnaire.

Examinons le top 20 % des conseillers en placement. Le répondant médian de ce sous-groupe affichait un actif sous gestion de 325 M$ en décembre 2023, soit plus du double de celui des 80 % restants à la même date. L’actif médian par ménage du top 20 % (2,5 M$) est presque trois fois plus élevé que celui des autres. En général, ils servent moins de ménages, soit 128, par rapport à 150 pour les autres 80 %. Au sein du top 20 %, la gestion discrétionnaire est davantage répandue, tout comme c’est le cas pour l’utilisation d’actions et d’obligations individuelles. Leur portefeuille est aussi davantage orienté vers les investissements ESG. Toutefois, les CP du top 20 % recourent moins aux fonds communs de placement que les autres.

Quant au top 20 % des conseillers liés à des CM, le répondant moyen du groupe affichait un actif sous administration de valeurs mobilières et de fonds distincts de 103 M$ à la fin de 2023, soit trois fois plus important que celui des 80 % restants. Les conseillers du top 20 % servent moins de ménages, en médiane, que les autres. Leurs revenus proviennent davantage d’une tarification à honoraires, mais moins de l’assurance de personnes par rapport aux autres 80 %. Le revenu brut moyen de ces conseillers du top 20 % provient également davantage des actions individuelles et des FNB.

La méthode de tri des représentants liés à un CM vient mettre l’accent sur les conseillers dont le modèle d’affaires est lié à la distribution de valeurs mobilières plutôt qu’à la distribution d’assurance de personnes. Elle a toutefois l’avantage d’accentuer la comparabilité entre ceux-ci et les CP dans ce tableau. Encore une fois, les données du tableau étant agrégées, on constate qu’un petit groupe de conseillers liés à un CM reçoit une part dominante de ses revenus de commissions à la vente de produits d’assurance de personnes. Souvent, chez ces conseillers, un mode de rémunération est dominant pour l’ensemble du bloc d’affaires.

Autre constat de 2024 : les CP du top 20 % sont plus enclins à accorder de meilleures notes pour une majorité d’éléments évalués que les autres 80 %. Or, c’est l’inverse pour les conseillers liés aux CM : ceux du top 20 % accordant généralement de moins bonnes notes à leur courtier que les autres, excepté pour la structure de la rémunération ainsi que les outils et le soutien à la planification financière.

Parmi les CP qui font des plans financiers pour leurs clients, en moyenne, les conseillers du top 20 % ont une proportion de clients dotés d’un tel plan financier plus élevée (73 %) que les autres 80 % (61 %). Parmi les conseillers liés à des CM qui font des plans financiers pour leurs clients, en moyenne, les conseillers du top 20 % ont une proportion de clients dotés d’un tel plan financier plus élevée (59 %) que les autres 80 % (56 %).

Pour accéder au tableau, cliquez ici.