Bon nombre de tendances se sont accentuées dans les blocs d’affaires des conseillers en 2022 par rapport à 2021. Les représentants gèrent davantage d’actif, pour le compte de moins de ménages. Ils adoptent davantage la gestion discrétionnaire et une part plus importante de l’actif qu’ils gèrent est orientée vers des stratégies ESG (facteurs environnementaux, sociaux et de gouvernance).

C’est ce qu’indiquent le Pointage des courtiers québécois et le Pointage des courtiers multidisciplinaires de 2022.

La hausse de l’actif géré la plus prononcée s’observe chez les conseillers en placement (CP) liés à des courtiers de plein exercice. Au 31 décembre 2020, leur actif médian sous gestion s’établissait à 138,8 M$ par rapport à 160 M$ au 31 décembre 2021. Pour l’ensemble des conseillers liés à un courtier multidisciplinaire (CM), l’actif médian sous administration a crû, passant de 20 M$ à la fin de 2020 à 33 M$ à la fin de 2021. Notons que l’actif administré par les CM comprend l’actif en fonds distincts et en valeurs mobilières, alors que l’actif des CP se rapporte uniquement au portefeuille de valeurs mobilières.

En outre, les données recueillies auprès des CP montrent qu’ils segmentent leurs blocs d’affaires. En effet, bien que l’actif augmente, le nombre de ménages diminue, ce qui fait croître l’actif médian géré par ménage. Pour le CP médian, l’actif moyen par ménage s’établissait à 1,05 M$ en 2022, par rapport à 0,8 M$ en 2021. Chez le CM médian, l’actif moyen par ménage est passé de 0,14 M$ à 0,17 M$ de 2021 à 2022.

L’adoption grandissante de la tarification à honoraires pour la gestion discrétionnaire s’observe à la fois chez les CP et chez les CM. La pondération moyenne du revenu brut des CP sous forme d’honoraires pour la gestion discrétionnaire est passée de 44 % en 2021 à 47,3 % en 2022, selon le Pointage des courtiers québécois. Ce sont les conseillers qui gèrent le plus d’actif qui ont été les premiers à adopter la gestion discrétionnaire, d’où cette proportion grandissante.

Le pourcentage moyen du revenu brut des CM sous forme d’honoraires pour la gestion discrétionnaire est passé de 0,8 % en 2021 à 5 % en 2022. Ce bond de taille s’explique par le fait qu’il n’y a qu’un petit groupe de représentants dont la majeure partie du revenu brut découle de cette forme de rémunération. On en retrouve, entre autres, au Groupe financier PEAK, à Placements Manuvie et à Gestion de patrimoine Assante CI.

On observe la même tendance dans la rémunération à honoraires pour la gestion non discrétionnaire : un petit groupe l’utilise pour la quasi-totalité de leur tarification. Ce sont des conseillers des firmes citées précédemment, auxquelles s’ajoute IG Gestion de patrimoine. En clair, ce sont les firmes dont un segment grandissant de représentants détiennent le permis de conseiller en placement.

L’intégration de l’investissement ESG dans les portefeuilles de clients continue de progresser chez les CP et les CM. L’actif cumulatif en investissement ESG des conseillers en placement représente en moyenne 34,9 % de l’actif total de ces mêmes conseillers en 2022. En 2021, cette proportion, que l’on désigne comme « la part moyenne pondérée d’actif géré ciblant l’ESG », se chiffrait à 20,8 %. Chez les CM, la part moyenne pondérée d’actif administré ciblant l’ESG s’établissait à 13,5 % en 2022, par rapport à 9,6 % en 2021.

Derrière ces données agrégées, on constate qu’un segment de CP et de CM ont adopté l’investissement ESG pour la quasi-totalité de leurs portefeuilles, alors que d’autres, plus sceptiques, boudent l’ESG ou en ont une part inférieure à 5 %.

Pour voir ce tableau en grand, cliquez ici.

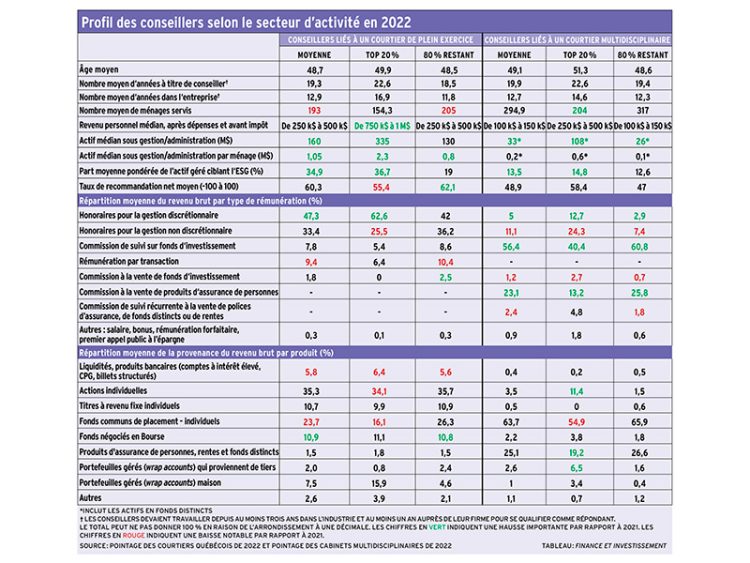

Dans le tableau « Profil des conseillers, selon le secteur d’activité, en 2022 », Finance et Investissement (FI) compare, pour chacun des secteurs, les 20 % des conseillers qui affichent les ratios d’actif géré par ménage les plus élevés. FI les désigne comme ayant un indice de productivité plus élevé que les autres, tout en étant conscient que la productivité a de multiples facettes et que le fait de servir plus de ménages fortunés est davantage un indice de la productivité d’un bloc d’affaires que de la productivité d’un individu.

L’analyse montre que, par rapport aux autres, les conseillers du Top 20 % ont généralement moins de clients, sont davantage rémunérés sous forme d’honoraires établis en pourcentage de l’actif, font davantage de gestion discrétionnaire et ont des revenus provenant davantage de certains types de produits.

Examinons le Top 20 % des conseillers en placement. Leur actif médian sous gestion de 335 M$ est égal à plus du double de celui des 80 % restants. L’actif médian par ménage du Top 20 % (2,3 M$) est presque trois fois plus élevé que celui des autres. En moyenne, ils servent moins de ménages, soit 154, par rapport à 205 pour les autres 80 %. Au sein du Top 20 %, la gestion discrétionnaire est davantage répandue, tout comme c’est le cas pour leur utilisation des portefeuilles gérés (wrap accounts) maison et des fonds négociés en Bourse (FNB). Leur portefeuille est aussi davantage orienté vers les investissements ESG. Toutefois, les CP « les plus productifs » recourent moins aux fonds communs de placement que les autres.

Quant au Top 20 % des conseillers liés à un courtier multidisciplinaire, leur actif médian sous administration de valeurs mobilières et de fonds distincts de 108 M$ est presque cinq fois plus important que celui des 80 % restants. Cet actif est également en forte progression, car il s’établissait à 70 M$ en 2021. En moyenne, les conseillers les plus productifs servent moins de ménages que les autres. Leurs revenus proviennent davantage d’une tarification à honoraires, mais considérablement moins de l’assurance de personnes par rapport aux autres 80 %. Le revenu brut moyen de ces CM du Top 20 % provient également davantage des actions individuelles et des FNB.

La méthode de tri des CM vient mettre l’accent sur les conseillers dont le modèle d’affaires est lié à la distribution de valeurs mobilières plutôt qu’à la distribution d’assurance de personnes. Elle a toutefois l’avantage d’accentuer la comparabilité entre les CP et les CM dans ce tableau.

Par rapport à 2021, l’effet de l’interdiction des frais d’acquisition reportés (FAR) dans les fonds d’investissement depuis juin 2021 se fait particulièrement sentir chez les CM, les FAR étant marginaux chez les CP depuis bon nombre d’années. Les commissions à la vente de fonds d’investissement ne représentent plus, en moyenne, que 1,2 % des revenus bruts générés par les CM, par rapport à 16,2 en 2021. En revanche, la part moyenne des commissions de suivi sur les fonds d’investissement et des commissions à la vente de produits d’assurance de personnes a bondi.

Encore une fois, les données du tableau étant agrégées, on constate qu’un segment de conseillers reçoivent une part encore dominante de leurs revenus de commissions à la vente de produits d’assurance de personnes. Souvent, chez un conseiller, un mode de rémunération est dominant pour l’ensemble de son bloc d’affaires.

Autre constat de 2022 : les CP du Top 20 % ont une perception moins favorable de leur courtier que les autres 80 %. Les premiers sont également moins susceptibles de recommander leur courtier que les seconds.

Chez les conseillers en placement, en moyenne en 2022, les représentants du Top 20 % accordent des notes inférieures aux autres pour la majorité des critères d’évaluation des courtiers du Pointage des courtiers québécois. Parmi les conseillers qui font des plans financiers pour leurs clients, en moyenne, les conseillers du Top 20 % ont une proportion de clients dotés d’un tel plan financier plus élevée (63,7 %) que les autres 80 % (53,6 %).

La tendance est différente chez les CM, où les conseillers du Top 20 % sont plus enclins à recommander leur courtier et à lui accorder de meilleures notes pour une majorité d’éléments évalués que les autres 80 %. Parmi les conseillers qui font des plans financiers pour leurs clients, en moyenne, les conseillers du Top 20 % ont une proportion de clients dotés d’un tel plan financier plus élevée (68,8 %) que les autres 80 % (63,2 %).