La formation d’équipes chez les conseillers liés aux firmes du Pointage des courtiers multidisciplinaires est en croissance, mais elle affronte plus d’obstacles que chez les courtiers de plein exercice. Un des obstacles est notamment l’impossibilité pour les représentants en épargne collective d’incorporer leurs activités de distribution de fonds d’investissement.

Ainsi, la moitié des conseillers en placement et représentants en épargne collective sondés pour le Pointage des courtiers multidisciplinaires 2024 travaille en équipe.

En moyenne, les conseillers sondés se regroupent par pairs, ce qui exclut les adjoints avec permis et autres experts. Chez ces conseillers, bon nombre sont considérés par leur firme comme des entrepreneurs, recevant une part importante de leurs revenus bruts, mais devant assumer davantage de dépenses, dont les frais d’utilisation de ses locaux d’affaires et le salaire des adjointes et des conseillers qu’ils embauchent.

À Gestion de patrimoine Assante, qui compte 800 conseillers, « au moins 50 % sont en équipe, indique Éric Lauzon, vice-président des affaires et du recrutement. Et ça va en grandissant : il y a dix ans, c’était un quart ». Même son de cloche à IG Gestion de patrimoine : « À vue de nez, chez les conseillers comptant plus de cinq ans dans la firme, plus de 50 % sont en équipe », note Carl Thibeault, vice-président principal, Services financiers (Distribution) à IG.

Par contre, on ne peut généraliser. Chez certains courtiers, les deux tiers des conseillers travaillent seuls. Par exemple, dans les bureaux de Croissance Capital, à Sherbrooke, affiliée à Mérici Services financiers, sur 50 conseillers, on en retrouve cinq ou six qui sont en équipe, relève Frédéric Gariépy-Ladouceur, président du cabinet.

Or, la création d’équipes est un thème central dans le développement d’un conseiller. « Quand je travaille avec les conseillers, fait ressortir Éric Lauzon, c’est un des trois plus importants sujets qui ressortent. Il est très interrelié avec les deux autres sujets majeurs : la succession et la formation. »

La succession est en effet un aspect brûlant dans l’industrie financière, comme dans toute l’économie. « Près de 75 % des entreprises devront vivre un transfert dans les dix prochaines années, martèle Carl Thibeault. On travaille à la réalisation d’un guide pour aider le transfert de pratiques. »

Car l’une des solutions au problème épineux des transferts des blocs d’affaires passe souvent par la formation d’équipes de conseillers, qui sont l’antichambre par laquelle passe la relève. Pourtant, « le travail en équipe ne semble pas faire l’unanimité, c’est le moins qu’on puisse dire ! » lance-t-il.

Parmi les conseillers solos, 75 % n’envisagent pas de former une équipe avec d’autres conseillers au cours de la prochaine année. « Je travaille seul. C’est plus simple ainsi », dit un répondant. « Je partage déjà certains dossiers avec une collègue, et ce modèle d’affaires me convient », ajoute un autre. Un troisième précise : « J’aime beaucoup travailler à mon rythme et j’ai du mal à faire confiance à d’autres. »

Parmi le quart des conseillers solos qui se projettent en équipe prochainement, bon nombre ciblent la préparation de leur succession comme motif. Certains ont de l’ambition. « Je vais créer mon propre cabinet », dit l’un. « J’ai un achat de clientèle de prévu », note un autre. « Je compte ajouter un associé en développement des affaires et un fiscaliste à mon équipe », affirme un troisième.

Parmi la moitié des conseillers qui travaillent actuellement en équipe, plusieurs sondés en font l’éloge. Une équipe fournit « l’opportunité de mieux conseiller la clientèle, avec une collaboration et un partage d’expertise », dit un conseiller d’Assante. Un autre à MICA y voit l’occasion « d’augmenter [son] chiffre d’affaires ; la demande est aussi en croissance ». Un conseiller d’IG y découvre « de belles occasions qui font grandir », un autre à SFL, plus terre à terre, prise les équipes pour « le partage des tâches et des dépenses, et la paix d’esprit lorsqu’on part en vacances ».

Néanmoins, le sondage laisse croire que le rythme de création de nouvelles équipes restera modéré. On a demandé aux conseillers en équipe si leur groupe s’était agrandi au cours des 12 derniers mois:40,5% ont répondu « oui », 59,5 %, « non ».

Ceux qui disent « non » jugent qu’ils ont une taille suffisante ou qu’ils ne trouvent pas encore de partenaire idéal. Ceux qui disent « oui » voient d’autres occasions de croissance, soit par l’acquisition de blocs d’affaires, soit pour augmenter la diversité des équipes, la complémentarité des compétences.

Or, les équipes peuvent bénéficier d’avantages financiers. En équipe, un conseiller est plus susceptible de générer des revenus bruts de production supérieurs : 43,5 % de ceux qui travaillent en équipe ont des revenus bruts de 500 000 $ et plus comparativement à 17,4 % pour les représentants en solo, selon le Pointage des courtiers multidisciplinaires 2024.

En médiane, les revenus annuels de production bruts (ventes brutes totales incluant commissions et honoraires) des conseillers en équipe vont de 250 000 $ à 500 000 $, et pour les conseillers seuls, de 150 000 $ à 250 000 $. Ainsi, les conseillers en équipe sont plus susceptibles d’avoir des revenus personnels après dépenses et avant impôts plus élevés. La médiane varie de 150 000 $ à 250 000 $, contre 100 000 $ à 150 000 $ pour les conseillers seuls.

Les conseillers en équipe sont également un peu plus jeunes (46,2 ans contre 50,2 ans pour les solos) et gèrent des actifs médians supérieurs : 42,5 millions de dollars (M$) contre 20,5 M$. Enfin, les conseillers en équipe sont légèrement plus susceptibles d’être rémunérés sous forme d’honoraires basés sur les actifs dans des comptes non discrétionnaires par rapport aux autres.

« Il y a autant de modèles qu’il y a d’équipes ! » lance Carl Thibeault, reprenant une réflexion entendue autant chez les intervenants en courtage multidisciplinaire que de plein exercice. Ainsi, certains représentants sont des conseillers principaux qui vont rémunérer eux-mêmes leurs conseillers débutants. Embaucher un conseiller devient donc une dépense qui permet d’être plus productif et performant.

D’autres conseillers s’associent avec un autre conseiller, spécialisé comme eux en épargne collective ou en distribution d’assurance, pour partager les coûts d’un bureau, les assurances et toutes les dépenses inhérentes à la profession. L’association emprunte alors un caractère économique.

Le fait qu’un nombre important de conseillers sont des « loups solitaires » entraîne des défis géographiques, constate Éric Lauzon. « Une équipe dont les bureaux sont distants de 100 kilomètres, ce n’est pas une bonne idée », dit-il.

Cette distance entre conseillers n’est pas nécessairement propice aux regroupements. Dans un courtier détenu par une institution de dépôt, on peut trouver des dizaines de conseillers de plein exercice partageant un même local qu’ils n’ont pas à louer et des services de soutien qu’ils n’ont pas à payer : cela facilite les mariages (Lire : « Faire équipe : plus qu’un mariage de raison »).

Chez des firmes du Pointage des courtiers multidisciplinaires, l’associé potentiel idéal n’est pas assis trois bureaux plus loin, mais peut-être à 300 kilomètres, ces courtiers ayant une dispersion géographique plus large que chez les courtiers en placement. S’ils veulent se lier, où ouvriront-ils un bureau commun, et s’ils pratiquent sous des bannières différentes, laquelle choisiront-ils ? De plus, « les autres conseillers dans une même région sont souvent vus comme des concurrents plutôt que comme des partenaires potentiels, relève Éric Lauzon. Il faut quelqu’un d’une grande maturité pour se mettre à table avec un compétiteur ».

Ennuis fiscaux

Tous ces obstacles peuvent être amplifiés par un problème commun que partagent tous les représentants en épargne collective qui sont davantage entrepreneurs : l’impossibilité d’incorporer leurs activités en distribution de fonds. « On réclame [cette option] depuis des années au gouvernement du Québec », affirme Maxime Gauthier, directeur général et chef de la conformité de Mérici.

Les autorités gouvernementales semblent juger que le principal objectif que poursuivront les conseillers est le gain fiscal, ce qui est faux, selon Maxime Gauthier : « Le revenu du représentant est perçu sur une base personnelle, et même si on peut le verser à un cabinet, Revenu Québec s’objecte. Plusieurs conseillers se font d’ailleurs cotiser en ce moment pour ces raisons. »

La non-incorporation dresse d’importants obstacles à la création d’équipe. « Quand on veut faire un transfert entre générations, c’est extrêmement compliqué, poursuit le dirigeant. Si je veux intégrer quelqu’un dans mes affaires, ça reste mes affaires. »

De plus, le fait qu’un conseiller soit considéré comme un travailleur autonome complique toute la question du financement pour l’achat d’un bloc d’affaires, lequel n’est pas souvent offert par le courtier, mais plutôt par une institution de dépôt tierce.

Le représentant qui emprunte débute souvent en carrière. Ses revenus sont moins élevés. Il est appelé à hypothéquer sa maison, et il doit rembourser son prêt commercial avec des revenus personnels sur lesquels la portion d’impôt est beaucoup plus élevée que s’il avait pu le faire à même des revenus d’une société par actions.

« Un jeune qui démarre sa pratique et qui vient peut-être d’acheter sa première maison se retrouve à demander un prêt gigantesque sur la base d’un statut de travailleur autonome, illustre Maxime Gauthier. Ça n’intéresse pas une banque. »

« Dans [le secteur du courtage de plein exercice], poursuit-il, c’est le courtier qui centralise tout et qui rémunère des individus ; selon la loi, les clients et la rémunération appartiennent au courtier. Dans les réseaux de conseillers indépendants, on gère des conseillers autonomes qui ne peuvent pas organiser leurs affaires commercialement, ce qu’on a pourtant permis à une foule d’autres professions ! » Tout ceci nuit à la formation d’équipes.

Carl Thibeault reconnaît que « le financement est un enjeu », enjeu que les firmes de courtage aident les conseillers à affronter. « On vise à former des équipes sans devoir faire appel à un financement externe, poursuit-il, sans besoin de toucher à la cote de crédit des conseillers de quelque façon que ce soit. » IG possède sans doute les ressources nécessaires pour faciliter financièrement la formation d’équipes, mais il n’en est pas ainsi pour tous. « Chez Mérici, fait ressortir Maxime Gauthier, on a certains moyens pour financer de telles transactions, mais les besoins sont plus grands que les ressources. »

Or, plusieurs courtiers multidisciplinaires encouragent la création d’équipes. Lorsque la chimie est là et l’équipe bien organisée, le groupe de conseillers peut accroître sa productivité, améliorer son offre de service, voire même servir davantage de clients et ainsi stimuler sa croissance.

« On fait beaucoup de conscientisation, affirme Carl Thibeault. On met en place beaucoup de coaching et on a des équipes qui aident les équipes à se former. » Chez Mérici, à chaque congrès, la firme organise des séances de dating et de speed-dating pour susciter des liens et des associations.

Car la formation d’équipes est de plus en plus requise par les impératifs du marché. « Le contexte de compétition et le besoin grandissant de gestion de patrimoine font qu’une équipe multidisciplinaire est inévitable », tranche Éric Lauzon, dont la firme abrite autant des conseillers en placement que des représentants en épargne collective.

« Un conseiller seul ne va pas servir des clients ayant des besoins plus complexes, ajoute-t-il. À moins qu’il s’arrange avec un portefeuille de seulement 25 M$. » Malheureusement, parmi de nombreux courtiers multidisciplinaires, les obstacles au regroupement de conseillers sont plus substantiels.

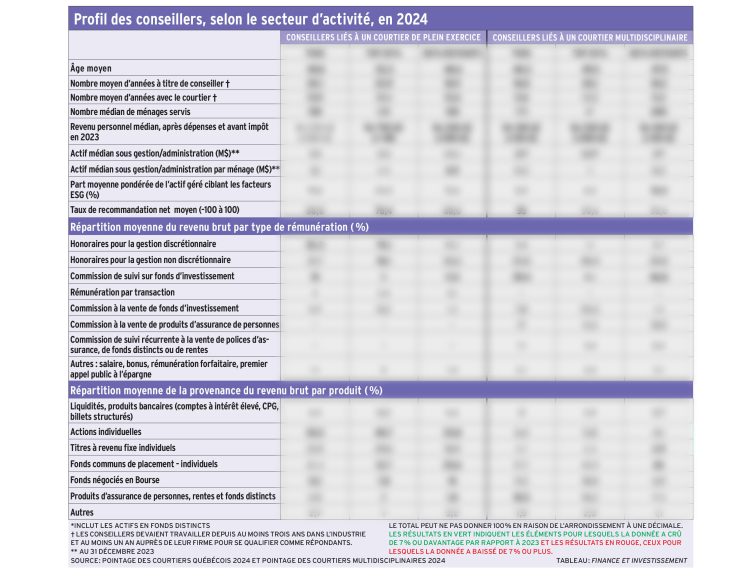

Pour accéder au tableau, cliquez ici.