Chez les conseillers en placement (CP), la propagation du travail en équipe de conseillers ne fait plus de doute, selon le Pointage des courtiers québécois de plein exercice 2024.

En tout, 75,5 % des répondants à ce sondage travaillent au sein d’une équipe de CP détenteurs de permis et faisant affaire avec des clients, alors que la différence, 24,5 %, travaillent en solo, montre le sondage réalisé au début de 2024.

Les conseillers forment une équipe médiane de trois CP, ce qui exclut les adjoints avec permis et autres experts. Les modèles d’équipe varient. Certains CP sont propriétaires uniques de leur bloc d’affaires et travaillent avec des conseillers débutants. D’autres sont deux ou trois CP associés qui détiennent chacun une part égale du bloc d’affaires.

La montée des équipes a été fulgurante. « En 2011, seulement 17 % de nos conseillers travaillaient en équipe. Aujourd’hui, c’est 74 % », rapporte Manel Guizani, vice-présidente au développement des affaires, Québec à Financière Banque Nationale.

Or, ce pointage laisse croire que la croissance est près d’atteindre un plateau. On a demandé aux CP en équipes si ce groupe s’était agrandi au cours des 12 derniers mois:38% ont répondu « oui », 62 %, « non ». Le statu quo apparaît comme l’option majoritaire, ce qui laisse croire qu’une majorité a atteint la taille idéale.

Ceux qui ont répondu « non » jugent qu’ils ont une taille suffisante, qu’ils sont déjà capables de couvrir une clientèle large, qu’ils ont trouvé un partenaire idéal, qu’ils ont assez de gestion d’équipe à faire actuellement. Ceux qui disent « oui » envisagent d’autres occasions de croissance, soit par l’acquisition de clientèle, soit en augmentant leur nombre pour accroître la diversité des équipes et la complémentarité des compétences de CP.

C’est dire qu’il y a seulement 13 ans, le secteur du courtage de plein exercice était dominé par le modèle du conseiller solo avec ou sans adjointe. « Auparavant, toute l’offre se concentrait autour de produits d’investissement », rappelle Jean Morissette, consultant dans le secteur de la gestion de patrimoine.

« Le conseiller avait un portefeuille à peu près unique, poursuit-il, avec quelques légères adaptations. Peu de gestion était requise, les conseillers reprenaient toujours les quatre ou cinq mêmes fonds. Mais c’est très difficile de développer des affaires importantes avec l’ancien modèle. De plus, il y a une multitude d’exigences nouvelles en technologie, en conformité, en analyse de portefeuille, en conseil au client. Il faut des équipes pour bien faire tout ça. En s’occupant de ça [seul], un CP n’a pratiquement plus de temps pour du développement d’affaires. »

Évidemment, les courtiers ont encouragé le travail d’équipe des CP au fil du temps, soutient le consultant : « L’offre des conseillers est meilleure, plus diversifiée. Il y a moins de problèmes de relève, l’offre aux clients fortunés est beaucoup plus variée. »

Structure typique

Jean Morissette définit trois fonctions pivots d’une équipe. Au cœur, il y a le gestionnaire de portefeuille, qui analyse les besoins, établit les politiques de placement pour chaque client, choisit les types d’actifs, supervise le service à la clientèle et l’administration. Son collègue immédiat se consacre au développement des affaires et au maintien de la relation client, en plus de rapatrier les actifs des clients existants. « Parce que les nantis en général ont des actifs partout », affirme le consultant.

Au troisième rang vient le responsable de soutien, qui s’occupe du traitement des documents et d’assurer la présence continue auprès des clients. On pourrait être porté à parler de « secrétariat », mais Jean Morissette s’en garde bien. « Les équipes performantes cherchent des gens susceptibles de prendre en charge des responsabilités et des clients. C’est pourquoi on ne parle pas de secrétariat. »Le nombre de CP dans ces trois rôles peut varier.

Ensuite, se greffent à certaines équipes des spécialistes, souvent en planification financière, mais aussi en fiscalité, en assurances, même en communication pour organiser des événements clients, par exemple.

Même si le CP qui travaille en solo est devenu minoritaire, il peut trouver auprès de la firme de nombreux services qui vont compléter et hausser son offre. « On a un éventail de rôles qu’on met à la disposition autant des équipes que des individus, affirme Manel Guizani. Le conseiller est un one-stop-shop, mais on ne peut pas être pertinent pour tout type de clients. On rend tous les experts disponibles pour le conseiller seul. »

À cela s’ajoutent de nombreux programmes de formation et de soutien « pour outiller les conseillers, leur apprendre à être des leaders dans leurs équipes, à concevoir des plans d’affaires, à aligner les membres de l’équipe autour d’objectifs communs », ajoute la gestionnaire.

D’autres firmes s’efforcent également de soutenir à la fois les CP solo ou en équipe (Lire : « Le défi des ressources humaines »).

« On cherche des équipes multi-générations pour aller chercher les enfants de nos clients, et multi-genres, puisqu’on a de plus en plus de femmes clientes, souligne Manel Guizani. Selon J.D. Power, dans la prochaine décennie, les femmes et les millénariaux vont hériter de 700 milliards de dollars. Pourtant, 80 % des conseillers sont des hommes. C’est pourquoi l’industrie fait des efforts conscients pour recruter des femmes. »

Avantages financiers

Risques de conflits et de mauvaise communication entre CP, partage des tâches inefficient, encadrement inadéquat du personnel : être en équipe engendre un lot de défis pour les CP, selon le sondage. « La chimie d’équipe est la clé, avec un plan stratégique [réussi] », dit un sondé.

Or, il y a des avantages pécuniaires au travail d’équipe. Les CP en équipe sont plus susceptibles de générer des revenus de production bruts plus élevés, selon le sondage. Ainsi, 43 % de ceux-ci ont des revenus bruts de 2 millions de dollars (M$) et plus par rapport à 14,3 % pour les conseillers seuls. Le revenu de production brut médian variait de 1,5 à 2,0 M$ pour les premiers, et de 750 000 $ à 1 M$ pour les seconds.

L’actif sous gestion des conseillers en équipe était également plus important:175 M$ en médiane, au 31 décembre 2023, contre 120 M$ pour ceux qui travaillent seuls.

De plus, les conseillers en équipe sont davantage susceptibles d’avoir des revenus personnels après dépense et avant impôt plus élevés, selon le sondage. Vingt-deux pour cent des conseillers en équipe avaient un revenu supérieur à 1 M$, contre 11,4 % pour les conseillers seuls.

Cependant, le revenu personnel médian est dans la même fourchette qu’un CP agisse seul ou en équipe, soit de 250 000 $ à 500 000 $.

Parmi le groupe de conseillers qui envisagent d’accroître la taille de leur équipe, certains soulignent l’opportunité de faire de la gestion discrétionnaire en équipe. Offert dans l’ensemble des courtiers de plein exercice, ce type de gestion est souvent proposé aux CP ayant les actifs gérés les plus élevés, dont ceux qui sont en équipe.

Le sondage confirme cette tendance : les CP en équipe sont plus susceptibles d’être rémunérés à honoraires pour la gestion discrétionnaire comparativement aux conseillers seuls, plus sujets à être rémunérés à honoraires pour une gestion non discrétionnaire.

Une logique économique pousse les CP à se regrouper, logique que les trois intervenants repèrent aussi. Prenons l’exemple d’un conseiller expérimenté qui a un bloc d’affaires médian et qui travaille seul. Il génère un revenu brut annuel de 750 000 $ à partir d’un bloc d’affaires dont il est propriétaire à 100 %. Il prend de l’âge et se préoccupe de sa succession.

Il décide de s’adjoindre un nouveau conseiller qui acquiert 10 % du bloc d’affaires. Du coup, ce vétéran se met à avoir un peu plus de temps pour développer ses affaires, son associé aussi. À deux, ils sont plus productifs et augmentent leur revenu brut à 1 M$ en quelques années. Certes, la part du conseiller expérimenté est de 90 %, mais le revenu brut total a monté de 33 %. Lorsque son associé lui achète une autre tranche de son bloc d’affaires, il paie alors plus cher, car celui-ci vaut maintenant davantage. Le doyen a donc vendu une partie de sa pratique plus chère tandis que le novice a plus rapidement accès à une part qui elle aussi vaut plus cher et qui génère plus de revenus.

De son côté, la firme a bénéficié de la croissance du bloc d’affaires et a ainsi « fidélisé » ses conseillers en les associant l’un à l’autre. Souvent, les courtiers sont également émetteurs du prêt commercial de financement pour la participation supplémentaire du CP débutant.

Si l’entente entre les associés fonctionne bien, tout le monde gagne. « C’est certain que c’est plus payant d’être en équipe », conclut Manel Guizani.

« Tous les constats de la logique financière sont justes », reconnaît David Lemieux, vice-président et directeur général à Valeurs mobilières Desjardins (VMD).

Or, là ne repose pas le principal motif de la formation des équipes, selon lui : « Le regroupement se fait moins sur la base économique que sur la complémentarité des compétences, une offre de prestation de plus haut niveau. Il y a un besoin de continuité des affaires en ce qui concerne les vacances et l’établissement d’une vie saine. Et la clientèle exige des services à valeur nette élevée difficiles à donner par une personne seule. »

C’est d’ailleurs ce que le sondage révèle. On y demande quelles sont les occasions d’affaires liées au travail en équipe. Les répondants ne font pas nécessairement ressortir la croissance comme principal motif, même si une équipe bien structurée peut y parvenir, selon un CP de ScotiaMcLeod.

Les sondés déterminent d’autres moteurs à la formation des équipes. C’est l’avantage « de partager et d’échanger des idées », dit un conseiller d’iA Gestion privée de patrimoine (iAGPP). « Belle complicité ! J’ai toujours quelqu’un pour confirmer ou infirmer une idée », ajoute un conseiller de VMD. Un conseiller d’iAGPP voit aussi un important gain de loisir : « Préparer ma relève, prendre des vacances l’esprit tranquille [partir en voyage sans ordinateur portable !] et augmenter le temps de vacances. »

Un service amélioré auprès de la clientèle est un autre moteur. « Notre équipe est hyper efficace avec une nette division des tâches qui mène à une expérience client supérieure », s’exclame un conseiller de ScotiaMcLeod. Un autre de CIBC Wood Gundy renchérit : « Mieux servir notre clientèle à travers une économie d’échelle. » Ce conseiller de VMD résume : « La synergie, la complémentarité et la bonification de l’offre clientèle sont de belles opportunités. »

Évidemment, l’avantage économique d’une équipe demeure réel : « Nous nous sommes associés récemment avec un conseiller au sujet d’un plan de succession, rappelle un conseiller. Il a pris sa retraite peu après et, maintenant, nous traitons avec tous ses clients. »

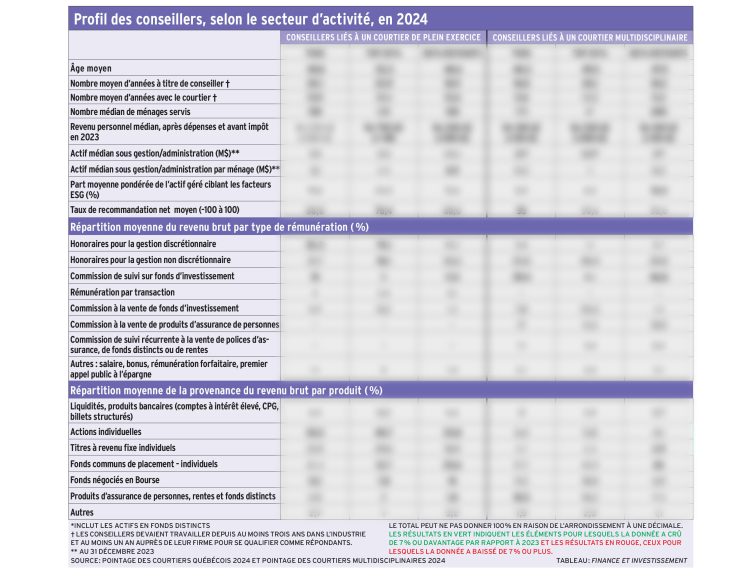

Pour accéder au tableau, cliquez ici.