Une analyse individuelle s’impose, mais examinons une étude de cas sur la question.

Selon le budget provincial du Québec, dès le 1er janvier 2024, l’âge maximal d’admissibilité à une rente de retraite passera de 70 à 72 ans « afin d’aider les travailleurs à améliorer leur sécurité financière » à la retraite.

Actuellement, les clients peuvent bonifier leur rente de retraite de 0,7 % pour chaque mois de report de versement après l’âge de 65 ans, et ce, jusqu’à 70 ans. L’an prochain, les clients auront l’option de différer leur rente deux ans de plus.

La rente demandée à 72 ans pourrait être majorée de 58,8 % pour ceux qui ont pleinement cotisé au régime.

Ainsi, une personne demandant sa rente à 72 ans plutôt qu’à 70 ans recevra une hausse à vie de sa rente annuelle pouvant atteindre 2 634 $, souligne le plan budgétaire 2023-2024 du gouvernement québécois. Ce chiffre se base sur la rente versée en 2023.

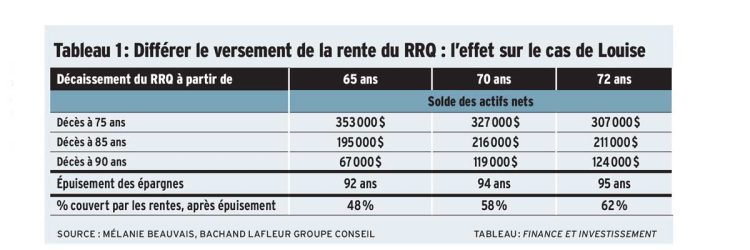

Avec les actuaires et planificatrices financières Nathalie Bachand et Mélanie Beauvais, de Bachand Lafleur, groupe conseil, nous analysons les effets d’un tel report pour une personne retraitée (voir tableau 1).

Pour consulter le tableau en grand format, cliquez ici.

Examinons le cas de Louise, 65 ans, qui n’a pas de régime de retraite, mais a accumulé un capital de 700 000 $ en REER et de 100 000 $ dans un CELI (données arrondies pour faciliter les calculs). Cette dernière a cotisé une partie de sa vie au RRQ, mais n’a pas droit à la rente maximale. Elle pourrait recevoir dès 65 ans 13 875$, ou 92 % de la pleine rente annuelle. Dans ce scénario, nous supposons que Louise choisira de toucher sa pension de la Sécurité de la vieillesse (PSV) à 70 ans, ce qui lui donnerait 11 220 $ par an. Elle estime son coût de vie à 50 000 $. Avec un profil 60 % croissance et 40 % revenu fixe, on espère générer un rendement moyen sur les placements de 4 % après frais. L’inflation prévue est de 2,1 % et les rendements se basent sur les Normes d’hypothèses de projection 2023 de l’Institut québécois de planification financière.

Avant le budget, il y avait un enjeu lié au calcul de la rente pour ceux qui ne travaillaient pas ou percevaient un salaire plus faible à partir de 65 ans et souhaitaient différer leur rente. Ces gens pouvaient voir diminuer leur moyenne de gains en carrière et, par conséquent, la rente de retraite.

Québec instaure dès 2024 un mécanisme de protection de la moyenne de gains acquise à partir de 65 ans afin d’éviter cette situation. Si une personne reporte le début du versement de sa rente après 65 ans, la modification de la méthode de calcul permettra alors d’éviter que les années de faibles gains (ou sans salaire) après 65 ans ne réduisent la moyenne des gains utilisés aux fins du calcul de cette rente. Le changement vise à permettre l’obtention de la pleine bonification de 0,7 % par mois jusqu’au maximum de 42 % à 70 ans et 58,8 % à 72 ans.

« Retraite Québec va comparer la moyenne des salaires jusqu’à 65 ans et celle jusqu’à 70 ans pour ensuite choisir le gain le plus élevé pour cette personne », explique Nathalie Bachand. Si on remplace de moins bonnes années par de plus gros gains, on pourrait alors choisir le résultat à 70 ans. Les nouvelles règles s’assurent que le calcul tienne compte au minimum de la moyenne de nos gains de travail à 65 ans.

Dans le cas de Louise, qui a cessé de travailler cette année, cette nouvelle règle sera plus avantageuse puisqu’elle pourra opter pour une moyenne de ses gains jusqu’à 65 ans.

Gérer les risques

La décision de reporter ou non la rente du RRQ (ou même de la PSV) est une question de gestion de risque. Pour un actuaire ou un planificateur financier, il s’agit de faire des calculs mathématiques adaptés à la situation de chaque client, mais pour ce dernier, le facteur émotionnel va souvent occuper le premier rang.

« On a peur de laisser des sous sur la table, mais l’important est surtout de ne pas en manquer à long terme. Pour ceux qui craignent de ne pas profiter de leur patrimoine de leur vivant, il faut comprendre que nos scénarios ne prévoient pas qu’ils vont dépenser moins, mais plutôt qu’ils vont prendre l’argent ailleurs », argumente Nathalie Bachand. Pour Louise, cela signifie que son coût de vie de 50 000 $ sera d’abord financé par son REER et son CELI, et ensuite par des rentes pleinement indexées.

Dans le cas de Louise, quel sera l’effet de reporter le moment où elle débute ses prestations du RRQ ? Premier constat qui découle du tableau:elle épuise ses épargnes à 94 ans plutôt qu’à 92 ans, lorsqu’elle diffère de 65 ans à 70 ans. L’ajout de deux années jusqu’à 72 ans lui permet d’étirer son capital jusqu’à 95 ans. Il y a 25 % de probabilité qu’une femme de 65 ans comme Louise vive jusqu’à 96 ans. Si elle a une espérance de vie normale, le report serait donc une bonne décision.

Par ailleurs, en optant pour une rente à 70 ans, la proportion de son coût de vie couvert par des rentes gouvernementales, après l’épuisement de ses épargnes, serait de 58 %. Et ce pourcentage grimpe à 62 % en remettant le début du versement de la rente du RRQ à 72 ans. « Ses rentes viagères indexées de la PSV et du RRQ couvrent presque les deux tiers de ses dépenses, ce qui est appréciable. Et advenant un épuisement plus rapide des avoirs ou si les rendements ne sont pas au rendez-vous, ce pourcentage de couverture du coût de vie sera garanti », indique Mélanie Beauvais.

Et que reste-t-il pour la succession? Plusieurs vont craindre de trop piger dans leur épargne et ainsi désavantager leurs héritiers. Il est vrai qu’un décès précoce à 75 ans sera plus pénalisant puisqu’on aura davantage drainé nos épargnes personnelles (REER et CELI pour Louise). « Toutefois, dès 85 ans, la tendance se renverse puisque les rentes bonifiées auront plus de poids dans le coût de vie en retardant l’épuisement du capital », observe Mélanie Beauvais. Et si Louise devait décéder à 90 ans, ses avoirs nets auront même augmenté en différant sa rente de 65 à 70 ans, passant de 67000 $ à 119 000 $. À 72 ans, le montant pour ses héritiers atteindra 124 000 $.

Cas particuliers

Il existe de multiples cas de figure et mieux vaut donc sortir la calculatrice. Par exemple, un retraité qui reçoit une rente d’un régime de retraite de 15 000 $ par année n’aura généralement pas droit au Supplément de revenu garanti (SRG) puisque, combiné à la rente du RRQ, son revenu annuel dépassera le revenu prescrit maximum de 20 952 $ pour une personne seule.

« Dans un tel cas, il pourrait être judicieux de décaisser les REER d’abord tout en reportant les rentes du RRQ à 70 ans ou 72 ans afin de maintenir le niveau de vie à long terme sans risque puisqu’on profitera de rentes pleinement indexées », remarque Nathalie Bachand. Ce choix de différer la rente dépendra du coût de vie à maintenir et sera tributaire des avoirs disponibles (REER, CELI, etc.) qu’on pourra décaisser entre 65 et 70 ou 72 ans.

Pour un retraité qui reçoit déjà la rente de conjoint survivant, il y aura un test à faire afin de déterminer si c’est pertinent de différer ou non le début du versement de la rente du RRQ. La rente de conjoint survivant combinée à notre rente ne peut pas excéder la rente maximale pour une personne.

« Parfois, il peut être plus judicieux de reporter notre rente du RRQ de quelques années, notamment si le conjoint décédé percevait une rente élevée. Il faut faire les calculs », dit Mélanie Beauvais.

Soyons francs, l’effet de différer la rente du RRQ sera marginal lorsqu’un retraité dispose d’un patrimoine très élevé par rapport à un coût de vie relativement faible. Les retraités n’ont pas nécessairement besoin de ces rentes bonifiées et indexées pour vivre.

Or, le report des rentes demeure tout de même une meilleure décision financière si ces personnes perdent entièrement leur PSV en raison de leurs revenus importants. Sur papier, on a donc les moyens de différer la rente du RRQ à 72 ans, ce qui permettra de mieux gérer les risques à la retraite, soit la longévité, le placement et l’inflation.

Parfois, la situation n’est pas aussi claire. Cela dépend aussi du coût de vie du client. « Lorsque les revenus imposables sont près de la limite de la récupération de la PSV, le report de la rente du RRQ peut nous pénaliser en raison des bonifications. Il faudra donc faire des calculs pour voir l’âge où ça devient moins intéressant », précise Mélanie Beauvais. Toutefois, la rente plus élevée à 70 ou 72 ans pourrait ultimement retarder le décaissement du REER et engendrer du rendement à l’abri de l’impôt lui-même différé. Est-ce que la perte de la PSV pourrait alors être compensée ou non ? Des calculs s’imposent.

Outre dans les cas de clients malades ou ayant des antécédents médicaux, familiaux ou héréditaires particuliers, quand est-il sensé de ne pas différer le moment de percevoir sa rente ? Ce serait le cas de retraités qui disposent de faibles revenus. Pensons à une personne qui aura droit au Supplément de revenu garanti, qui a peu de REER et dépense 20 000 $ annuellement tout en retirant une petite rente du RRQ. « Il vaudra possiblement la peine de la devancer à 60 ans afin de maximiser le SRG plus tard », confirme Mélanie Beauvais.

Le 18 mai dernier, Mélanie Beauvais et Nathalie Bachand ont présenté conjointement avec Martin Dupras, de ConFor financiers, une formation sur les modifications à venir au RRQ. Cette conférence est accessible en différé.