Le dernier budget fédéral nous donne un éclairage sur les modifications prévues pour 2024 aux paramètres de l’impôt minimum de remplacement (IMR).

Ces modifications font que, dans certains cas, pour un client, les nouvelles règles seront plus avantageuses que celles actuellement en vigueur, selon ma première analyse de la situation, intitulée « IMR : le point sur les changements de 2024 », publiée dans le numéro de mai du présent journal.

Pour arriver à cette conclusion, j’ai analysé le cas d’un actionnaire célibataire qui vend ses actions admissibles de petite entreprise (AAPE) pour un total d’un million de dollars et ayant un prix de base rajusté (PBR) de 100$ chacune. De plus, l’actionnaire prévoit se verser d’autres revenus, comme un salaire et un dividende ordinaire. C’est un cas fréquent où un client aura à évaluer les effets de l’IMR durant l’année où la vente de l’entreprise aura été réalisée.

Lire également : IMR : l’effet de la réforme illustrée

On y apprend que, avec d’autres revenus de moins de 217 000 $, les nouvelles règles feront payer moins d’IMR à votre client. Il n’est donc pas déraisonnable d’affirmer que beaucoup de clients verseront moins d’IMR à la vente des actions de leur entreprise. Nous vous invitons à lire le texte sur la question pour de plus amples renseignements et à consulter les graphiques exclusifs sur la question.

Selon les règles fiscales actuelles et futures, lorsque l’impôt fédéral à payer par un contribuable est inférieur à celui du calcul alternatif de l’IMR, le client doit payer l’IMR. La différence entre l’impôt à payer et l’IMR peut être récupérée sur une période maximale de sept ans.

Mais que faire avec cette récupération? Vaut-il mieux décaisser de son REER, se verser un salaire (si c’est encore possible) ou un dividende, et de quelle nature ? … et pendant combien de temps?

La réponse à ces questions constitue un défi, car les résultats varieront selon les situations. Cependant, un grand constat peut être établi à partir des taux marginaux et de mes calculs:les revenus de type « régulier » sont plus efficaces pour récupérer rapidement l’IMR. Puis, viennent dans l’ordre décroissant d’efficacité, les dividendes ordinaires et les dividendes déterminés.

En effet, une fois la déduction de base franchie pour le calcul de l’IMR, plus la différence entre l’impôt réel (taux marginal du type de revenu) et le taux d’imposition de l’IMR de 20,5 % est grande, plus ce type de revenu possède un seuil de sortie faible et plus il sera efficace pour rembourser rapidement l’IMR en l’absence d’avantage comme l’exonération des gains en capital.

Il faut se rappeler que le remboursement annuel maximal est la différence entre l’impôt réel et celui calculé pour l’IMR. Mais veut-on un remboursement rapide ?

Afin d’avoir une idée du comportement de la récupération, on doit faire des projections. Regardons une situation en ne jouant qu’avec une seule variable:les retraits d’un REER.

Prenons le cas d’un actionnaire célibataire, âgé de 60 ans, qui vendra les actions de sa société en 2024 pour profiter d’un gain en capital personnel de 1 M$ (PBR nominal) et qui possède un REER d’une valeur d’un million de dollars. De plus, sa société de gestion détient déjà des placements pour 1 M$ et vendra les actions de la société exploitante pour un montant de 2 M$. Il demandera sa rente (maximale) du RRQ à 70 ans et aura un coût de vie de 100 000$. Son profil sera modéré jusqu’à 75 ans et prudent par la suite.

À noter qu’aucune hypothèse de modification des règles du Québec n’a été prise dans cet exemple, à part la réduction du taux du premier palier à 14 %, et tous les résultats sont basés sur une série d’autres hypothèses « réalistes » dont nous vous faisons grâce.

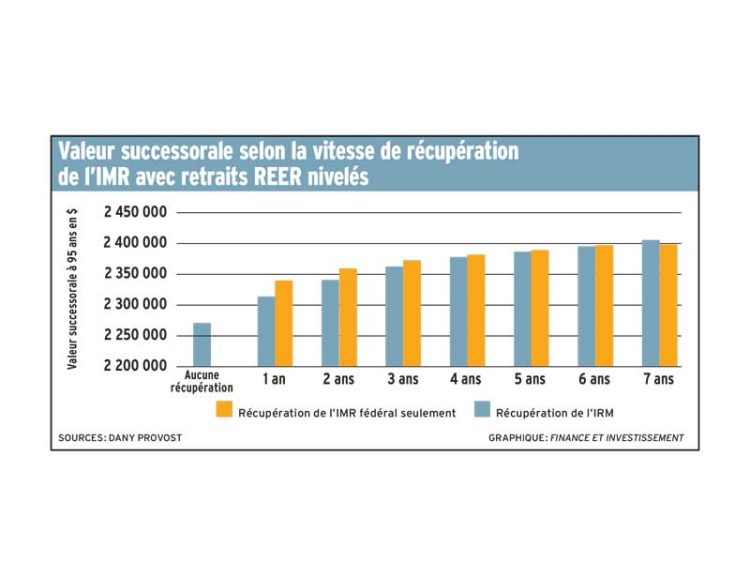

Le graphique suivant montre la valeur successorale nette finale, à 95 ans, selon la vitesse à laquelle on désire récupérer l’IMR. La première barre indique une absence de récupération, c’est-à-dire que le client effectuerait des retraits comme s’il n’avait pas d’IMR à récupérer et qu’il comblerait son coût de vie à l’aide de dividendes.

Pour consulter ce graphique en grand format, veuillez cliquez ici.

Les sept barres suivantes indiquent la valeur successorale dans les cas où le client désire récupérer l’IMR sur une période d’un à sept ans en fixant un montant de retrait REER identique chaque année. À cause de la complexité due aux revenus de placement, d’autres méthodes auraient pu être analysées, comme celle consistant à viser un revenu imposable cible pendant les sept années. J’ai fait l’exercice et les résultats sont similaires.

Il est intéressant de voir que, plus on attend pour récupérer l’IMR, plus la valeur successorale grimpe. Qui plus est, la non-récupération de l’IMR du Québec augmente toujours sa valeur par rapport à la récupération totale de l’IMR, sauf dans la meilleure situation, où l’IMR est récupéré sur sept ans. Cela signifie simplement que la plus-value générée par le report d’impôt du REER est souvent plus grande que l’impact de faire un retrait pour récupérer l’IMR du Québec.

11 s’agit, bien sûr, encore une fois, d’un cas d’espèce. Mais… il faut réfléchir sur la question. Vaut-il mieux récupérer l’IMR à tout prix ?

D’autre part, on peut se poser la question : « Si la récupération de l’IMR ne doit pas se faire à tout prix pour optimiser la situation, peut-être existe-t-il d’autres façons de récupérer l’IMR que d’effectuer des retraits d’un REER, qui sont soi-disant plus efficaces, parce plus rapides ? »

Vous aurez sans doute deviné que la réponse est oui.

J’ai laissé travailler mon outil d’optimisation pendant quelques minutes sur les huit années (l’année de la vente et les sept années suivantes) et il a réussi à faire monter la valeur successorale de près de 200 000 $ !

Comment? En faisant ce qui suit:

Dans l’année de la vente:

• Aucune cotisation REER (au lieu d’une cotisation de 18000$dans le scénario de base) et versement d’un dividende important, de l’ordre de 105 000 $. Ces deux changements, surtout le dividende, font que l’IMR fédéral augmente légèrement, passant d’environ 30 000 $ à 35 000 $, mais que l’IMR du Québec, lui, diminue de 37 000 $ à 29 000 $.

Dans les sept années qui suivent:

• Aucun retrait REER pour récupérer l’IMR

• Dividendes ordinaires importants – de l’ordre de 165 000 $ à 110 000 $ par année pendant les sept années suivantes, avec récupération de l’IMR en totalité (sur trois ans au fédéral et au Québec). Ces dividendes importants ne sont plus nécessaires pour récupérer l’IMR après trois ans dans notre exemple, mais ils augmentent tout de même la valeur finale, comme l’auraient fait, d’ailleurs, des dividendes importants à la huitième année.

Évidemment, ces résultats sont à prendre avec des pincettes. Premièrement, parce c’est du « cas par cas » et deuxièmement, parce que les règles du Québec vont peut-être changer elles aussi. Peu importe les raisons, il faut se questionner sur la façon optimale de récupérer, partiellement ou totalement, l’IMR payé lors de la vente d’AAPE ou d’actifs agricoles.

En somme, le déclenchement d’IMR est un sujet dont on parle peu parce ça n’arrive pas souvent dans la vie d’un individu. Cependant, les conséquences peuvent être importantes s’il est mal géré. Le réflexe traditionnel de déclencher des revenus dans les années qui suivent doit être testé avec des projections, de même que les choses à faire dans l’année de la vente afin de produire un «bon»montant d’IMR, particulièrement si le Québec ne s’harmonise pas avec le fédéral. Dans le cas que nous avons vu (et d’autres cas par expérience), des retraits d’un REER ne sont pas nécessairement optimaux pour récupérer l’IMR, le report d’impôt de ce régime enregistré revêtant une grande importance.

Bien qu’une série de détails techniques puissent venir perturber les calculs de base que nous avons vus, j’espère que cet article, ainsi que le précédent, auront démystifié quelques aspects de l’IMR, ce grand méconnu.

(Dany Provost est Directeur plantification finanacière et optimisation fiscale, SFL Expertise).