Un conseiller devrait porter une attention particulière au taux de roulement annuel du portefeuille d’un fonds commun de placement (FCP) ainsi qu’à la manière dont le gestionnaire du fonds tente d’optimiser l’aspect fiscal de ses décisions. En effet, lorsque le gain en capital créé annuellement par le fonds est substantiel, une bonne gestion de ces deux éléments peut constituer un avantage important qui découle du report d’imposition du gain en capital d’un fonds.

Nous avons développé un modèle qui permet de déterminer la valeur du conseil financier inhérente à la mise en situation suivante : « Chère cliente, je vous propose le fonds X en remplacement du fonds Y. Le rendement est similaire. Cependant, le taux de roulement annuel du portefeuille est inférieur pour X et le gestionnaire du fonds tente, lorsque cela est approprié, de vendre les titres actuellement à perte au niveau nécessaire pour compenser les gains réalisés. Les distributions de gain en capital sont donc généralement moindres. »

Opter pour le fonds X (scénario B) plutôt que de conserver le fonds Y (scénario A) crée de la valeur pour un client dont les actifs sont dans des comptes non enregistrés. Avant d’expliquer pourquoi, notons qu’il est difficile d’évaluer l’effet de la fiscalité avantageuse de la gestion du gain en capital dans un portefeuille de placement, car on fait face à de multiples hypothèses.

D’abord, le taux de roulement annuel du portefeuille (TRAP) est sujet à changement et il est difficile à déterminer. Il représente le pourcentage des actifs qui sont disposés annuellement. À titre d’exemple, un TRAP de 10 % en FCP signifie que 10 % de la valeur des parts (incluant une distribution de gain en capital) est disposée par année et sera soumise à l’imposition des gains. Ceci peut être dû à des ventes de parts ou à des ventes d’actifs sous-jacents (ces dernières provoquant des distributions de gain en capital) pour différentes raisons. Notez que les fonds communs de placement fiduciaires (FCPF) peuvent distribuer des gains en capital, les fonds communs de placement en catégories de société (FCPS) peuvent distribuer des dividendes sur gains en capital (case 18 des feuillets T5) et que les contrats de fonds distincts (CFD) peuvent attribuer des gains et des pertes en capital. Dans le présent texte, nous utiliserons des TRAP de 0 %, 10 % et 100 %.

Ensuite, le taux d’inclusion du gain en capital (TIGC) (actuellement de 50 %) pourrait changer. S’il change, sera-t-il de 66,67 %, de 75 %, de 80 %, de 100 % ou autre ? Bien que ceci soit fort peu probable, il pourrait même baisser ! S’il change, le changement sera-t-il pour cette année ? L’année prochaine ? L’autre ? Dans cinq ans ?

En outre, sur quelle durée vais-je faire mon analyse ? Cela dépend entre autres du moment où j’aurai besoin de cet argent. Dans un an, cinq ans, dix ans ou plus ? Ce moment peut-il changer de façon imprévisible ?

Soulignons par ailleurs que le taux de gain en capital produit par le placement peut lui aussi changer et que les taux d’imposition sont eux-mêmes sujets à changement. Enfin, la comparaison peut s’effectuer avec plusieurs valeurs différentes. Nous l’avons faite avec la valeur nette après impôt.

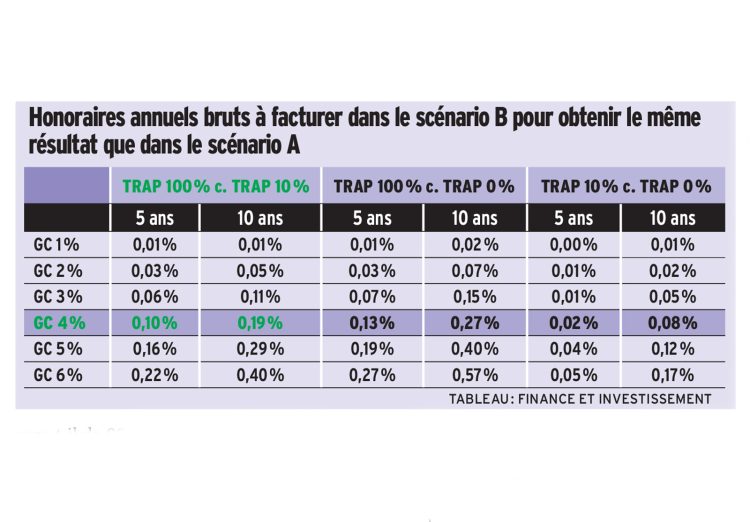

Revenons à notre mise en situation et comparons trois cas pour lesquels le gain en capital créé annuellement (GC) varie de 1 à 6 % et pour lesquels le TIGC reste à 50 %, à la fois pour les cinq et pour les dix prochaines années. Dans le premier, le fonds initial (Y) a un TRAP de 100 % et le fonds de remplacement (X), un TRAP de 10 %. Dans le deuxième scénario, le fonds Y a un TRAP de 100 % et le fonds X, un TRAP de 0 %. Dans le troisième, le fonds Y a un TRAP de 10 % et le fonds X, un TRAP de 0 %. Les résultats figurent au tableau ci-dessous.

Pour voir ce tableau en grand, cliquez ici.

Ce tableau montre que, pour un fonds qui génère 4 % de gain en capital annuellement, une baisse du TRAP de 100 % à 10 % qui dure cinq ans est l’équivalent d’une baisse d’honoraires de 0,10 % bruts annuels et, sur dix ans, de 0,19 %. On pourrait exprimer ainsi : « Si un conseiller gère un portefeuille, dispose régulièrement des titres et facture 1 % d’honoraires, alors qu’un autre facture la même chose, obtient le même rendement (4 % de gain) et conserve les titres à long terme (10 ans), le 1 % d’honoraires de gestion du second commence à ressembler à 0,81 % ! » C’est cela, la valeur du conseil.

Voici les règles générales que l’on peut tirer de ce tableau. D’abord, l’incidence est exprimée en taux d’honoraires bruts équivalent. Il s’agit donc d’un avantage annuel. Il est calculé sur la période de référence. Ceci (ainsi que les arrondis) explique pourquoi le taux d’honoraires bruts équivalent peut sembler plus bas qu’il ne devrait l’être avec les années. Il s’agit d’un taux annuel sur la période et non pas d’un taux sur la période, et encore moins d’une valeur en dollars. Notez que pour trouver le taux d’honoraires bruts équivalent, nous tenons à mentionner que la seule façon de l’obtenir précisément est de programmer un compte de placement, l’impôt fédéral et l’impôt provincial (incluant la déduction d’honoraires), un compte général, un taux de roulement du portefeuille et plus dans Excel. Ce que nous avons fait. Par la suite, il faut utiliser une méthode de recherche du taux d’honoraires équivalent par la méthode d’itération (Excel tente plusieurs taux jusqu’à trouver le bon). Et puisqu’un calcul par itération pour chaque durée et année et chaque taux est nécessaire, un peu de programmation en VBA (Visual Basic for Applications) directement dans Excel devient essentiel en pratique.

Ensuite, plus un fonds génère du gain en capital, plus l’effet de la réduction du TRAP est important. C’est simple : si le fonds ne génère que 1 % de gain en capital annuellement, tenter de réduire le TRAP est presque une perte de temps. De plus, réduire le TRAP de 100 % à 10 % procure un impact qui peut être appréciable. S’efforcer de le réduire de 10 % à 0 % n’en vaut que rarement la chandelle.

En outre, la conséquence du report d’impôt peut être importante, mais pas autant qu’un taux de rendement supérieur peut l’être. La priorité est d’augmenter le rendement plutôt que de chercher à réduire le taux de roulement.

Par ailleurs, pour deux fonds à rendements égaux et types de rendement et distributions égaux (on élimine l’impact de ces variables), si un fonds comporte un TRAP inférieur, le rendement net est augmenté. Chercher à réduire le TRAP devrait, selon nous, constituer un complément à la recherche d’un bon rendement brut et net, et non pas l’inverse. C’est le maintien d’un TRAP bas sur une longue période (grâce à la composition du rendement brut) qui procure la rentabilité de la stratégie. Lorsque le client a un horizon de placement à court terme, la réduction du TRAP a un effet très limité.

Une éventuelle augmentation du taux d’inclusion du gain en capital (TIGC) réduirait l’impact de la réduction du TRAP. Puisque celui-ci est déjà plutôt modeste, une augmentation substantielle du TIGC ferait perdre beaucoup d’attrait à la stratégie. Malgré tout ce qui précède, un TRAP bas aura pour effet que le client a moins de revenu imposable à ajouter à sa déclaration de revenus. Il ne faut pas négliger l’impact positif sur le moral du client ! Et ça paraît bien ! A contrario, il faut aussi réaliser qu’un gain en capital imposé dans dix ans plutôt que d’être étalé sur dix ans pourrait être imposé dans une tranche d’impôt supérieure si le client n’est pas déjà imposé annuellement au taux marginal maximum.

Une stratégie de TRAP bas a pour conséquence que le portefeuille conservera en général un prix de base rajusté (PBR) plus bas que sa valeur et un gain en capital latent (gain en capital non encore réalisé). Nous avons vu que la rentabilité du report du moment d’imposer le gain est accrue par la durée de la stratégie. Est-ce que le gain en capital latent devrait nous faire renoncer à la vente d’un portefeuille (spéculation sur séance, ou day trading, exclue) dans le but d’en acheter un comportant un rendement potentiel supérieur ? En général, non.

L’analyse qui suit tente de répondre à la mise en situation suivante : « J’ai un fonds qui me rapporte en moyenne 2 % de croissance, 1 % de gain en capital distribué et 2 % de dividendes étrangers annuellement (et un taux d’honoraire à 1 %). La valeur marchande est de 100 000 $ et le PBR est de 70 000 $. J’ai 30 % de gain en capital latent. Ma conseillère me propose un fonds qui, selon elle, pourrait me rapporter 3 % de croissance au lieu de 2 % (le reste de la distribution demeurant identique). Considérant la facture d’impôt provoquée par la vente du fonds d’origine, le jeu en vaut-il la chandelle ? »

La réponse simple est oui : l’espérance de rendement supplémentaire de 100 points de base déclasse l’effet défavorable de la fiscalité. Examinons le cas no 1, où le placement comporte 30 % de gain en capital latent. Si ce fonds est conservé, on espère un taux de croissance de la valeur des parts de 2 %. Dans le cas no 2, on vendra ce fonds en début de période en espérant obtenir une croissance de 3 %.

Une première analyse à vue de nez (court terme et avec des taux d’imposition arrondis) est déjà assez concluante :

• Impôt à payer si disposition = 30 000 $ x 50 % x 50 % = 7 500 $

• Rendement perdu sur cette somme sur un an = 7 500 x 5 % = 375 $ – 50 % = 187,50 $

• 1 % sur 92 500 $ sur un an = 925 $ – 25 % = 694 $

À la fin de l’année 1, la valeur marchande du scénario de base (fonds ayant 2 % de croissance moyenne) est de 103 200 $, alors que celle du scénario 2 (vente et rachat d’un fonds ayant 3 % de croissance moyenne) est de 96 205 $. Après la neuvième année de détention, la valeur marchande du scénario 2 devient supérieure à celle du scénario 1. Après 15 ans, le scénario 2 affiche une valeur marchande supérieure de 10 650 $ par rapport au premier scénario.

Par contre, une comparaison des valeurs marchandes n’est pas appropriée. Il faut comparer les valeurs liquidatives, soit les valeurs après impôts des scénarios. À la fin de

l’année 1, la valeur liquidative du scénario de base est de 94 672 $ et celle du scénario 2, de 95 405 $. L’écart en faveur du scénario 2 se creuse d’année en année, si bien que la valeur liquidative supplémentaire du scénario 2 est de 13 702 $ par rapport au scénario 1 après 15 ans.

Le rendement net supplémentaire d’un point de pourcentage sur le solde va battre assez facilement la perte de rendement sur l’impôt payé ! Bien que ce soit du cas par cas, d’ordinaire, une vente d’un placement pour obtenir un rendement supérieur espéré serait rentable même si elle met fin à la stratégie de report d’impôt initiée par un TRAP bas. Il est important d’effacer de notre esprit le principe erroné selon lequel le report d’impôt du gain en capital est roi et maître en toute situation. Il faut aussi préparer mentalement le client à recevoir une facture d’impôt !

En résumé et en général, le report de l’impôt sur le gain en capital procure un avantage substantiel lorsque le gain en capital créé annuellement par le fonds est lui-même substantiel. Cet avantage notable ne remplace pas un rendement supérieur, il devrait plutôt s’y ajouter. Dans la plupart des cas, il est justifié de vendre un fonds pour en acheter un plus rentable, même si cela provoque la réalisation du gain en capital.

Au-delà de tous ces calculs, un client appréciera toujours une facture d’impôt annuelle basse, quitte à payer plus à la vente finale de ses

placements.

*Vice-président adjoint, service de fiscalité, retraite et planification successorale, Gestion de placements Manuvie. Cet article ne constitue pas une opinion juridique, fiscale, de placement ou de planification financière. Tout client ou conseiller qui est dans une telle situation devrait s’assurer de bien comprendre les notions applicables à sa situation propre. Il devrait aussi obtenir des conseils d’un professionnel pour savoir si le contenu s’applique ou non à sa situation. Les faits et données fournis par Gestion de placements Manuvie et les autres sources sont jugés fiables à la date de publication des présentes et a pris celle-ci pour s’assurer de leur exactitude, mais elle ne saurait être tenue pour responsable si ces renseignements s’avèrent inexacts.