Chez une majorité de courtiers, les conseillers en placement (CP) sont davantage satisfaits de leur rémunération cette année qu’en 2023, selon le Pointage des courtiers québécois. Or, on constate encore une fois que les CP sont allergiques aux ajustements en leur défaveur et recherchent de la stabilité.

Les répondants accordent une note moyenne de 8,6 sur 10 à la structure de rémunération de leur courtier, par rapport à 8,6 en 2023. La part d’insatisfaits (notes de 0 à 6 sur 10) s’élève à 6 %, comparativement à 69 % de sondés satisfaits (notes de 9 et 10), ce qui en fait l’un des critères d’évaluation qui enregistre la plus grande part de CP satisfaits.

Au chapitre des autres avantages en matière de rémunération, la note moyenne est de 8,3 en 2024, contre 8,4 en 2023. La proportion de sondés insatisfaits s’établit à 10 %, contre 55 % de CP satisfaits.

En 2023, le revenu annuel personnel médian des répondants, après dépenses mais avant impôt, allait de 250 001 $ à 500 000 $. En 2022, il était de 500 001 $ à 750 000 $.

Chez nombre de courtiers, les CP perçoivent la grille de rémunération comme bonne et juste. « On est trop payés », juge même un répondant.

Par contre, une minorité dénoncent certains changements qui rendent plus ardu d’obtenir la même paie. C’est le cas lorsqu’un courtier ayant une relation employeur-employé avec son CP lui transfère de nouveaux frais, comme une part croissante du salaire de ses adjoints ou des dépenses de bureau.

Ça peut être aussi le cas lorsqu’une firme majore le seuil minimal de revenu brut qu’un conseiller doit produire pour atteindre tel pourcentage de rétribution sur celui-ci [payout rate). Ou lorsqu’elle accroît le seuil minimal d’actif par ménage à partir duquel un CP commence à toucher une rémunération pour ce ménage.

Des sondés jugent injustes certaines mesures réservées aux gros producteurs, comme la rémunération différée sous forme d’actions, appelée restricted stock units (RSU). « Ce n’est pas très stimulant. On reconnaît seulement les gros CP et non les plus petits qui ont beaucoup de croissance », estime un répondant. Difficile pour les courtiers de plaire à tous.

À Gestion de patrimoine TD (GPTD), les notes relatives à la paie sont inférieures à celles des autres courtiers évalués. D’après un répondant, l’absence d’ajustements à la grille est un problème. Depuis quelques années, certains déplorent que la part de leur revenu brut qui revient au CP reste inférieure à celle de leurs concurrents. La direction est aussi consciente que les bonis sont liés à l’atteinte de trop de cibles différentes (rentabilité du courtier, recommandations, satisfaction des clients, etc.), ce qui en fait un système « dysfonctionnel », dit un autre sondé.

« Nous continuons d’être à l’écoute des conseillers en matière de rémunération et nous les tenons au courant des changements, le cas échéant », indique Suzanne Tremblay, vice-présidente, cheffe régionale, Québec et Atlantique de GPTD, dans un courriel.

À CIBC Wood Gundy (CIBC WG), les notes portant sur la rémunération sont en légère baisse de 2023 à 2024. Il n’y a eu aucun changement à la grille ni au ratio d’adjoint par CP, dit Charles Martel, directeur général et chef régional, région du Québec à CIBC WG. Or, en 2023, le régime de retraite de la Banque CIBC est moins intéressant pour un type d’employé : « Le fonds de pension était très généreux et il est devenu généreux [tout court], et figure tout de même parmi les meilleurs fonds de pension de l’industrie. »

Autre contrainte : le seuil minimal d’actif détenu par les nouveaux ménages qui intègrent CIBC WG est passé de 500 000 $ à 600 000 $, précise Charles Martel : « Ça impacte très peu d’employés parce que nos ménages moyens sont de plus d’un million de dollars. C’est normal que nos seuils soient revus à la hausse. »Par ailleurs, le seuil minimal d’actif par ménage est resté le même, à 150 000 $.

Du côté de Valeurs mobilières Desjardins (VMD), la direction a ajusté en 2024 son système triennal de rémunération. Le nouveau système introduit des changements « plutôt esthétiques » par rapport à celui de 2021 à 2023, selon David Lemieux, vice-président et directeur général à VMD. Le seuil minimal de production pour qu’un CP ait droit à la grille normale reste inchangé depuis les trois dernières années, précise-t-il.

Par contre, à l’instar de la grille précédente, la nouvelle indexe à l’inflation les autres paliers de revenus bruts générés donnant droit aux différents taux de payout. « Ces facteurs d’ajustement sont déjà connus pour 2025 et 2026 », dit-il.

Seul changement notoire : le boni favorise désormais d’autres cibles, même si son taux reste inchangé. Avant, le boni était axé sur la rentabilité des équipes et dépendait du nombre de personnes dans celles-ci.

« C’était une bonification qui freinait la croissance, parce qu’on pouvait perdre ce boni si on ajoutait des gens dans notre équipe. On a retiré cette bonification pour la remplacer par une autre [qui favorise] la rétention d’actifs. On voulait s’assurer qu’on donnait un service optimal à nos clients », explique David Lemieux.

Autre ajustement : on a élevé le seuil minimal d’actif par ménage, le faisant passer de 100 000 $ à 150 000 $. « Ils ont le droit d’avoir un compte sous les 150 000 $, mais il n’y a pas de rémunération versée au conseiller. C’est une question d’aligner [le tout sur] nos ambitions : travailler avec les professionnels en affaires et des clientèles fortunées », précise le dirigeant.

À la Financière Banque Nationale (FBN), peu de changements au système de rémunération ont eu lieu depuis quatre ans, dit Simon Lemay, premier vice-président et directeur national, Québec et Atlantique : « La bonne nouvelle est que nous n’avons pas l’intention d’y toucher à court terme. » Selon lui, la FBN n’offre pas de régime de retraite aux CP, mais une des grilles les plus concurrentielles sur le marché.

Par ailleurs, il ignore pourquoi un répondant juge compliquée la rémunération différée, laquelle est soumise à certaines contraintes fiscales. « Avant, c’était uniquement des actions de la Banque Nationale, alors que là, il y a plusieurs outils : des FNB, des titres du marché monétaire », dit-il. Le dirigeant ne comprend pas non plus pour quelle raison un sondé juge complexe son système de boni : « Nos conseillers peuvent avoir des bonis en fonction des entrées d’actifs. Évidemment, on privilégie les actifs à l’externe et non pas les actifs qui viennent de la banque. On permet également des bonis sur la croissance des revenus et après, il y a des bonis trimestriels en fonction du niveau de production du CP. »

RBC Dominion Valeurs mobilières (RBC DVM) a fait peu d’ajustements à sa grille de rémunération : « On n’a aucun intérêt ou aucun désir de changer quoi que ce soit », dit Jérôme Brassard, vice-président et directeur régional de RBC DVM. Par contre, on y a haussé le seuil minimal de revenus générés afin de rester dans la grille normale. « C’est souvent une question de rentabilité et de croissance, mais c’est très marginal comme changement. »

Pour sa part, iA Gestion privée de patrimoine (iAGPP), dont la note est en progression de 2023 à 2024, a également relevé le seuil minimal de revenus engendrés pour avoir accès à la grille normale, le faisant passer de 125 000 $ à 150 000 $, « ce qui est très bas en comparaison de nos concurrents », a noté Adam Elliott, vice-président principal à iAGPP. Il précise ne pas avoir touché aux fourchettes de revenu généré des six autres paliers de la grille. Les CP d’iAGPP n’ont pas une relation employé-employeur avec leur courtier, celui-ci les considérant comme des travailleurs autonomes. Leur taux de payout est supérieur à celui des employés, mais les CP assument davantage de frais : bail, frais de bureau, assurances, salaires de leur adjoint, licences des logiciels de gestion de relation avec les clients et de planification financière, etc.

Par ailleurs, iAGPP n’impose pas de seuil d’actif minimal par ménage. « Les petits comptes ne sont pas très profitables pour nous comme firme, mais ce sont nos conseillers qui décident avec quels clients ils veulent travailler », précise-t-il. Par contre, l’an dernier, iAGPP ajoutait un « ticket modérateur » de 25 $ par compte pour les familles de clients qui ont moins de 10 000 $ en actifs, lequel est assumé par le CP.

Adam Elliott confirme que la rémunération différée sur trois ans de type RSU reste offerte aux 100 CP qui se sont les plus illustrés à la fois sur le plan de leur production brute, de la croissance des nouveaux actifs nets et de l’amélioration annuelle des revenus.

Par contre, tous les CP sont admissibles aux bonis liés à la croissance organique, découlant d’apport de nouveaux actifs nets.

Avec la collaboration d’Alizée Calza et Carole Le Hirez

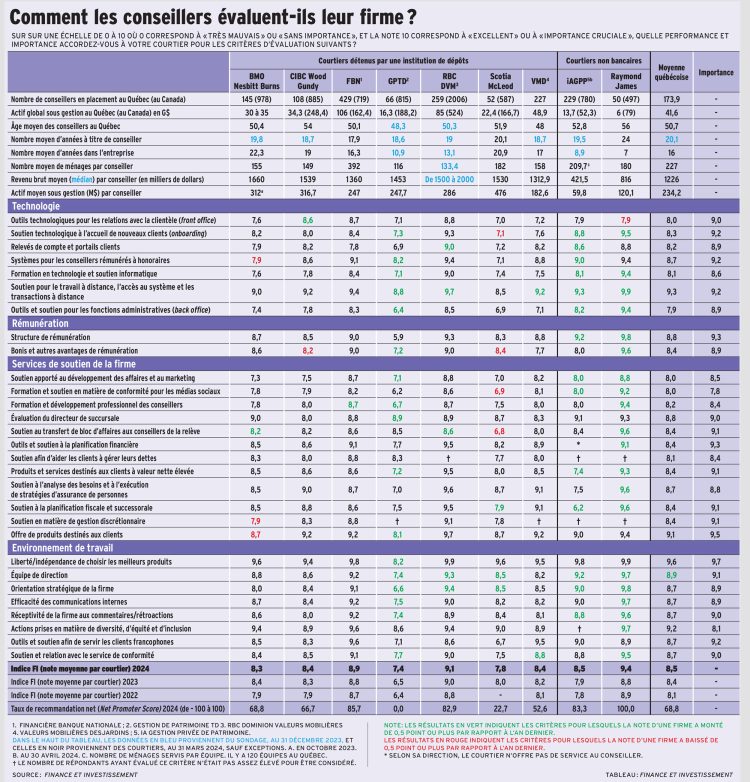

Pour voir ce tableau en grand, cliquez ici.