Un conseiller peut améliorer le rendement après impôt de son client en plaçant stratégiquement ses différentes catégories d’actifs dans les comptes enregistrés ou non enregistrés les plus appropriés. Voici quelques considérations et principes de base, lesquels devront être ajustés en fonction du client et de son profil de risque.

Dans la majorité des institutions financières, la répartition des actifs se fait avant impôt, c’est-à-dire qu’on alloue de manière identique les proportions de titres à revenu fixe et d’actions dans les régimes enregistrés, les comptes non enregistrés et les sociétés de gestion. Toutefois, pour mieux représenter le pouvoir d’achat, l’Institut québécois de planification financière (IQPF) et l’Institut CFA suggèrent de considérer les impôts latents dans la répartition des actifs.

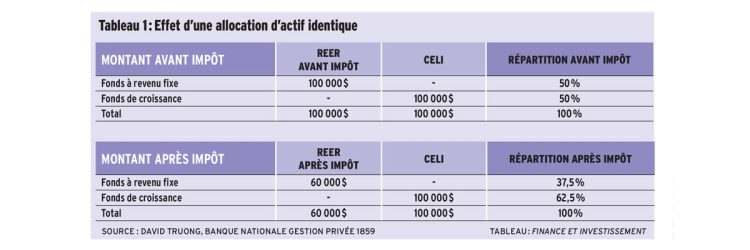

Prenons l’exemple d’une personne qui a un portefeuille composé à 50 % de fonds à revenu fixe et à 50 % de titres de croissance, dont 100 000 $ de titres à revenu fixe sont dans un REER et 100 000 $ en actions sont dans un CELI, comme l’illustre le Tableau 1. Notre hypothèse prévoit que son taux d’imposition moyen à la retraite est de 40 %.

Il y a une surpondération dans les titres de croissance lorsque nous sommes dans un environnement après impôt. (Voir le Tableau 1). Le portefeuille est par conséquent plus risqué, et donc beaucoup plus volatil. Autrement dit, le risque pris dans un régime avant impôt n’est pas le même après impôt.

Pour voir ce tableau en grand, cliquez ici.

En d’autres termes, une perte de 10 000 $ dans un REER avec un taux d’imposition de 40 % est en réalité une perte du pouvoir d’achat de 6 000 $ après impôt, contrairement à la même perte dans un CELI, qui équivaut à 10 000 $ après impôt. La perte dans un REER est moins importante que la même perte dans un CELI.

Par ailleurs, si les sommes sont investies pareillement dans tous les comptes, c’est-à-dire un portefeuille moitié revenu fixe, moitié actions à la fois dans le REER et dans le CELI, la répartition d’actifs avant impôt est égale à celle après impôt.

Méthode d’optimisation

Pour déterminer la valeur ajoutée de l’optimisation fiscale, il faut d’abord projeter un modèle de référence sans optimisation à travers le temps, c’est-à-dire une répartition identique dans tous les comptes sans égard à la fiscalité. On applique les hypothèses de rendement selon les normes de l’IQPF avec un rééquilibrage annuel. De plus, nos hypothèses prévoient que le quart du rendement des actions proviendra du dividende et la différence, du gain en capital sur ces actions. Notre modèle prévoit également une retenue d’impôt étranger sur les revenus étrangers (dividendes mondiaux, intérêts internationaux, etc.) de 15 % s’il y a lieu. Cette étape permet de démontrer la valeur ajoutée que l’optimisation fiscale procure.

Par la suite, il faut trouver la répartition optimale des actifs entre les comptes qui génère la plus haute valeur ajoutée avec le temps. Une façon de procéder est par la méthode essai-erreur, mais avec la programmation informatique, il est possible de simuler des milliers de scénarios très rapidement. Excel est aussi un outil efficace pour la résolution de scénarios, mais il prend plus de temps. Finalement, on choisit la répartition qui procure la valeur nette la plus élevée.

Comme dans l’exemple précédent, le scénario serait de mettre les titres de revenu fixe dans le REER et les actions dans le CELI, tandis qu’un autre serait de faire le contraire. Il serait aussi possible d’y aller d’une répartition qui pourrait varier de 0 % à 100 % dans chacun des comptes.

Le nombre de scénarios est presque infini, mais dans la plupart des cas, lorsqu’une catégorie d’actifs détenue dans un compte spécifique crée plus de plus-value qu’une autre, il est généralement favorable de prioriser ce type de détention.

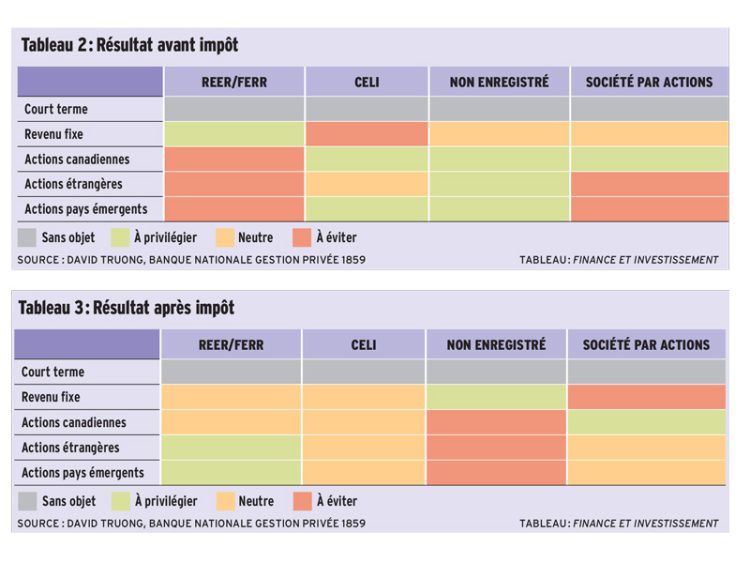

Premier constat, l’allocation optimale entre les comptes et les régimes enregistrés diffère entre la situation avant impôt et celle après impôt. (Voir le Tableau 2 et le Tableau 3).

Pour voir ces tableaux en grand, cliquez ici.

Résultat avant impôt

Dans un environnement avant impôt, nous cherchons avant tout à réduire l’impact fiscal pour augmenter le rendement du portefeuille. On place tout d’abord les titres à revenu fixe, étant les plus imposés, dans le REER. Ensuite, les actions devraient être détenues dans un compte ordinaire, puisque le gain en capital est seulement imposé de moitié. De plus, les actions étrangères devraient être priorisées pour que l’on soit en mesure de récupérer l’impôt étranger sur les dividendes étrangers. Lorsque le décaissement du CELI se fait à très long terme, il est suggéré de placer les actions canadiennes dans le CELI avant le compte ordinaire.

Il faut éviter de détenir les actions étrangères dans une société, puisque cela occasionne un impôt élevé (près de 60 % combiné société-personnel) sur les dividendes versés.

Résultat après impôt

Dans un environnement après impôt, c’est la prime de risque qui dicte principalement l’allocation des placements. Plus la prime de risque est grande, plus le rendement espéré est élevé. Ce que l’on cherche, c’est de maximiser le rendement espéré après impôt.

Donc, il faut commencer à déterminer l’endroit où allouer les actions étrangères et de pays émergents, celles qui ont une prime de risque la plus élevée. Nous savons que nous devons éviter de détenir ces actions dans une société, puisque cela occasionne un lourd impôt sur les dividendes versés. Par la suite, il est préférable de les détenir dans les régimes enregistrés plutôt que dans un compte ordinaire. Il est plus important d’avoir un rendement élevé à l’abri de l’impôt plutôt que de récupérer l’impôt retenu à la source sur le dividende étranger. Cela est encore plus vrai lorsqu’il s’agit d’actions américaines dans un REER où aucun impôt n’est retenu sur les dividendes versés. (Voir le Tableau 3).

Les actions canadiennes devraient aussi être priorisées dans les régimes enregistrés dans la mesure où il y aurait de l’espace disponible. Mais dans le cas contraire, elles devraient être détenues dans la société où l’impact est moins néfaste que celui des actions étrangères.

Finalement les titres à revenu fixe devraient être détenus prioritairement dans les comptes ordinaires, puisque la prime de risque est presque nulle. Détenir les titres à revenu fixe dans une société coûterait plus cher que les détenir personnellement.

En faisant un grand nombre de simulations, on peut trouver une valeur ajoutée optimale, laquelle, selon différents cas de figure, pourrait se chiffrer à un rendement supplémentaire annuel après impôt de 18 à 21 points de base par rapport à un scénario où l’on utilise la même répartition d’actifs dans chacun des comptes.

En conclusion, la combinaison optimale de la répartition après impôt ne peut pas être appliquée à la répartition avant impôt. Et avec une bonne application de la combinaison optimale, un conseiller devrait créer de la valeur ajoutée pour son client.

Cependant, si vous ne pouvez pas faire d’optimisation fiscale, sachez que le résultat à long terme est égal à la moyenne des simulations générées. Il est donc préférable d’opter pour le statu quo que d’appliquer la mauvaise combinaison d’optimisation fiscale.

Bien que la majorité des conseillers utilisent encore la répartition des actifs avant impôt, il ne serait pas surprenant de voir un changement de pratique à court terme. Le « Règlement 31-103 sur les obligations et dispenses d’inscription et les obligations continues des personnes inscrites » impose plusieurs obligations aux conseillers, entre autres de déterminer le profil de risque du client. L’instruction générale relative au règlement explique que le profil de risque du client ne devrait pas outrepasser sa volonté d’accepter les risques ni sa capacité à assumer des pertes financières. Le document ne définit pas les pertes financières, mais si on se réfère au sens commun, une perte financière est une somme d’argent perdue. Il s’agit d’un montant net après impôt et non d’un montant brut.

Le contenu de cet article ne doit en aucune façon être interprété, considéré ou utilisé comme s’il constituait des conseils d’ordre financier, juridique, fiscal ou autre. Nous tenons à vous informer que l’information présentée, qu’elle soit d’ordre financier, fiscal ou réglementaire, pourrait ne pas être valable à l’extérieur de la province du Québec.

David Truong est Conseiller principal, Centre d’expertise, Banque Nationale Gestion privée 1859