Bien que la plupart des conseillers soient satisfaits des efforts de leurs courtiers pour leur fournir des outils efficaces en matière de relation client (front office) et d’intégration de nouveaux clients (onboarding), certains jugent que leur firme doit en faire davantage à ces chapitres, révèle le Pointage des courtiers multidisciplinaires.

Pour ces critères d’évaluation, un peu plus de la moitié des sondés ont attribué une note de 9 sur 10 ou plus à leur courtier, et environ 15 %, une note de 6 ou moins.

Ces résultats s’expliquent par divers facteurs, notamment les modèles d’affaires des différentes firmes. Pour certaines, les conseillers choisissent leur logiciel de gestion de relation avec les clients (GRC) et en assument le coût. En revanche, le pourcentage de leur revenu brut généré qui leur revient est plus élevé.

Or, une tendance s’observe pour ces critères. Même si les courtiers ont investi ces dernières années, certaines améliorations tardent à se concrétiser ou s’intégrent mal avec d’autres applications déjà en place. Des répondants se plaignent également d’un manque de formation pour bien maîtriser les nouveaux outils. Concernant les outils pour les relations avec la clientèle, les courtiers reçoivent une note moyenne de 8,1, par rapport à une importance moyenne de 9,1 à ce critère. Cet écart révèle que les attentes ne sont pas satisfaites pour certains répondants. C’est le cas chez plusieurs sondés de Patrimoine Manuvie, où la note passe de 4,9 en 2023 à 3,8 en 2024. « La situation est désolante : nous rencontrons toutes sortes de problèmes pour nos clients qui ont des difficultés à se connecter. Ils doivent constamment réinitialiser leurs mots de passe et nous ne pouvons pas les assister directement. Nous devons les renvoyer vers un numéro. Nous sommes pris entre le client et le back office », se plaint un sondé. « Nous continuons à faire de grands progrès dans la réalisation de nos objectifs de transformation afin de permettre à nos conseillers de servir leurs clients de manière plus efficace », dit la firme par courriel, sans élaborer sur cette question en particulier.

En général, le soutien lié au front office suscite des avis contrastés : certains l’apprécient, d’autres sont moins enthousiastes. Ce clivage est particulièrement visible avec Salesforce, l’outil de GRC offert par plusieurs firmes, dont Financière Sun Life (FSL), IG Gestion de patrimoine et Gestion de patrimoine Assante. De nombreux sondés louent cet outil, alors que d’autres le trouvent trop complexe.

« L’outil est très rigide. Salesforce est configuré pour le siège social et non pour les conseillers ! », affirme un sondé d’Assante. « Avec le logiciel Saleforces Navigator, la gestion de la relation client est très simple et conviviale », contredit un autre de la même firme.

Éric Lauzon, vice-président, développement des affaires et recrutement à Assante, est surpris par ces résultats. Selon lui, « aucun changement apparent ne pourrait justifier cette baisse ». Néanmoins, il comprend que Salesforce ne convienne pas à tous. « C’est un outil excellent, mais très complexe. On pourrait faire deux semaines de formation continue pour en comprendre l’utilisation complète et mieux saisir toutes ses particularités », affirme-t-il, ajoutant que la firme offre d’ailleurs des formations sur ce logiciel de GRC.

L’acquisition à la fin de 2022 de trois réseaux de distribution Worldsource a obligé SFL Gestion de patrimoine à mettre plusieurs projets sur pause. Certains sont critiques. « Dataphile est un désastre. Presque quatre ans plus tard, nous n’avons aucun rendement pour analyser fonds par fonds, c’est inacceptable », réagit un répondant. « Il y a des lacunes dans les fonctionnalités de Dataphile et le portail client », dit un autre. « Ils ne nous disent pas comment utiliser ces outils-là au maximum. On ne nous donne pas la formation requise pour ça », ajoute un troisième. André Langlois, vice-président, ventes et distribution, réseaux indépendants chez Desjardins sécurité financière, est au courant de la situation. Il comprend les critiques envers Dataphile, mais il dit qu’il s’agit « d’un outil extrêmement performant au niveau transactionnel et très évolutif ». Il admet que certaines fonctionnalités tardent à être déployées, avançant que l’acquisition a obligé la coopérative à suspendre ses projets. Il assure cependant que les évolutions promises arriveront d’ici les 18 à 24 prochains mois.

« Dataphile, c’est la fondation. Le portail client et l’outil d’onboarding, ce sont des outils périphériques que nous sommes en train de bâtir pour prendre notre place de leader. On va déployer un tout nouveau portail client dans un vaste chantier », promet-il.

Depuis ce printemps, SFL a ajouté un nouveau programme de formation avec le logiciel de GRC Equisoft Connect, déployé en réponse aux demandes de soutien afin d’utiliser ses fonctions avancées, dit-il. IG et Investia Services financiers ont tous deux vu leur note passer de 8,3 à 8,6 en un an. « Il y a maintenant un excellent personnel de soutien », commente un conseiller d’IG. Cette année, IG a innové en mettant sur pied une équipe de « spécialistes technologiques, dont le rôle numéro un est d’effectuer de la formation et de faire le lien avec tous les logiciels existants », explique CarlThibeault, vice-président principal Québec et Atlantique, Services financiers (Distribution) d’IG. Cette équipe offre des formations de même qu’un soutien technique, répondant ainsi au besoin d’utiliser efficacement Salesforces. Investia n’offre pas de logiciel de GRC, mais crée des passerelles entre ses systèmes et différents GRC utilisés par les conseillers. « On vient de signer (au printemps 2024) avec Salesforce, mais on a depuis plusieurs années une passerelle vers Equisoft et vers différents logiciels », dit Louis H. DeConinck, président d’Investia. Chez Services d’investissement Quadrus, bon nombre de sondés disent payer eux-mêmes leur logiciel de GRC et certains sont critiques envers sa plateforme, jugée archaïque. « Nous sommes déterminés à apporter des améliorations qui conviennent aux conseillers et aux clients », selon un porte-parole. Il note que le courtier transmet désormais les confirmations de transactions aux clients par voie numérique et, cet automne, il intégrera sa proposition de placement au registre des clients. « Cela permettra [d’éviter] d’entrer manuellement les renseignements sur les clients existants », écrit le porte-parole.

À la FSL, plusieurs répondants jugent que ça va bien, mais des sondés estiment que certains outils ne communiquent pas entre eux et qu’il faut encore des signatures papier pour des demandes de sociétés de fonds. Rowena Chan, présidente, Distribution Financière Sun Life (Canada), répond dans un courriel que FSL poursuit la numérisation de formulaires pour améliorer l’expérience de signature électronique. « L’année dernière, nous avons numérisé 45 formulaires et lancé de nouvelles caractéristiques, comme les formulaires préremplis et la sauvegarde de formulaires en cours-les conseillers peuvent retourner dans un formulaire pour terminer de le remplir sans avoir à recommencer du début », lit-on.

De plus, l’outil Client 360 aide les conseillers à préparer leurs rencontres client. « Il combine le pouvoir de l’automatisation robotique des processus et celui de Salesforce. Il offre aux conseillers une expérience numérique simple lorsqu’ils collectent les données des clients à partir de cinq systèmes différents en quelques minutes. »Sur le plan du soutien à l’accueil de nouveaux clients, il subsiste un écart de satisfaction entre l’importance moyenne (9,1) et la performance moyenne des courtiers (8,1). En général, nombre de sondés sont satisfaits des progrès réalisés par leur courtier depuis la pandémie. Cependant, certains sont exaspérés par les lacunes touchant les processus ou la signature électronique, ou par leur complexité. Les notes des courtiers sont stables d’une année à l’autre, excepté chez la FSL, Manuvie et SFL. À SFL, la note passe de 8,3 en 2023 à 8,0 en 2024. André Langlois assure que plusieurs problèmes identifiés ont déjà été considérés, notamment ceux concernant les fautes de français et les mauvaises traductions des courriels automatisés. Pour ce qui est « des formulaires manquants ou qui ne peuvent être préremplis » dont un sondé parle, il assure que certains éléments sont déjà en cours d’amélioration, mais que d’autres le seront avec les investissements majeurs qui vont être effectués dans les 18 à 24 prochains mois.

« L’onboarding fait partie des fonctionnalités que nous allons modifier de manière importante. Toutefois, l’échéancier précis n’est pas encore défini, car certaines améliorations seront déployées à différents moments », souligne-t-il.

À Manuvie, la note passe de 4,9 en 2023 à 5,3 en 2024. Or, selon des sondés, cette amélioration n’est qu’un début. « Nous venons de vivre une conversion, il est un peu tôt pour que je puisse la juger. Je m’attends à ce qu’elle soit meilleure », commente un sondé. « Notre courtier subit une transformation technologique ambitieuse pour devenir un leader », ajoute un autre.

À la FSL, la note passe de 7,1 en 2023 à 7,5 en 2024. « Beaucoup de progrès ont été réalisés », note un sondé. Or, certains répondants disent devoir remplir à la fois des formulaires papier et électroniques pour un même dossier ou que « des courriels automatisés contiennent des fautes de français, une mauvaise traduction ». « La francisation est une priorité. Nous avons fait de grands progrès à cet égard ces dernières années. Nous avons établi une politique de francisation, créé un comité pour surveiller son application, mené une vaste campagne de francisation pour sensibiliser nos collègues au Québec et ailleurs au pays, ajouté des outils pratiques et pris diverses autres mesures », répond Rowena Chan. Cette année, les mots-clés semblent être automatisation et formation. « L’organisation aurait avantage à automatiser et standardiser un peu plus l’accueil des nouveaux clients », dit un conseiller d’IG. Or, le courtier y travaille. « On s’assure que tout est encore plus centralisé, que le client a encore des documents à regarder, mais moins », affirme Cari Thibeault. Investia affiche une note stable sur le plan de Vonboarding, par rapport à l’an dernier. Beaucoup de sondés mentionnent les efforts faits afin de fournir des outils pertinents, dont une équipe disponible 7 jours sur 7 vouée à répondre aux clients voulant accéder au portail. L’utilisation de la signature électronique depuis 2019 fonctionne bien, même si des conseillers déplorent la difficulté d’ouvrir un compte de société ou de fiducie. C’est normal, précise Louis H. DeConinck, qui soutient que plusieurs étapes nécessaires doivent être respectées : « Ouvrir une corporation, c’est beaucoup plus complexe », dit-il.

Avec la collaboration de Carole Le Hirez et Guillaume Poulin-Goyer

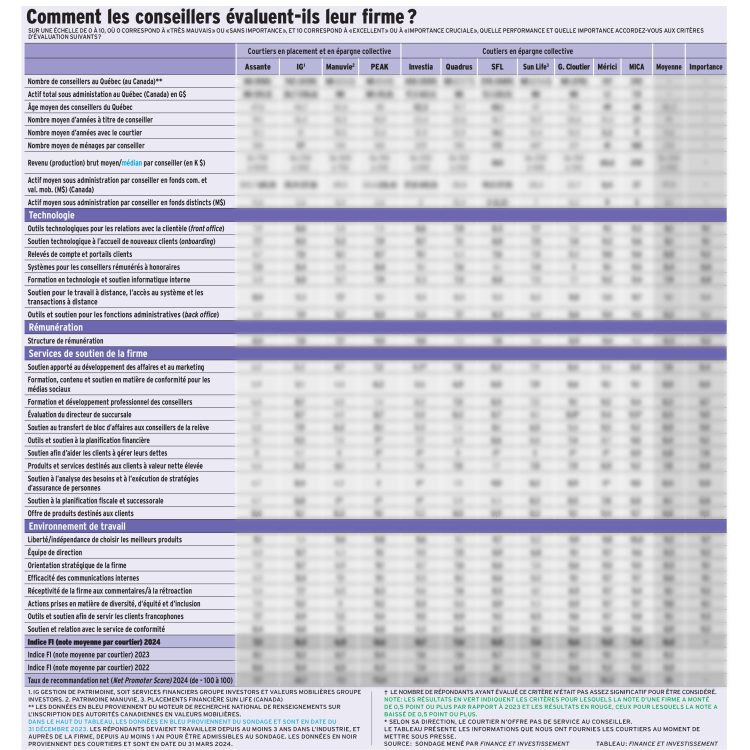

Pour consulter le tableau du pointage, veuillez cliquer ici.