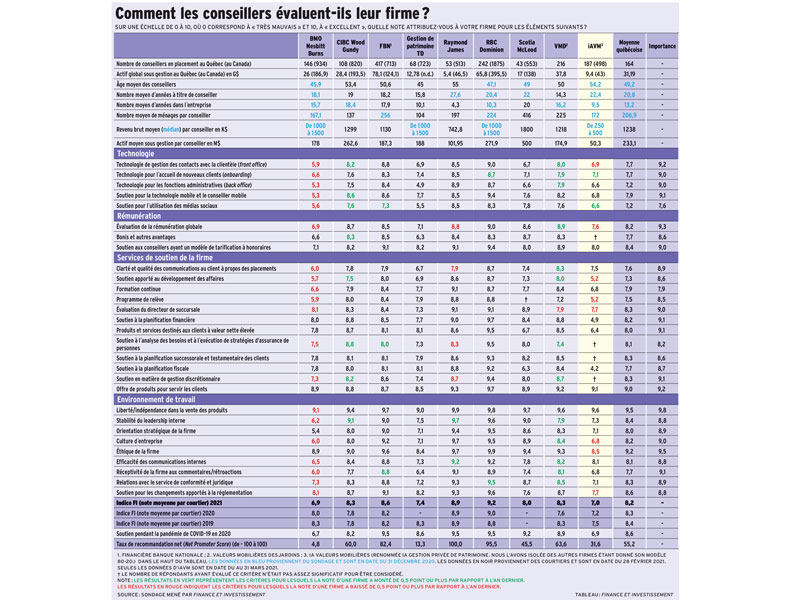

La satisfaction des conseillers à l’égard de leur courtier est généralement en hausse. Par rapport au Pointage des courtiers québécois de l’an dernier, quatre firmes figurant au tableau affichent un Indice FI accru en 2021.

Seules deux firmes connais-sent des baisses de cet indice, lequel représente la moyenne des notes pondérées en fonction de l’importance pour l’ensemble des 29 critères d’évaluation du tableau au bas de cet article. Il s’agit de BMO Nesbitt Burns et iA Valeurs mobilières (iAVM), renommée récemment iA Gestion privée de patrimoine (iAGPP). Cette dernière obtient son Indice FI le plus bas depuis 2013, notamment en raison de notes faibles sur le plan technologique et dans ses services de soutien.

En cette année où bon nombre de conseillers ont été forcés de faire du télétravail, les répondants ont été particulièrement sensibles à la technologie utilisée par leur firme pour l’ouverture numérique de comptes et à l’adoption de solutions de signature électronique (lire «Onboarding sans papier en vue»)

Comparativement au Pointage des courtiers québécois de 2020, l’importance accordée par les conseillers sondés au soutien de leur firme pour la technologie mobile et le conseiller mobile ainsi que pour l’utilisation des médias sociaux s’est aussi accrue (lire «Pandémie : un défi hors du commun»).

Les répondants accordent en général les notes les plus basses aux critères de nature technologique, ce qui démontre l’omniprésence de la technologie dans bon nombre d’aspects du travail des conseillers. La technologie devient parfois un point important lorsqu’on leur demande s’ils sont enclins ou non à recommander leur firme à d’autres conseillers.

À ce chapitre, le taux de recommandation net de cinq firmes est en hausse en 2021 par rapport à 2020. Différents facteurs semblent l’expliquer. La qualité du soutien des firmes durant la pandémie, y compris le soutien psychologique, aurait eu un impact. Ont aussi eu un effet durant cette crise la quantité et la qualité des communications de la firme, ce qui inclut l’écoute et la réceptivité des dirigeants eux-mêmes.

Les conseillers les plus enclins à recommander leur firme le sont en raison de la bonne rémunération, du respect de la manière dont les conseillers veulent travailler, du soutien général de la firme, de l’orientation stratégique et de l’équipe de direction.

Ce sont d’ailleurs ces deux derniers éléments qui expliquent les hausses les plus élevées dans la satisfaction des répondants, soit chez Valeurs mobilières Desjardins (VMD) et chez CIBC Wood Gundy (CIBC WG).

«La firme a beaucoup évolué dans la dernière année. Il y a beaucoup plus de transparence, l’accompagnement est assez assidu», dit un représentant de VMD. «À la suite des changements récents des deux dernières années, ça va vraiment bien. Il y a eu un bon changement de direction», indique un répondant de la même firme.

«Ils ont changé notre chef et il y a eu beaucoup de changements positifs depuis, sur le plan de la rémunération, de la technologie et de l’écoute de la rétroaction des conseillers. C’est vraiment mieux», déclare un conseiller de CIBC WG.

Le respect et l’écoute de toute l’équipe de direction ont amélioré la culture et l’environnement de travail. Les changements bien reçus sur le plan de la rémunération chez VMD et CIBC WG ont aussi eu un effet favorable (lire «Rémunération : courtiers à contre-courant»), tout comme le désir des direcLa tions d’améliorer l’expérience technologique des conseillers (lire «Ennuis technos et progrès à venir»).

Plusieurs nouveautés

Afin de mieux servir l’industrie, Finance et Investissement a effectué plusieurs ajustements afin d’améliorer le Pointage des courtiers québécois 2021. D’abord, la modernisation de notre collecte de données ainsi que la collaboration avec notre publication soeur Investment Executive ont permis le retour dans notre tableau de deux firmes qui en avaient été temporairement absentes, soit Gestion de patrimoine TD et ScotiaMcLeod.

De plus, nous avons ajouté et ajusté une poignée de critères d’évaluation, dont les produits et services qui visent à servir les clients à valeur nette élevée, l’orientation stratégique de la firme et le soutien à la planification fiscale.

Nous avons également isolé des autres firmes iAVM en raison de son modèle d’affaires différent de celui des autres courtiers détenus par des institutions financières. Ce modèle d’affaires singulier semble expliquer pourquoi l’Indice FI de ce courtier reste inférieur à celui de ses pairs. Dans cette firme, la part des revenus bruts générés qui vont au conseiller est plus importante. En contrepartie, celui-ci prend davantage de dépenses à son compte et, selon le cas, peut en choisir à la pièce. On parle dans ce cas d’un modèle 80-20, où le pourcentage des commissions qui reviennent au conseiller sur le total de ses ventes brutes, c’est-à-dire son taux de payout, peut atteindre environ 80 %.

Le taux de payout moyen varie de 42 % à 50 % pour les répondants des firmes de courtage ayant un modèle 50-50, soit la quasi-totalité des conseillers sondés qui travaillaient ailleurs que chez iAVM.

Finance et Investissement reconnaît que son sondage n’est pas parfaitement adapté aux subtilités des différents modèles d’affaires dans le secteur du courtage, y compris aux conseillers d’iAVM. Ceux-ci sont perçus comme des entrepreneurs et peuvent, par exemple, choisir leur propre logiciel de gestion de la relation avec la clientèle ou de planification financière.

«Très peu de choses nous sont fournies par notre courtier, ce qui est cohérent avec notre taux élevé de payout et notre indépendance», commente un répondant d’iAVM.

Pour quelques critères, un conseiller d’iAVM affirme : «C’est un aspect choisi individuellement dans notre équipe. Vous ne pouvez pas comparer des travailleurs autonomes avec des employés de banque à commission. Le conseiller indépendant qui cote mal sa firme n’a pas compris que c’est à lui de trouver ses outils.»

Pour voir ce tableau en grand, cliquez ici.