Les conseillers en placement (CP) estiment que leur courtier devrait en faire encore davantage sur le plan des outils de relation avec leurs clients (front office), selon le Pointage des courtiers québécois 2024.

Il s’agit d’un critère d’évaluation des courtiers qui polarise les répondants. Bien que celui-ci ait engendré la proportion de sondés insatisfaits (18 %) la plus élevée du pointage, on retrouve en contrepartie près de la moitié (46 %) des CP satisfaits de leur courtier. La note moyenne est restée stable entre 2023 et 2024 à 8 sur 10.

Or, l’importance moyenne attribuée à ce critère est de 9 sur 10, soit une différence d’un point par rapport à la note moyenne : un écart de satisfaction révélateur.

De 2023 à 2024, les répondants ont accordé des notes plutôt stables pour leurs courtiers, excepté à CIBC Wood Gundy (CIBC WG), celle-ci est passée de 8,0 à 8,6. Cette hausse découle en partie de l’implantation du logiciel de gestion de relation avec les clients (GRC) Salesforce.

Cet outil, intégré il y a un an et demi, sert aussi à la prise de notes. Or, « il n’est pas encore utilisé par la majorité de nos équipes », dit Charles Martel, directeur général et chef régional, région du Québec à CIBC WG. Ce courtier donne des formations en succursale pour en accroître l’adoption.

« Il n’y a pas de fonction pour envoyer des courriels personnalisés à plusieurs clients en même temps », affirme par contre un CP.

Charles Martel explique cela par le fait que CIBC WG n’a pas encore « la version finale » de Salesforce. « Notre version va évoluer pour répondre à nos besoins », promet-il.

Salesforce semble être le logiciel de GRC de prédilection chez bon nombre de courtiers en placement — excepté iA Gestion privée de patrimoine (iAGPP), qui n’impose aucun outil aux conseillers, mais crée des passerelles entre ses systèmes internes et les conseillers qui utilisent Salesforce ou d’autres outils de GRC comme Maximizer.

Du côté de Gestion de patrimoine TD (GPTD), la note reste stable par rapport à l’an passé, mais encore en dessous de la moyenne québécoise. « Ça pourrait être beaucoup mieux. Il y a des outils de contrôle inutiles », dit un répondant. Certains sondés laissent entrevoir une éclaircie. « Ils sont en train d’y arriver. »

Après avoir sondé ses CP, GPTD entend continuer d’investir dans la technologie de GRC et « une série de déploiements de solutions commencera bientôt et se poursuivra jusqu’à l’an prochain », dit Suzanne Tremblay, vice-présidente, cheffe régionale, Québec et Atlantique, Services privés, GPTD.

« Nous avons également développé des rapports permettant aux conseillers d’avoir une vue complète sur la gestion de portefeuille de leur clientèle pour s’assurer que leurs décisions d’allocation d’actifs sont soutenues », continue-t-elle.

À Valeurs mobilières Desjardins (VMD), des CP désapprouvent l’absence de GRC. « Il faut travailler avec plusieurs applications différentes pour avoir un outil de GRC qui a de l’allure », commente l’un d’eux.

David Lemieux, vice-président et directeur général à VMD, est au courant de la situation et explique que son équipe est en train d’y remédier. « On est en plein déploiement d’un outil GRC qui va être développé pour l’ensemble de l’organisation Desjardins. Les déploiements ont déjà commencé, certains modules ont été livrés, mais le plus gros des modules va commencer à être livré à partir de l’automne 2024. »VMD adoptera le même GRC que les autres réseaux du Mouvement Desjardins, facilitant ainsi une offre intégrée aux clients.

Si la Financière Banque Nationale (FBN) enregistre une faible baisse pour ce critère, elle obtient une note au-dessus de la moyenne. L’institution est dans un « virage technologique assez majeur, ce qui explique un peu d’insatisfaction du réseau », analyse Simon Lemay, premier vice-président et directeur national, Québec et Atlantique.

« On avait certaines désuétudes de système qu’il fallait résoudre, surtout sur le plan des ouvertures de compte », explique-t-il. Mais les changements apportés devraient valoir la peine. Simon Lemay mentionne notamment une ouverture de compte automatisée, une vue 360 pour le client et de nouvelles fonctionnalités. Il souligne toutefois que ces améliorations ne se font pas sans à-coups.

« En janvier, ils ont introduit le système ROSE pour intégrer les clients de la Banque Nationale. Depuis qu’on a ce système, nous avons de gros problèmes de back office », rapporte d’ailleurs un CP. « Ça va super mal. Il y a des rejets, des erreurs. On perd des données », renchérit un autre.

Simon Lemay est conscient de la situation. « La beauté, c’est qu’on a déjà réglé la majorité des problèmes », souligne-t-il. Il ajoute que les ajustements technos ont été mal échelonnés dans le temps et engendrent des enjeux de formation auprès des CP et de leurs équipes.

Le courtier ayant enregistré la meilleure note pour ce critère, soit 8,8, est RBC Dominion valeurs mobilières (RBC DVM). « On a beaucoup avancé et on continue. Par exemple, dans les 12 prochains mois, on intégrera une partie de nos données dans Salesforce. Tout ne sera pas terminé, mais on aura fait un bon bout de chemin », résume un conseiller. Toutefois, plusieurs relèvent certains problèmes, notamment dans l’intégration.

« Le défi, c’est l’intégration des systèmes avec lesquels on travaille. Ils sont trop nombreux », dit un CP. Jérôme Brassard, vice-président et directeur général régional, Québec à RBC DVM, abonde en son sens, mais admet qu’il n’est pas évident de faire évoluer une firme aussi importante que RBC. « C’est comme réparer un avion pendant qu’il vole », image-t-il, mais il promet qu’à long terme les efforts en valent la chandelle.

Comme le montre la moyenne québécoise, qui a légèrement augmenté, passant de 8,2 à 8,3 de 2023 à 2024, la technologie pour l’accueil de nouveaux clients (onboarding) progresse dans de nombreuses firmes évaluées. Or, on observe encore un écart de satisfaction.

De manière générale, on navigue entre plusieurs CP satisfaits des progrès réalisés depuis la pandémie et des conseillers qui sont exaspérés de certaines lacunes touchant encore le processus. Des conseillers s’attendent à davantage d’automatisation. Désormais, les attentes sont élevées partout dans l’industrie et tout retard est puni par des notes un peu plus faibles que la moyenne.

Depuis le confinement massif de la population, les courtiers ont fait un pas de géant, mais le bât blesse encore en matière d’onboarding entièrement numérique.

Si plusieurs firmes ont vu leur note s’améliorer, celle de la FBN a écopé.

« Quand il y a des ouvertures de compte, tout est manuel », se plaint un CP. « Plusieurs outils manquent, il y a beaucoup de formulaires distincts non automatisés », ajoute un autre.

« On ne s’attendait pas à avoir des scores phénoménaux au niveau technologique cette année. Mais c’est un investissement qui va payer à long terme », estime Simon Lemay, attribuant encore cette baisse au virage technologique entrepris cette année. Il promet que ces enjeux seront réglés d’ici fin 2024.

Du côté de GPTD, Suzanne Tremblay parle effectivement des améliorations apportées au cours de l’année, comme la signature électronique désormais disponible sur tous les formulaires de compte et le Coffre-fort numérique TD, qui permet de transmettre des documents de façon sécurisée.

Malgré cette hausse, GPTD reste toutefois encore sous la moyenne québécoise. « II y a beaucoup d’erreurs. Les délais sont longs. C’est difficile d’avoir du soutien », se plaint un CP. « Notre technologie dans son ensemble est horrible, j’ai des clients qui se plaignent constamment et notre assistance pour l’intégration des clients est horrible », ajoute un autre.

Un commentaire résume le sentiment général : « la situation s’est améliorée, mais elle n’est pas encore au point ».

Pour l’ensemble des firmes de courtage, les commentaires concernant la signature électronique sont généralement bons, là où il semble encore y avoir nombre de difficultés, c’est sur le plan de l’intégration des fiducies et des sociétés. Toutefois, les courtiers assurent travailler là-dessus.

« Maintenant, on a tous les types de comptes, sauf les comptes d’entreprise, mais on devrait les avoir d’ici le quatrième trimestre de cette année », annonce par exemple Adam Elliott, vice-président principal à iAGPP, qui note que l’ouverture de compte électronique est plus rapide. Il incite ainsi la minorité de CP retardataires à utiliser cette technologie.

À CIBC WG, c’est aussi un défi de faire adopter par les conseillers et les clients la signature électronique pour les ouvertures de compte, désormais offerte pour la grande majorité de celles-ci. « J’ai répété ad nauseam que la signature électronique fonctionne », rapporte Charles Martel, mais une majorité de conseillers préfèrent faire signer des documents en papier.

Certains sondés estiment que Vonboarding s’est amélioré, mais un groupe de CP est d’avis qu’il y a beaucoup d’erreurs et qu’il est parfois difficile d’ouvrir des comptes. « Ça pourrait être plus simple, j’en conviens. On essaye de constamment simplifier la façon d’ouvrir les comptes », répond Charles Martel.

À VMD, si certains CP considèrent que l’onboarding est efficace, d’autres pensent le contraire, faisant remarquer qu’ily a « plein de bogues informatiques ». David Lemieux le constate aussi et confirme que des CP acceptent le changement mieux que d’autres. VMD tente de solutionner ces problèmes temporairement jusqu’à l’implantation d’une nouvelle solution plus moderne, d’ici un an et demi. Il confirme que certains comptes ne sont pas encore offerts en numérique, comme les comptes de fiducie, mais que certains qui n’étaient pas offerts au moment de sonder les CP, en janvier et février, comme le compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP), le sont depuis.

Avec la collaboration de Carole Le Hirez et Guillaume Poulin-Goyer

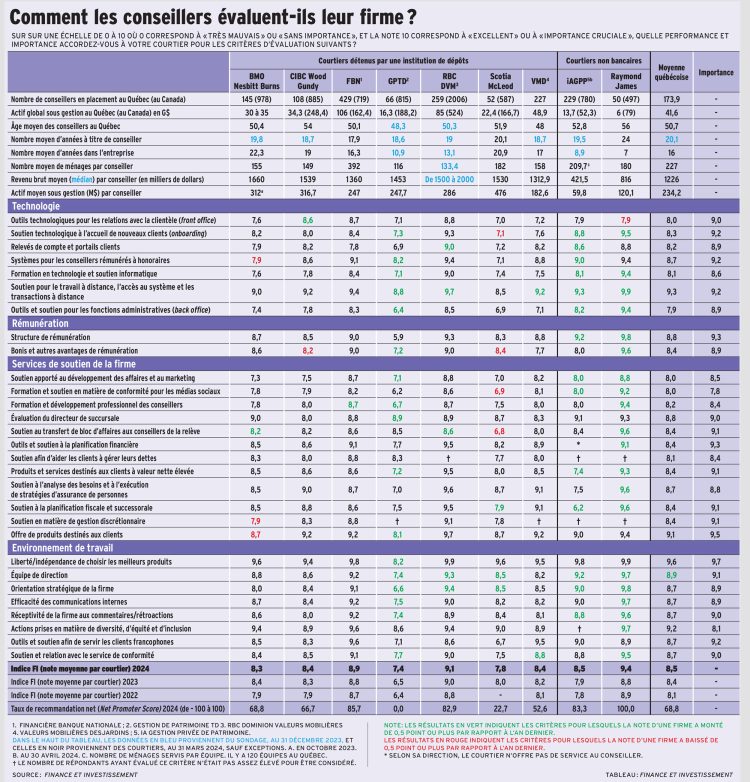

Pour voir ce tableau en grand, cliquez ici.