Au cours des dernières années, on s’est acharné à déclarer l’écroulement du fondement des fondements : le portefeuille équilibré disposant de 60 % de titres à revenu fixe et de 40 % d’actions, le classique 60-40. C’est une autre de ces annonces de décès exagérées. Le 60-40 est revenu à la vie.

« On peut en effet dire que c’est un grand retour », constate Terry Dimock, chef du risque et de l’exécution à Banque Nationale Investissements. « Avec la hausse des taux d’intérêt, on retrouve maintenant des niveaux de rendement très intéressants, fait ressortir Nicolas Desjardins, gestionnaire de portefeuille à Canso Investment Council. On peut facilement aller chercher 6 % avec des obligations de très belle qualité. Avant, pour trouver l’équivalent, il fallait aller dans les titres à haut rendement. D’où le retour du portefeuille 60-40. »

Beaux jours à l’horizon

Ces beaux jours vont-ils durer ? Cela dépend en grande partie de l’inflation et de l’évolution des taux d’intérêt, aucun des gestionnaires à qui nous avons parlé n’attendant de grande surprise à la baisse de ce côté. « Il est difficile de dire si l’inflation va beaucoup baisser, dit Chen Jiezhong, vice-président et analyste quantitatif principal chez Neuberger Berman, sous-gestionnaire du Fonds de revenu mensuel pour Purpose Investments. Nous voyons beaucoup d’instabilité à l’horizon, un découplage avec la Chine qui s’intensifie, plus de relocalisation de la fabrication, ce qui va faire perdurer les pressions sur les chaînes d’approvisionnement, la transition énergétique. Tout cela pousse sur l’inflation à la hausse. » Les dernières statistiques canadiennes indiquent en effet une remontée inattendue de l’inflation.

Pas certain non plus que les taux des banques centrales vont redescendre de sitôt. « Je crois plutôt qu’elles vont trop en faire et qu’elles vont vouloir tenir les taux élevés plus longtemps, affirme Nicolas Desjardins. Elles ne veulent pas répéter l’erreur des années 1970, lorsqu’elles ont rabaissé les taux trop rapidement, ce qui a fait revenir l’inflation avec plus de force. »

Le maintien des taux à leur niveau actuel est certainement favorable aux titres de revenu fixe, constate Terry Dimock, mais il fait une mise en garde : « S’il y a récession, tout ce qui est crédit pourrait avoir un rendement plus faible. » Par contre, une récession pourrait également entraîner une baisse des taux par les banques centrales, ce qui favoriserait le secteur obligataire.

Allocation dynamique

Les fonds des gestionnaires à qui Finance et Investissement a parlé visent un équilibre classique de 60 % d’obligations et 40 % d’actions, cependant cette cible est flexible – parfois très flexible. Par exemple, à l’heure actuelle, la structure du fonds d’Ed Perks, chef des investissements chex Franklin Income Investors, correspond tout à fait à l’équilibre 60-40, par contre, au printemps de 2021, après la fulgurante montée des titres technologiques, les proportions étaient inversées : 25 % d’obligations, 75 % d’actions. « Notre indice de référence est un équilibre de 50-50, dit-il, mais avec une grande souplesse dans l’allocation d’actifs qui tient compte de nos attentes sur les marchés et sur la valeur relative entre les types d’actifs. »

Du côté des titres à revenu fixe, toutes les catégories sont admissibles dans les portefeuilles des gestionnaires : obligations gouvernementales d’économies avancées et émergentes, obligations d’entreprises, tant de qualité investissement qu’à haut rendement, titres de dette adossés à des actifs (asset-backed securities), emprunts à levier (leveraged loans).

La flexibilité est aussi grande du côté des actions : actions ordinaires, privilégiées, convertibles, billets structurées, actions à dividendes. Chen Jiezhong conserve une solide proportion d’actions liées à des actifs réels : immobilier, énergie, agriculture, or. « Les actifs réels performent bien en situation d’inflation, dit-il, et tendent à mieux préserver leur valeur. »

Tous les gestionnaires privilégient les actions plus prudentes qui, autant que possible, donnent des dividendes. Leur analyse les porte vers les entreprises de grande qualité dont ils étudient dans le détail autant les conditions de crédit que les conditions de marché. Ainsi, selon la situation qui prévaut, ils basculent hors des actions à dividendes vers les titres obligataires des mêmes entreprises. C’est ce que fait Ed Perks en ce moment : « Nous sommes en rotation hors des titres à dividendes vers les obligations des mêmes sociétés », explique-t-il.

Cette rotation est en direction d’une catégorie très précise d’obligations : celles d’entreprises de qualité investissement. « Auparavant, il fallait aller dans les titres à haut rendement pour trouver l’équivalent », affirme Nicolas Desjardins. Également, la grande majorité de ces titres sont de duration courte.

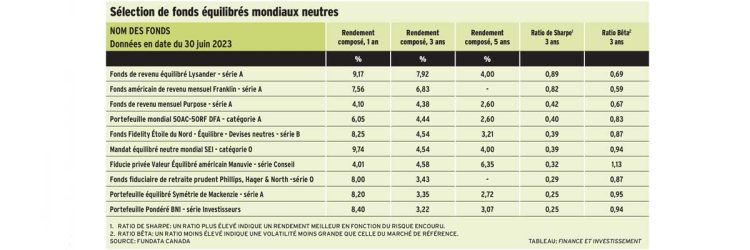

Pour consulter le tableau en grand format, cliquer ici.

Secteurs inattendus

À l’heure actuelle, les gestionnaires trouvent de la valeur surtout dans des secteurs classiques comme les financières, les services publics et les biens de consommation. Chen Jiezhong trouve de belles occasions dans ces secteurs, mais dans une région géographique peu fréquentée : le Japon.

Ed Perks, au besoin, n’hésite pas à investir dans des titres technologiques. C’est le cas de Broadcom, un géant des processeurs informatiques qui concurrence présentement la vedette Nvidia dans les puces spécialisées en intelligence artificielle. « On a acheté leurs obligations, une émission de 2,75 milliards de dollars américains, qu’on a acquises à 0,73 $US en octobre 2022 et qui donnent un rendement de 5,9 %. La capitalisation au marché de Broadcom est substantielle et on achète encore ses obligations à 0,80 $US dans le dollar, avec 7,5 années [avant d’arriver] à maturité. Ça nous donne une belle diversification hors de nos secteurs habituels de financières et de consommation. »

Les secteurs de choix demeurent la plupart du temps traditionnels, mais sont parfois très inattendus, pour ne pas dire originaux. Nicolas Desjardins, par exemple, a jeté son dévolu sur le titre de Hertz, le locateur d’autos bien connu, dont le fonds de Canso a acheté différentes tranches d’un titre de dette adossé à des actifs. À la suite de la chute du secteur des voyages dans le sillage de la pandémie, Hertz est tombé en faillite et ses titres de dette ont implosé. Par contre, une analyse fouillée de la situation et de la reprise du secteur des voyages a convaincu Canso que cette faillite n’allait pas aboutir. Comme prévu, Hertz a évité la faillite et ses titres ont explosé. « Toutes les dettes qu’on a achetées à 0,40 $, 0,75 $ et 0,90 $ sur le dollar ont remonté avec une prime substantielle au-dessus du dollar », rapporte Nicolas Desjardins.