Avec des rendements faiblards très semblables à ceux des fonds obligataires au cours de la dernière décennie, les fonds hypothécaires n’ont pas suscité d’engouement. Mais à l’image de tout le secteur des titres à revenu fixe, la hausse des taux des deux dernières années les rend particulièrement attrayants, souvent plus que leurs cousins obligataires.

Les fonds hypothécaires n’ont jamais été populaires au Canada. Dans le classement qu’il a produit pour Finance et Investissement, Fundata n’a pu trouver que cinq fonds où les titres de créance hypothécaire dépassent une part des actifs supérieure à 50 %. Ce manque de popularité prévaut même si deux des fonds existent depuis plus de vingt ans.

Fait éloquent : seulement trois de ces fonds s’affichent comme des « fonds hypothécaires ». Encore plus révélateur, ces trois fonds dominent le classement de Fundata, où tous les autres fonds se présentent d’abord comme des fonds obligataires, mais ne contiennent pas plus de 43 % de titres hypothécaires.

Des titres quasi obligataires

Comme leur nom l’indique, les fonds hypothécaires achètent des portefeuilles d’hypothèques, qui plus est uniquement résidentielles. Les fonds de HSBC Global Asset Management Canada et de Gestion mondiale d’actifs Scotia n’achètent que des hypothèques de leurs banques propriétaires ; le fonds négocié en Bourse (FNB) de BMO ZMBS achète des hypothèques de toutes provenances à la condition qu’elles soient garanties par la Société canadienne d’hypothèques et de logement (SCHL).

Bien que son Fonds en prêts hypothécaires ne soit pas à proprement parler un fonds obligataire, il peut très bien occuper une place dans la part obligataire d’un portefeuille, juge Andrew Sage, chef des titres à revenu fixe à HSBC Global Asset Management Canada. « Nous avons accès à des hypothèques de la plus haute qualité, dit-il, et elles portent la garantie de la part de la Banque HSBC que celle-ci va racheter au pair toute hypothèque dont les remboursements sont en retard de plus que 90 jours. »

Le rendement du fonds est un composé de revenu d’intérêt et de gain en capital, très semblable à une obligation qui dispose d’un coupon et dont la valeur change au gré des mouvements généraux des taux d’intérêt. Mais il y a des différences notables : le moteur des titres obligataires ne tient pas seulement aux mouvements des taux, mais aussi à la solvabilité des entreprises émettrices. Et il n’y a pas ici de « coupon » comme tel.

C’est pourquoi ce rapprochement avec des titres obligataires n’en est pas un que consent à faire Kevin Pye, vice-président et gestionnaire du Fonds Scotia hypothécaire de revenu de Gestion mondiale d’actifs Scotia. Il assigne plutôt à son fonds une place entre obligations et marché monétaire. « Il est plus stable qu’un fonds obligataire typique et donne un meilleur rendement que le marché monétaire », explique-t-il. Soulignons que le niveau de risque des trois fonds est noté « très faible ».

Les deux gestionnaires jugent que les circonstances n’ont jamais été aussi bonnes pour leurs fonds, et leurs rendements en témoignent. Leurs fonds se mesurent tous deux à l’indice obligataire à court terme FTSE « et nous sommes 140 points de base au-dessus à ce moment-ci, ce qui nous met nettement au-dessus de la moyenne » des fonds obligataires de même type, dit Andrew Sage. « À la fin d’octobre, le rendement du fonds était de 6,4 %, poursuit-il, notre plus haut rendement depuis 2007 ».

Kevin Pye refuse de dévoiler le rendement actuel ou à venir de son fonds, mais il fait ressortir que les taux hypothécaires de cinq ans actuellement supérieurs à 5 % donnent une idée de sa vigueur. Si les taux continuent de monter, il s’approvisionnera davantage en hypothèques à taux accrus, ce qui augmentera les distributions de son fonds. Par ailleurs, si les taux hypothécaires baissent, « nous pouvons nous attendre à un gain en capital positif », dit-il. En d’autres termes, son portefeuille ne peut que gagner dans le contexte des taux actuels.

Actuellement, les deux gestionnaires de portefeuille s’affairent à étendre la durée de leurs hypothèques en portefeuille, de façon à profiter au maximum des taux plus favorables que présentent les hypothèques de cinq ans.

Hypothèques titrisées

Deuxième au classement, le FNB BMO titres adossés à des créances hypothécaires canadiens présente un profil distinct. Comme son nom l’indique, il est entièrement composé de blocs de titres du Programme des titres hypothécaires LNH de la SCHL, leur capital et intérêts étant garantis par celle-ci.

Tout comme pour les deux autres fonds, le FNB de BMO présente un profil de rendement attrayant de 4,97 % à l’échéance, souligne Erika Toth, directrice générale, vente aux institutions et conseillers à chez FNB BMO. Ce rendement est calculé sur une durée moyenne des titres en portefeuille de 1,95 année ; ainsi, l’acheteur actuel de parts du fonds peut prévoir un rendement de 4,97 % au moment de vendre son placement dans 1,95 année, explique-t-elle.

À la différence des deux autres fonds, celui de BMO n’est pas composé de titres hypothécaires, mais plutôt de créances hypothécaires adossées à des actifs, rassemblées et titrisées par les banques émettrices des prêts hypothécaires. De tels véhicules ont gagné en notoriété lors de la crise financière de 2007-08 sous le nom de mortgage-backed securities (MBS).

Erika Toth tient à rassurer les investisseurs que le fâcheux souvenir des MBS pourrait inquiéter. Les MBS ont implosé lors de la crise financière parce qu’ils étaient composés de multiples « tranches » de crédit, plusieurs d’entre elles étant de très piètre qualité. « Les normes hypothécaires au Canada sont beaucoup plus élevées qu’au moment de la crise, affirme-t-elle. Ça tient à la plus haute qualification des emprunteurs, dont on exige une mise de fonds de 20 %. »

Dans le cas des titres garantis par la SCHL, il s’agit d’hypothèques consenties à des propriétaires qui n’ont pas effectué cette mise de fonds de 20 % et qui, du coup, ont dû faire appel à la garantie de la SCHL.

À la suite de l’annonce du gouvernement du Canada, en mars dernier, de son intention d’abolir son programme d’Obligations hypothécaires du Canada (OHC), plusieurs acteurs financiers se sont inquiétés d’effets négatifs éventuels, ZMBS pouvant être touché. Ces inquiétudes n’ont plus cours, car la ministre des Finances, Chrystia Freeland, vient de renoncer à ce projet.

Tant Kevin Pye qu’Andrew Sage connaissent les titres LNH et y recourent à l’occasion. « La garantie fédérale en fait une base d’actifs solide, mais ils ne donnent pas un rendement aussi élevé que les hypothèques que nous détenons », dit le premier. C’est une vision que partage le second : « Ils négocient selon un écart avec les obligations canadiennes. Si cet écart était assez large, nous les considérerions, mais nous ne leur trouvons pas une tonne d’avantages en ce moment. »

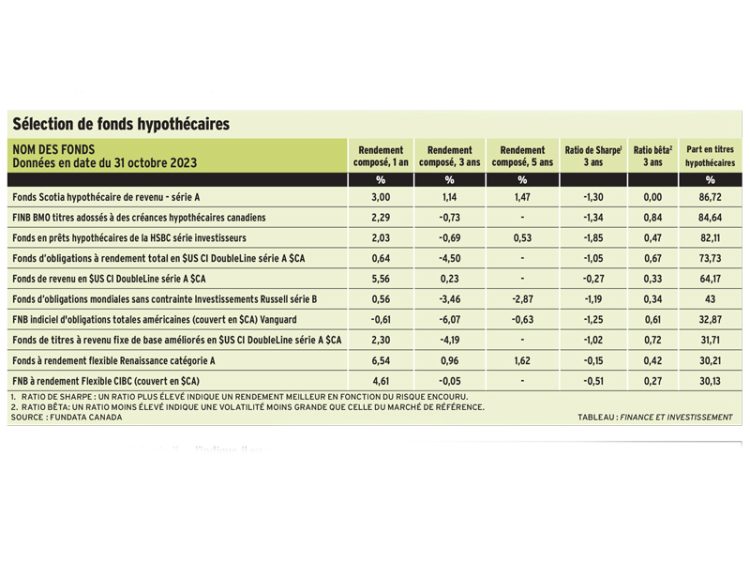

Pour voir ce tableau en grand, cliquez ici.