Dès 2024, les bénéficiaires d’une rente de retraite du Régime de rentes du Québec (RRQ) de 65 ans ou plus pourront, s’ils le veulent, cesser de cotiser au RRQ, selon le budget du Québec. Même si ce choix devrait faire l’objet d’une analyse individuelle propre à chaque client, certains experts jugent que l’arrêt facultatif sera tentant considérant la plus-value marginale qu’apporte la prolongation de ses cotisations au RRQ après 65 ans.

Ainsi, d’après le budget, dès le 1er janvier 2024, les travailleurs de 65 ans ou plus qui reçoivent déjà leur rente de retraite du RRQ auront l’option de cesser de cotiser au régime.

En contrepartie de cette option, ils ne profiteront pas du supplément à la rente de retraite. Avec la bonification du RRQ en vigueur depuis 2019, ce supplément pour le volet 1 des bonifications devait augmenter progressivement jusqu’en 2024. Cette année-là, les cotisations salariales versées au RRQ après le début du versement de la rente de retraite donneront droit au supplément à la rente de retraite de 0,66 % des gains cotisés l’année précédente. La rente est augmentée même si la personne recevait déjà la somme maximale et celle-ci continue d’augmenter tant que le travailleur verse des cotisations.

« Bien qu’il soit généralement avantageux de continuer à cotiser au RRQ après l’âge de 65 ans, plusieurs travailleurs souhaitent cesser d’y cotiser et bénéficier de liquidités à court terme plutôt que d’un supplément à la rente de retraite », lit-on dans le budget provincial. Cet arrêt facultatif des cotisations des bénéficiaires sera aussi applicable aux cotisations de leur employeur.

Ce choix ne pourra être effectué qu’une fois par année auprès d’un employeur et pourra être révoqué par le salarié selon les modalités du RRQ.

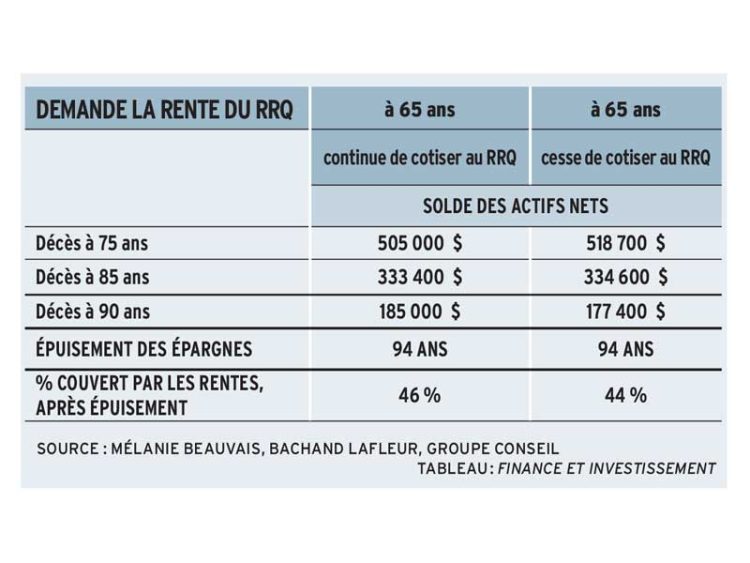

Avec les actuaires et planificatrices financières Nathalie Bachand et Mélanie Beauvais, de Bachand Lafleur, groupe conseil, nous analysons les incidences de l’arrêt des cotisations, ou de leur poursuite, pour une personne qui travaille quelques années à 65 ans.

Pour consulter le tableau en grand format, cliquez ici.

Examinons le cas de Louise, 65 ans, qui n’a pas de régime de retraite, mais a accumulé un capital de 700 000 $ en REER et de 100 000 $ dans un compte d’épargne libre d’impôt (CELI) (données arrondies pour faciliter les calculs). Cette dernière a droit à la rente maximale du RRQ, qui est de 15 680 $ à 65 ans.

Dans ce scénario, supposons que Louise choisira de toucher sa pension de la Sécurité de la vieillesse (PSV) à 70 ans, ce qui lui donnerait 11 220 $ par an. Elle estime son coût de vie à 58 000 $. Avec un profil 60 % croissance et 40 % revenu fixe, on espère générer un rendement moyen sur les placements de 4 % après frais. L’inflation prévue est de 2,1 % et les rendements se basent sur les Normes d’hypothèses de projection 2023 de l’Institut québécois de planification financière. Louise

décide donc de continuer à travailler de 65 ans à 70 ans pour un salaire qui correspond au « maximum des revenus de travail admissibles » ou « maximum des gains admissibles » (MGA), soit 66 600 $ en 2023.

La grande question : devrait-elle continuer ou non à cotiser au RRQ de 65 à 70 ans, considérant qu’elle prendra sa retraite à 70 ans ? Ses cotisations s’élèvent en 2023 à 4 038,40 $. Ce montant serait doublé (8 076,80 $) pour un travailleur autonome, car il faudra verser soi-même la part de l’employeur.

Comprenons-nous bien, dans cette étude de cas, Louise n’a pas choisi de reporter le moment où elle commence à toucher sa rente du RRQ de 65 ans à 70 ou même 72 ans. Elle a plutôt décidé de la recevoir à partir de 65 ans, comme de nombreux Québécois. « Il aurait été plus avantageux pour elle de ne pas la demander même si elle travaillait afin de gérer les risques une fois à la retraite, soit la longévité, le placement et l’inflation », souligne Nathalie Bachand.

Majoration marginale

À première vue, on constate que Louise va épuiser ses épargnes dans les deux cas à 94 ans, qu’elle cesse ou non de cotiser. « C’est très similaire. Si elle arrête de cotiser, il lui reste à cet âge environ 30 000 $ d’actif dans son REER, alors que cette somme est de 63 000 $ si elle poursuit ses cotisations », remarque Mélanie Beauvais.

Autre constat : en continuant de cotiser au RRQ, Louise améliore quelque peu le taux de couverture de son coût de vie une fois ses épargnes épuisées. Ce pourcentage passe de 44 % à 46 %. Si cette dernière a une espérance de vie normale, il y a 25 % de probabilité qu’elle vive jusqu’à 96 ans. Mathématiquement, ce serait donc une bonne décision de poursuivre les cotisations même si l’effet est marginal.

À quel âge ces deux options ne feront-elles plus de différence pour Louise ? « Le point de bascule se trouve entre 85 et 86 ans, soit autour de l’espérance de vie d’une femme de 65 ans », précise Mélanie Beauvais. De plus, si les rendements ne sont pas au rendez-vous (ou l’inflation plus élevée) et si l’épuisement du capital est plus rapide, le fait de cotiser au RRQ de 65 à 70 ans va améliorer légèrement le taux de couverture du coût de vie puisque la rente indexée sera un peu plus élevée.

Qu’en est-il des actifs nets pour la succession de Louise ? Un décès précoce à 75 ans sera légèrement plus pénalisant, car elle aura davantage drainé ses épargnes personnelles (REER et CELI) afin de cotiser au RRQ entre 65 ans et 70 ans. « Toutefois, dès qu’on dépasse 85 ans, la tendance se renverse puisque les rentes bonifiées auront plus de poids dans le coût de vie en retardant quelque peu l’épuisement du capital », observe Mélanie Beauvais. Et si Louise devait décéder à 90 ans, ses avoirs nets auront fondu un peu moins que si elle avait cessé de cotiser au RRQ dès 65 ans, soit 185 000 $ plutôt que 177 440 $.

Qu’en est-il de la récupération de la pension de la Sécurité de la vieillesse ? Dans le cas de Louise, son coût de vie et son revenu de travail ne la pénalisent pas. Elle a droit à sa pleine prestation, qu’elle touchera à 70 ans. Pour un particulier qui gagnerait plus de 87 000 $ et qui reçoit dès 65 ans sa PSV, il faudrait alors évaluer l’incidence sur le scénario avec ou sans cotisation au RRQ. « L’effet devrait être minime, mais c’est du cas par cas. On doit faire des calculs », explique Mélanie Beauvais.

Pour un travailleur ayant de faibles revenus ou un coût de vie de quelque 20 000 $, on ne voudra souvent pas continuer à cotiser afin de ne pas perdre d’autres programmes d’aide. « Ceux qui ont droit au Supplément de revenu garanti (SRG) devraient demander leur rente plus rapidement et cesser de cotiser au RRQ », note Nathalie Bachand.

Quant à ceux qui auront droit à 70 ans au crédit pour les aînés de 2 000 $ par personne (4 000 $ pour un couple), cela pourrait aussi avoir une incidence sur le scénario et militer contre la poursuite des cotisations au RRQ. « Toutes ces aides, parfois non indexées et qui pourraient un jour disparaître ou être modifiées, envoient un message contradictoire à la population alors qu’on essaie d’encourager les gens à se protéger contre le risque de longévité à la retraite », déplore Nathalie Bachand.

Outre le cas du travailleur autonome qui doit payer en double les cotisations au RRQ, ce qui est désavantageux, l’amélioration marginale du scénario et l’âge avancé du point de bascule lorsqu’on continue de cotiser au RRQ rendent cette option difficile à vendre auprès des clients, croient nos deux expertes. Ceci sans parler de l’employeur qui devra continuer à verser sa part après 65 ans, ce qu’il pourrait déplorer…