Les fonds négociés en Bourse (FNB) de titres à revenu fixe ont non seulement survécu à l’assèchement des liquidités de mars 2020 dans le marché des titres de revenu fixe, mais ils ont aussi été une source de liquidité supplémentaire pour leurs détenteurs.

C’est ce qu’on peut en conclure de l’examen qu’ont fait différentes organisations en rétrospectives aux événements de mars 2020. Prenons un pas de recul pour comprendre ce secteur avant de se plonger dans le cœur du sujet.

À la fin juillet 2021, on comptait environ 1 700 milliards de dollars US dans les FNB de titres à revenu fixe à travers le monde. Cela peut sembler beaucoup, mais en comparaison aux 124 000 milliards de dollars $US que représente le marché mondial du revenu fixe, c’est moins de 2 %.[1]

Notre marché domestique ne fait pas exception à ces proportions. À la fin décembre 2021, les FNB canadiens offrant une exposition aux titres à revenu canadiens comptaient 63 milliards ($ CA) d’actifs sous gestion, ou environ 1,2% des 5 136 milliards ($CA) que représentaient le marché total du revenu fixe canadien à la fin de 2021. [2][3]

Évidemment, les FNB de titres à revenus fixes de certains sous-secteurs du marché pourraient proportionnellement être sur ou sous représentés. Cependant l’ordre de grandeur reste relativement marginal.

La liquidité des FNB de revenu fixe, comme les autres FNB, varie en fonction de la liquidité des actifs sous-jacents. Sauf dans le cas de certains marchés très nichés ou de situations exceptionnelles, comme en mars 2020, le marché des titres à revenu fixe est très liquide et très profond. Ainsi, les FNB offrant une exposition à ce marché le sont tout autant.

Un autre aspect des FNB (indiciels) de revenu fixe est qu’ils ont tendance à offrir une exposition à des centaines, voire des milliers d’obligations à la fois. Cette diversification fait que chaque obligation individuelle a un effet relativement faible sur le rendement du FNB de titres à revenus fixes.

Par le passé, certains se sont demandé si ces derniers peuvent résister à des rachats massifs de parts ou des rachats massifs dans le secteur des titres à revenu fixe. Le stress financier subi par ce secteur en mars 2020 nous permet d’en conclure par l’affirmative.

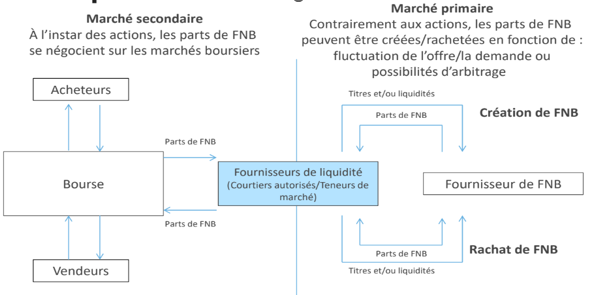

D’abord, sur le plan de la structure du FNB comme tel, que se passerait-il s’il y avait un rachat massif de parts de FNB de titres à revenu fixe ? À ce moment, le mécanisme d’annulation de parts illustré ci-dessous sera mis en fonction. Le FNB liquidera donc les obligations ou un échantillon des obligations sous-jacentes détenues en portefeuille. Ceci est habituellement un processus bien rodé et très efficace sur lesquels l’écosystème des FNB repose.

Marché très stressé

Revenons maintenant sur le cas particulier de mars 2020, et comment les FNB ont réussi le test d’une évaporation de liquidité dans un marché sous-jacent très stressé.

Le monde basculait dans une situation de crise causée par la pandémie de COVID-19. Le marché des titres à revenu fixe s’est soudainement retrouvé avec pratiquement aucun acheteur, d’où l’assèchement. Tous les acteurs du marché qui souhaitaient vendre leur titre à revenu fixe ne pouvaient le faire. Difficile donc d’en connaître le prix, faute de transaction.

Le comportement des FNB de revenu fixe au cours de cette crise a été intéressant, car il a permis d’illustrer les mécanismes d’évaluation et de découverte de prix en temps réel qui sont justement des avantages de la structure FNB.

Ainsi, les FNB ont continué de se négocier en continu durant les heures de marché, mais le prix des FNB s’est fait à escompte par rapport à la valeur liquidative. Voyons pourquoi.

Pour les différents intervenants, et en particulier, pour les mainteneurs de marché, il est important d’estimer le prix agrégé des sous-jacents en temps réel, ce que l’on appelle la juste valeur. Cette donnée permet aux mainteneurs de marché d’évaluer le prix auquel ils peuvent offrir d’acheter et vendre le FNB sur le marché.

En mars 2020, les unités du FNB se sont négociées sur le marché à un prix différent de leur valeur liquidative théorique. Pour comprendre ce phénomène de dislocation, il faut comprendre comment la valeur liquidative est calculée dans un fonds ou FNB.

Dans le cas du revenu fixe, la valeur liquidative est calculée à partir du point médian entre le cours acheteur et le cours vendeur des obligations sous-jacentes.

En temps normal, la valeur liquidative représente fidèlement la réalité du marché. L’écart cours acheteur – cours vendeur moyen des obligations sous-jacentes est lui aussi reflété dans l’écart acheteur vendeur du FNB dans le marché primaire.

La situation de stress inédite a eu pour conséquence un effondrement soudain de la liquidité du marché sous-jacent. Les acteurs de marché étaient dans l’inconnu quant à l’évaluation du risque intrinsèque aux obligations qui a causé un débalancement entre l’offre et la demande. Le cours acheteur des obligations a chuté dramatiquement.

Le réajustement à la baisse de la valeur liquidative reflétait donc la chute des cours acheteurs des obligations sous-jacentes ainsi que l’élargissement soudain de leur écart acheteur vendeur.

La spécificité d’un FNB vient du fait que son prix sur le marché peut diverger de sa valeur liquidative. Là encore en temps normal, les deux prix sont très proches l’un de l’autre (la différence s’explique par les coûts de transaction et opérations).

En mars 2020, le cours acheteur des FNB s’est ajusté autour du cours acheteur des obligations sous-jacentes et non plus du point médian entre leur cours acheteur et vendeur qui s’était élargis. L’écart acheteur-vendeur des FNB dans le marché primaire s’est également élargi de façon considérable, reflet du risque prévalent de transiger dans le marché des obligations.

Le cours acheteur des FNB reflétait donc alors la « vraie » valeur des obligations sous-jacentes dans le marché à l’instant T. Autrement dit, le prix réel qui aurait été obtenu en vendant ces obligations dans le marché et non le point médian (théorique) entre le cours acheteur et vendeur.

Revenons donc ici au mécanisme de rachats de parts dont nous avons parlé plus tôt : lorsqu’un FNB reçoit un ordre important de rachat, le manufacturier ou le mainteneur de marché doit liquider un panier de positions sous-jacentes de manière à obtenir les liquidités nécessaires pour faire face à ce rachat. C’est donc le prix prévalent des obligations sous-jacentes que le prix des FNB de revenu fixe reflétait et non le prix théorique inatteignable à ce moment précis.

Notez que, comme illustré ci-dessus, le processus de rachat peut également avoir lieu en nature, le fournisseur du FNB remettant alors un panier de titres au teneur de marché au lieu de devoir procéder à la liquidation en espèces. Le principe est toujours le même – la valeur de ce panier doit refléter la valeur de ces obligations au moment de l’ordre de rachat. Le processus de rachat en nature peut constituer un avantage important pour la structure du FNB, surtout en période de pénurie de liquidités.

Voilà donc qui explique cette apparente dislocation entre le prix des FNB sur le marché et leur valeur liquidative, le premier étant finalement davantage représentatif de la réalité que l’autre. Il est important de comprendre que les FNB ne se sont pas comportés différemment durant cette période. La situation a simplement mis en lumière que le prix d’un FNB est celui auquel les actifs se négocient.

Notons qu’également la continuité de transactions des FNB en période même de volatilité extrême a permis ce que l’on qualifie de mécanisme de découverte de prix.

Un bon exemple est LQD, un FNB d’obligations corporatives de qualité aux États-Unis. Il s’est négocié 90 000 fois dans la journée du 12 mars alors que ses cinq plus importantes positions ne se sont négociées en moyenne que 37 fois cette journée-là.[4]

À partir des transactions sur les FNB, cela a permis d’extrapoler un prix pour certaines obligations sous-jacentes qui ne se transigeaient plus et n’obtenaient pas de prix consistant.

La négociation de gré à gré, non centralisée électroniquement, est une autre caractéristique de marché des revenus fixes à prendre en compte.

Gardons à l’esprit également que les FNB se négocient sur le marché secondaire et que par conséquent le volume dans un FNB ne vient pas forcément influencer la valeur des titres sous-jacents. Les FNB offrent une couche de liquidité supplémentaire avant de devoir transiger dans le marché sous-jacent. Cela a été très utile en mars 2020, pour le mécanisme de découverte de prix, mais également comme ‘soupape’ dans un marché très stressé.

[1] https://www.blackrock.com/corporate/literature/whitepaper/all-systems-go-for-five-trillion-us.pdf

[2] https://www150.statcan.gc.ca/n1/daily-quotidien/220308/dq220308c-eng.htm

[3] Source : Bloomberg, https://stats.bis.org/statx/srs/table/c1?f=pdf

[4] https://www.blackrock.com/au/intermediaries/ishares/bond-etfs-send-a-clear-signal