L’idée d’acheter des fonds négociés en Bourse (FNB) à effet de levier peut être séduisante, dans la mesure où ils peuvent fournir des rendements potentiellement meilleurs sur une période plus courte que les FNB traditionnels à long terme.

Bien entendu, la possibilité de générer des rendements plus élevés s’accompagne d’un risque plus élevé. Il est extrêmement important de comprendre les risques spécifiques des FNB à effet de levier et à effet de levier inversé pour déterminer si ces fonds constituent un investissement approprié pour les clients.

Examinons cette catégorie de FNB au Canada et découvrons ce qu’il est important de prendre en compte avant de les incorporer éventuellement dans un portefeuille.

1. Que sont les FNB à effet de levier et à effet de levier inversé?

Les FNB à effet de levier et à effet de levier inversé utilisent en règle générale des produits financiers dérivés visant à amplifier les rendements d’un indice sous-jacent ou d’une catégorie d’actifs.

À titre illustratif, alors qu’un FNB indiciel traditionnel cherche à reproduire le rendement d’un indice de référence comme le S&P/TSX 60, un FNB à effet de levier pourrait chercher à offrir un rendement quotidien plusieurs fois supérieur à celui de cet indice. Dans le cas des FNB à levier inversé, l’objectif de placement peut être de générer un profit potentiel à partir du rendement négatif d’un indice donné, de sorte que si l’indice devait baisser, le FNB pourrait réaliser un gain. Généralement, ces FNB sont utilisés par des investisseurs finaux très convaincus, avec un horizon de négociation à court terme, désireux d’utiliser un profil de risque plus élevé afin de générer des rendements à court terme potentiellement plus élevés.

Contrairement à l’effet de levier obtenu par les comptes sur marge ou les opérations sur options, le risque de pertes est limité à l’investissement principal lors de l’utilisation de ces FNB. Toutefois, pour maintenir cela, leur exposition doit généralement être réinitialisée quotidiennement.

Au Canada, les FNB à effet de levier et les FNB à effet de levier inversé sont surtout offerts dans la gamme de fonds BetaPro de Horizons. Ces FNB offrent une vaste gamme d’expositions aux indices boursiers, tels que le S&P 500, le S&P/TSX 60 et le Nasdaq-100, ainsi qu’aux stratégies basées sur les contrats à terme qui investissent dans des matières premières comme le pétrole et le gaz. Au sud de la frontière, plusieurs fournisseurs de fonds offrent des FNB dont le rendement peut atteindre trois fois ou trois fois l’inverse de l’exposition sous-jacente.

2. Pouvez-vous détenir ces FNB pendant plus d’une journée?

En bref, la réponse est oui. Toutefois, comme cela a été mentionné, les FNB à effet de levier et à effet de levier inversé exigent habituellement que leurs expositions soient revues quotidiennement afin de maintenir un niveau de risque limité à l’investissement principal. En raison de cette réinitialisation quotidienne, le rendement du FNB n’est pas censé correspondre au rendement de la matière première ou de l’indice de référence pour des périodes supérieures à un jour.

La composition a également une incidence sur le rendement, ce qui se traduit par un rendement annuel plus élevé sur un marché en hausse ou par une moyenne à la baisse des coûts sur un marché en déclin. Si vous prévoyez détenir ces FNB pendant plus d’une journée, veuillez noter que les rendements réels seront probablement différents des rendements prévus sur une période observée.

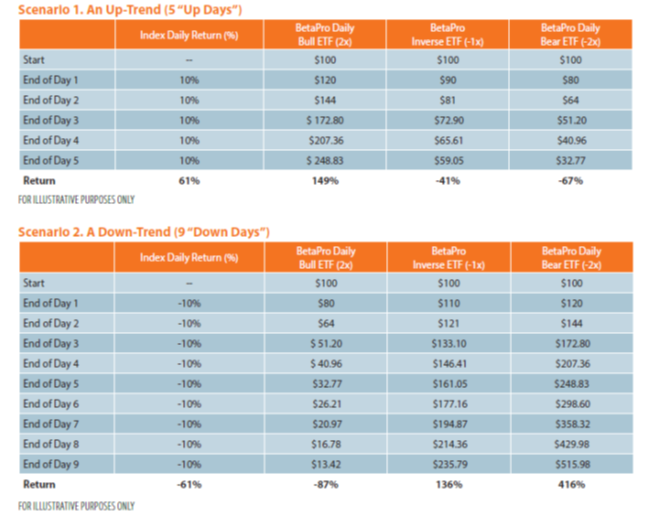

Les exemples hypothétiques simplifiés ci-dessous utilisant un FNB BetaPro Daily Bull (avec une exposition complète de 2x), un FNB BetaPro Daily Bear (avec une exposition complète de -2x) et un FNB BetaPro Inverse (-1x) sur deux marchés différents montrent les effets potentiels de la composition des rendements à la suite d’un rééquilibrage quotidien. Le premier scénario montre la valeur de la part à la fin de chacune des journées où l’indice sous-jacent a pris 10 %, ainsi que le rendement à la fin de cette période. Le deuxième scénario montre l’effet d’une séquence de -10 % chaque jour, sur une période de neuf jour et son effet sur les rendements à la fin de la période.

Pour voir cette image en grand, cliquez ici.

Si un investisseur a l’intention de détenir un FNB à effet de levier (ou à effet de levier inversé) pendant plus d’un jour, il doit absolument veiller à ce que le FNB fournisse une exposition correspondant à l’intention initiale de détenir le placement.

3. Quelle est la volatilité des FNB à effet de levier et à effet de levier inversé?

Tous les FNB à effet de levier et à effet de levier inversé sont intrinsèquement plus risqués et potentiellement plus volatils qu’un unique FNB à long terme qui investit dans le même univers de titres, puisqu’ils sont hautement spéculatifs et utilisent un effet de levier qui amplifie les rendements et les pertes.

La volatilité de ces FNB est également affectée par l’investissement sous-jacent. À titre d’exemple, un FNB à effet de levier qui a des contrats à terme sur le gaz naturel comme exposition sous-jacente sera beaucoup plus volatil qu’un FNB qui investit dans des actions de sociétés canadiennes à grande capitalisation. En général, les FNB de matières premières à effet de levier devraient présenter une volatilité plus élevée que les actions traditionnelles.

Il est également important de tenir compte de la volatilité dans la mesure où elle peut avoir une incidence sur l’orientation prévue du FNB. Plus la catégorie d’actifs est volatile, plus la performance du FNB, au-delà d’un jour, peut s’écarter de son indice de référence en raison de la réinitialisation quotidienne de l’exposition.

4. Les FNB à effet de levier ou à effet de levier inversé investissent-ils dans des contrats à terme?

En fonction de l’actif sous-jacent, comme le pétrole brut, un FNB pourrait devoir investir dans des contrats à terme.

Les contrats à terme sont des contrats aux conditions et aux dates d’échéance uniformes – portant généralement sur des catégories d’actifs et des matières premières spécifiques – qui obligent les parties à échanger de l’argent contre l’actif à un moment précis à une date ultérieure.

En lieu et place d’un règlement à un moment précis dans le futur, les FNB qui utilisent des contrats à terme passent généralement d’un mois de livraison donné à un mois de livraison ultérieur avant la date d’échéance du contrat (lorsque le détenteur du contrat serait tenu d’accepter ou de livrer une matière première physique). Du fait de cette fonction, les investisseurs doivent accorder une attention particulière à la courbe des contrats à terme.

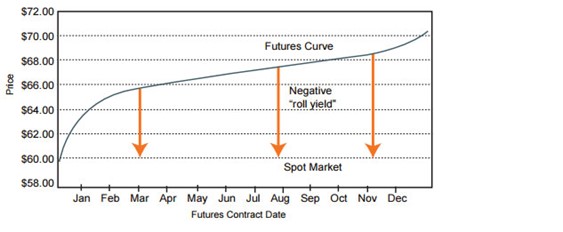

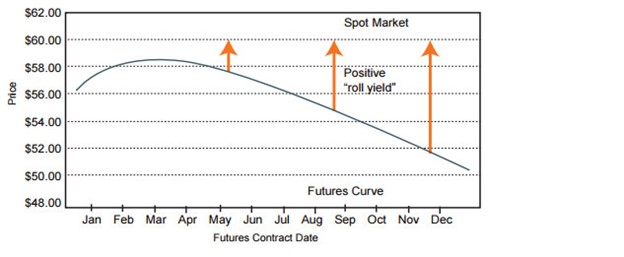

Généralement, les contrats à terme détenus par un FNB évoluent vers un contrat dont le prix est plus élevé (où la courbe des contrats à terme est en « report » ou contango; voir le graphique 1), dans lequel le détenteur du contrat à terme paiera une prime pour passer au contrat suivant. Inversement, il y a des périodes où les contrats à terme passeront à un contrat à un prix inférieur (lorsque la courbe des contrats à terme est en « déport » ou backwardation; voir le graphique 2), et le FNB gagnerait alors de l’argent en passant aux contrats moins coûteux.

Si le prix du pétrole se situe dans les limites de la fourchette pendant une période prolongée mais que les contrats à terme sont en report, un investisseur qui achète un FNB 2x Daily Bull perdra probablement de l’argent en raison du paiement de deux fois la prime de roulement. D’autre part, un investisseur se trouvant du côté court de la transaction avec un FNB Daily Bear -2x s’attendrait à générer un rendement positif en gagnant deux fois la prime de roulement sur cette période – en supposant que tous les autres éléments soient égaux, et que le rendement du marché du pétrole n’ait pas bougé.

Graphique 1 : Courbe des contrats à terme en report

À TITRE ILLUSTRATIF UNIQUEMENT

Graphique 2 : Courbe des contrats à terme en déport

À TITRE ILLUSTRATIF UNIQUEMENT

L’effet de levier sur les contrats à terme signifie donc qu’il ne suffit pas d’obtenir la bonne orientation pour la catégorie d’actif; l’investisseur doit également tenir compte du coût des coûts de roulement futurs si le FNB est détenu sur une période de plusieurs jours.

5. Ces FNB répondent-ils à vos objectifs de risque et de rendement?

Trop souvent, les investisseurs autonomes utilisent un FNB à effet de levier ou à effet de levier inversé comme position dans leur portefeuille de base au lieu de simplement acheter et détenir un FNB sans effet de levier. Il peut s’agir d’une proposition très risquée en raison du risque élevé associé à l’investissement dans ces FNB. Les FNB à effet de levier et à effet de levier inversé sont des placements spéculatifs, et un investisseur doit avoir une forte conviction sur l’orientation du placement, en ayant la capacité de surveiller et d’ajuster sa position fréquemment. Ces FNB sont généralement plus appropriés pour les investisseurs expérimentés qui comprennent que leurs pertes peuvent être importantes en cas de mauvaise spéculation.

Pour toute autre personne, un FNB à effet de levier ou à effet de levier inversé peut ne pas être un investissement approprié, malgré les rendements attrayants pouvant parfois être générés.

Imaginez que vous utilisez une voiture de Formule 1 pour vous rendre à l’épicerie. La voiture peut aller extrêmement vite mais elle n’est pas pratique (ou sûre) pour cet usage. Si votre objectif est d’être un investisseur à long terme qui ne veut pas changer fréquemment sa répartition d’actif pour atteindre ses objectifs de rendement, les FNB indiciels simples traditionnels, qui sont seulement en position acheteur à long terme, sont probablement plus appropriés.

La compréhension de votre tolérance au risque et de vos objectifs vous aidera beaucoup à déterminer si les FNB à levier et à levier inversé sont un type de placement dans lequel vous êtes à l’aise.

Pat Dunwoody est la directrice générale de l’Association canadienne des fonds négociés en bourse (ACFNB).