Dans l’actualité, on suit l’inflation de mois en mois, se demandant si elle va augmenter et entraîner de nouvelles hausses de taux d’intérêt. Mesuré à 4,3 % au mois de mars, le taux d’inflation a légèrement augmenté à 4,4 % au mois d’avril. Il était de 5,9 % au mois de janvier et de 5,2 % au mois de février. Quelle est la véritable tendance du taux d’inflation ?

Est-ce qu’une hausse de prix peut être interprétée comme de l’inflation ? Par définition, l’inflation c’est « une augmentation continue du niveau général des prix ». Le mot important ici est « continue ». Une augmentation de prix d’un mois à l’autre n’est pas une augmentation continue des prix. Mais si elle se répète mois après mois, qu’une tendance se dessine dans l’augmentation du niveau de l’ensemble des prix à la consommation, alors là on assiste à une continuité dans l’augmentation.

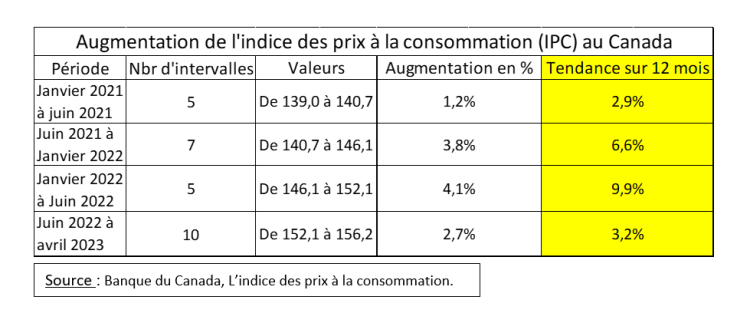

En examinant l’évolution de l’indice des prix à la consommation (IPC) au tableau, on peut distinguer 4 tendances distinctes dans l’augmentation continue de l’IPC depuis janvier 2021. Au premier semestre 2021, sur la période de 5 mois entre janvier et juin, l’IPC augmentait de 1,2 %, traduisant une tendance annuelle projetée sur 12 mois de 2,9 %. Mais à compter du mois de juin 2021 jusqu’au mois de janvier 2022, l’augmentation a été de 3,8 % sur les 7 intervalles, soit une tendance annuelle de 6,6 %. On se rappellera qu’à ce moment-là, les banques centrales du Canada et des États-Unis maintenaient leur taux directeur à 0,25 %, argumentant que l’inflation n’était que temporaire. Dommage, car l’inflation se propagea par la suite comme un virus dans l’économie, accélérant son rythme de progression à 4,1 % sur les 5 intervalles de janvier à juin 2022, soit un taux annualisé de 9,9 %. (Notons que le taux d’inflation mesuré par Statistique Canada sur 12 mois, de juin 2021 à juin 2022 se situait à 8,1 %. Soit à mi-chemin entre les deux tendances de 6,6 % sur 7 mois et 9,9 % sur 5 mois que nous avons observé sur la période).

Pour consulter ce graphique en grand format, veuillez cliquer sur le présent lien.

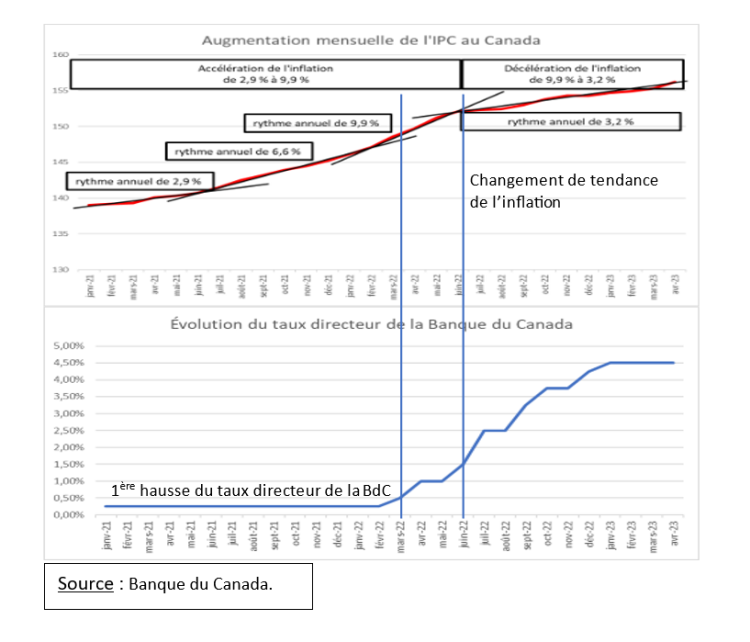

Le graphique plus bas illustre que la Banque du Canada n’a amorcé la hausse de son taux directeur de 0,25 % à 0,50 % qu’à compter du mois de mars 2022. (Au même moment que la Réserve Fédérale américaine). Pourtant, le taux d’inflation avait amorcé sa 2e phase d’accélération dès le mois de janvier 2022.

Au mois de juin 2022, le taux directeur de la Banque du Canada (BdC) était porté à 1,5 %. C’est le début de la phase de décélération de l’augmentation de l’IPC, qui ralentit au rythme annualisé de 3,2 %. Durant les 10 mois où la tendance a ralenti, entre les mois de juin 2022 et avril 2023, la Banque du Canada a continué à augmenter son taux directeur de 1,50 % à 4,50 %.

Pour consulter ce graphique en grand format, veuillez cliquer sur le présent lien.

Tel qu’illustré sur le graphique, si la tendance actuelle se maintient, l’économie canadienne se dirige vers un taux d’inflation de 3,0 % dans les prochains mois. La Banque du Canada estime que l’impact des hausses des taux d’intérêt sur l’inflation peut se répercuter jusqu’à 4 ou 6 trimestres suivant leur augmentation. Il est difficile de prévoir si une nouvelle phase de décélération de l’IPC s’amorcera, mais on peut conclure à ce moment-ci que le taux d’inflation atteindra les 3,0 % prochainement.

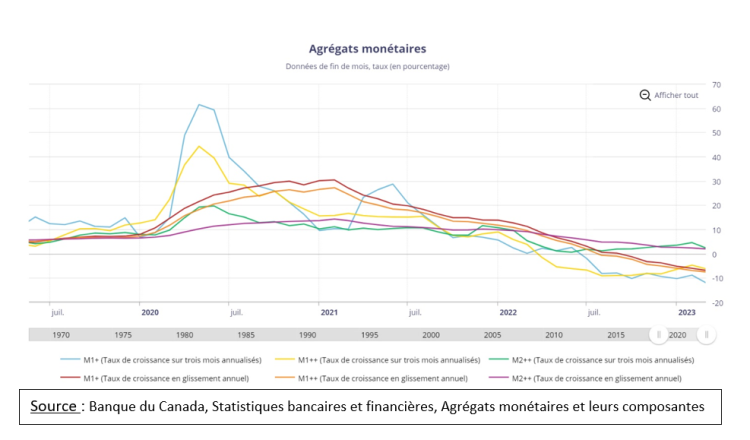

Comme nous avons expliqué au chapitre 20 de notre livre Du porte-monnaie au portefeuille, 45 conseils pour mettre votre argent au travail , l’inflation est un phénomène monétaire. C’est-à-dire qu’un excès d’argent en circulation dans l’économie peut se traduire par de l’inflation lorsque des chocs, des déclencheurs, surviennent. C’est ce que nous avons observé dans la période postpandémique avec les goulets d’étranglements, le faible taux de chômage et les conséquences de la guerre en Ukraine qui ont constitué des étincelles.

Pour consulter le graphique en grand format, veuillez cliquer sur le présent lien.

Le graphique plus haut montre l’évolution de plusieurs agrégats monétaires qui illustrent l’évolution de la masse monétaire au Canada depuis le dernier semestre de 2019. Dès les débuts de la pandémie de COVID-19 au printemps 2020, on peut clairement observer l’augmentation vertigineuse de la masse monétaire au Canada, au rythme de plus de 10 % jusqu’au début de 2022. Son évolution depuis indique que la masse monétaire évolue à un rythme plus compatible avec la croissance économique et qu’elle ne représente plus un risque d’inflation comme en 2021.

Par conséquent, les effets inflationnistes de la masse monétaire dans l’économie devraient se dissiper dans les prochains trimestres. On peut consulter notre article, publié dans La Presse en juin 2022, qui explique la transmission de l’inflation causée par un excès d’argent dans l’économie.

En conclusion, le taux d’inflation devrait atteindre prochainement la fourchette supérieure de 3 % d’augmentation annuelle établie par la Banque du Canada. Par la suite, l’inflation devrait au minimum se maintenir, sous les effets de taux d’intérêt élevés et de la croissance de la masse monétaire en ligne avec l’économie. Nous avons vu dans notre article précédent, publié dans Finance et Investissement, que les actions représentaient la meilleure classe d’actif dans un environnement de faible inflation, lorsqu’elle évolue entre -2 % et 3 %. Ce qui est de nature à récompenser l’investisseur patient qui garde le cap sur sa politique de placement à long terme.