On remarque que l’économie progresse de façon lente depuis plusieurs années pendant que les marchés boursiers roulent à fonds de train. Un économiste, David Rosenberg faisait remarquer que la croissance économique expliquerait seulement 7% la croissance de la bourse au cours des dernières années alors qu’historiquement ils expliquaient 70% des fluctuations.

On doit plutôt regarder du côté du bilan de la Réserve fédérale américaine pour mieux comprendre l’évolution des marchés. Les mesures d’assouplissement quantitatif justifieraient 70% du mouvement récent de la bourse américaine.

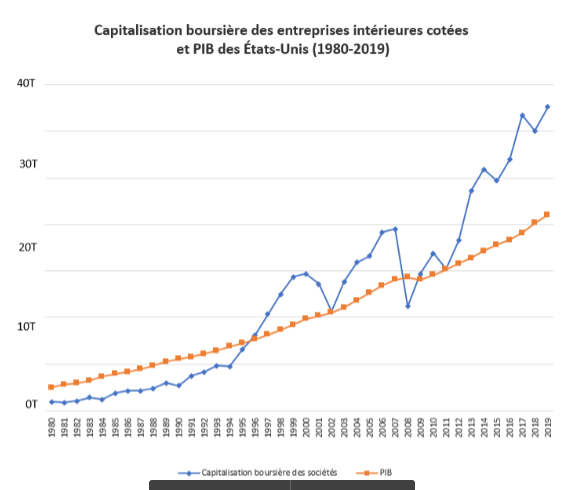

L’investisseur Warren Buffet compare la capitalisation boursière de la bourse américaine avec le PIB américain pour se faire une idée si le marché est surévalué. Warren Buffett a souligné que la capitalisation boursière totale par rapport au PIB américain est « probablement la meilleure mesure unique de l’évaluation du marché à un moment donné ». Lorsque la capitalisation boursière dépasse la valeur du PIB, on entre dans la zone de danger.

Comme le démontre le tableau ci-dessous, la bourse était clairement dans la zone de danger à la fin des années 1990 et avant la crise de 2008. L’écart actuel est plus grand en ce moment qu’il ne l’a été pendant la bulle des technos…

On peut observer qu’au cours des quatre dernières décennies, la valorisation du marché a varié dans une très large fourchette de prix comparativement au PIB qui maintient une croissance relativement stable. À titre de comparaison, lors de la bulle technologique en 2000, le marché avait une capitalisation équivalente à 148% du PIB américain.

Présentement, la capitalisation totale du marché américain est de 33029,1 milliards de dollars, soit environ 153,3% du dernier PIB déclaré ce qui suggère que le marché est hautement surévalué.

Selon l’indicateur Buffett, la Bourse américaine est positionnée pour générer un rendement annualisé moyen de -3,1% dans les 8 prochaines années. Ce rendement est estimé à partir des valorisations historiques de la bourse et inclut les rendements des dividendes, actuellement à 1,75%.

Dans un autre ordre d’idée, le célèbre gestionnaire de fonds spéculatifs, Paul Tudor Jones, est plutôt d’avis que les actions peuvent être chères sans être au bord du précipice. Il a analysé le présent rallye de Wall Street, alimenté par un appétit pour les titres technologiques, et il a établi des comparaisons avec l’environnement début de 1999 avant la crise du dot-com.

Selon lui, l’ascension stratosphérique des actions de Tesla, qui a doublé en un an pour atteindre une valeur de marché de plus de 100 milliards de dollars, est au cœur de l’idée que les investisseurs sont maintenant prêts à payer n’importe quel prix pour un avenir de transformation technologique.

Pourtant, malgré tout, le niveau d’évaluation du marché et l’activité spéculative d’aujourd’hui sont loin d’être aussi extrêmes qu’en 1999. Par exemple, la plus grande capitalisation du marché aujourd’hui, Apple, approche un cours de 24 fois les bénéfices prévus pour 2020; en 1999, Microsoft, la plus grande capitalisation de l’époque, avait atteint à son sommet un cours de 60 fois les bénéfices.

Les sceptiques pointeront du doigt les ratios prix / ventes et les multiples valeurs d’entreprise/flux de trésorerie du S&P 500 qui sont en effet aux mêmes niveaux qu’avant la chute de l’an 2000. Paul Tudor Jones fait remarquer que la raison pour laquelle ils sont plus élevés est justifiée parce que les entreprises ont des marges bénéficiaires plus élevées, que les taux d’intérêt et les impôts sont structurellement plus bas.