La Chaire de recherche en fiscalité et en finances publiques de l’Université de Sherbrooke (CFFP) a publié, en septembre 2023, une analyse sur la question du report et de l’anticipation des prestations publiques de retraite. Cette analyse est disponible ici.

Fruit du travail de trois chercheurs, Daniel Laverdière, Frédérick Hallé-Rochon et Luc Godbout, cette analyse vise à outiller le particulier qui se questionne sur l’âge auquel on pourrait demander le début des versements de prestations du RRQ et de la PSV.

Exprimer la décision en termes d’épargne nécessaire

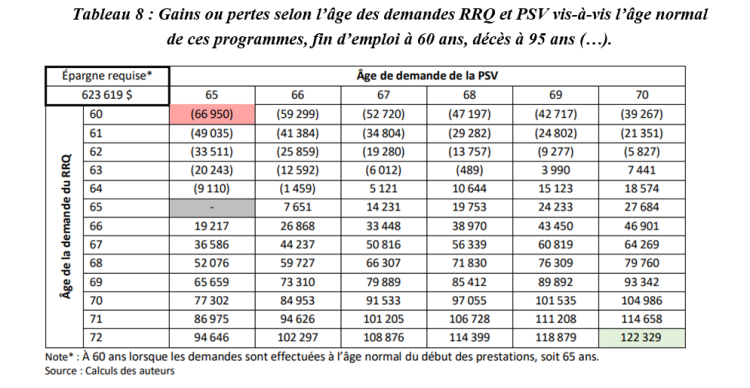

L’analyse est construite en présumant qu’un épargnant a accumulé des fonds enregistrés suffisants pour reporter les prestations du RRQ et de la PSV. Les résultats de l’étude sont exprimés en « variation de l’épargne nécessaire » face au scénario de demandes des prestations RRQ et PSV à l’âge normal de retraite, soit de 65 ans.

Par exemple, le tableau suivant est tiré de l’analyse :

Pour voir le tableau en grand format, cliquer sur ce lien.

On peut en déduire que pour une fin d’emploi à 60 ans, l’épargne privée requise à 60 ans, si on opte pour un début des prestations à 65 ans (RRQ et PSV), atteint 623 619 $ (montant apparaissant en haut à gauche). Les autres montants apparaissant dans le tableau présentent l’impact sur les épargnes accumulées nécessaires selon les âges de début choisis pour le début des prestations publiques. Par exemple, le montant de (66 950 $) illustre une perte si l’on choisissait d’anticiper les prestations du RRQ dès 60 ans. Dans une telle situation, l’épargne requise à 60 ans passe de 623 619 $ à 690 569 $ (la perte de 66 950 $ représente la différence entre 623 619 $ et 690 569 $).

Sous ces hypothèses, celui qui tient absolument à toucher sa prestation de retraite du RRQ devra fournir un effort d’épargne supplémentaire équivalent à 66 950 $. À l’inverse, le report maximum des prestations (RRQ à 72 ans et PSV à 70 ans) implique un gain de 122 329 $. Dit autrement, seulement 501 290 $ d’épargne privée sera nécessaire à 60 ans pour maintenir le même train de vie. Il s’agit quand même d’une diminution de pratiquement 20 % de la somme nécessaire si les prestations débutaient toutes deux à 65 ans. Ce gain permet de diminuer d’autant l’effort d’épargne nécessaire durant la vie active.

Plusieurs autres scénarios sont présentés dans l’analyse. Enfin, un outil interactif est également disponible ici.

En conclusion

Devant une décision si importante, un outil de décisions supplémentaire ne peut être que pertinent. Bravo aux auteurs!

Vous voulez parfaire vos connaissances sur la RETRAITE, conseiller vos clients sur leurs régimes de retraite, le RRQ, le CELIAPP et plus encore ? Notre cours « Formation de haut niveau sur la retraite » sera présenté virtuellement et en présentiel en novembre. Trouvez plus d’informations en cliquant ici. Vous remarquerez que nous nous sommes associés au CQFF!

Martin Dupras, a.s.a., Pl.Fin., M.Fisc, ASC

Fellow de l’Institut de planification financière

ConFor financiers inc.

Novembre 2024