Seulement 10 % des emprunteurs ont opté pour le taux variable, selon une étude qui vient d’être publiée par la Banque du Canada (BdC), couvrant la période de janvier à septembre 2024. Cela nous étonne réellement ! Mais nous comprenons que la peur de l’incertitude, associée à un manque de connaissances économiques et à des conseils inadéquats de certains professionnels de la finance, a conduit beaucoup de personnes à faire un mauvais choix.

Nos fidèles lecteurs savent que nous exprimons de façon claire nos points de vue sur la direction des taux d’intérêt et nous sommes constants sur nos convictions !

Dans notre billet de janvier 2023, « Quelle stratégie adopter pour une nouvelle hypothèque ? », nous avions indiqué qu’en décembre 2022, plusieurs détenteurs d’hypothèques variables avaient été contactés par leur institution financière. Celles-ci les incitaient à convertir leur hypothèque variable en taux fixe aux alentours de 6 %, en raison des prévisions de leur économiste en chef qui anticipait une hausse supplémentaire du taux préférentiel de 2 à 3 % ! Nous avions fortement déconseillé cette stratégie et avions recommandé d’opter pour des taux à court terme pour les nouveaux emprunteurs.

Dans notre article de décembre 2023, « Taux hypothécaires : une récession privilégierait le taux variable », face à un ralentissement de l’économie canadienne, nous avions clairement exprimé notre conviction qu’une série de baisses de taux serait à prévoir à partir de mars 2024, d’au moins 1,50 % sur les prochains 12 à 18 mois. Aujourd’hui, avec la BdC qui a abaissé son taux directeur de 2 %, la pertinence de notre recommandation devient évidente.

Si l’on en revient à l’étude récente de la BdC, entre janvier et septembre dernier,

19 % des emprunteurs ont opté pour un terme fixe de cinq ans et 71 % ont choisi un terme fixe de moins de cinq ans. En effet, les institutions financières ont lancé des promotions sur des termes de quatre ans, incitant de nombreux emprunteurs à les privilégier, par crainte du mot « variable ».

Résultat : non seulement ces emprunteurs ne bénéficient pas de la baisse des taux, mais ils se retrouvent également avec une hypothèque à un taux élevé pour quatre ou cinq ans. Pire encore, ils sont désormais coincés, car la pénalité pour briser leur prêt augmente à mesure que les taux diminuent.

L’étude de la BdC révèle également qu’en septembre 2024, 20 % des toutes hypothèques en vigueur étaient au taux variable. Cela signifie que si seulement 10 % des nouveaux emprunteurs ont choisi un taux variable, la proportion d’hypothèques à taux variable était nettement plus élevée que 20 % avant 2024. Nous avons évoqué ce point dans le passé en critiquant le fait que les gens optaient encore pour le taux variable pendant que les taux d’intérêt étaient à leur nadir en 2021 et qu’on prévoyait juste une augmentation à l’horizon.

La même étude indique que d’ici la fin de 2026, environ 60 % des prêts hypothécaires en cours seront renouvelés et près de 40 % des prêts hypothécaires en cours pourraient être renégociés à un taux d’intérêt plus élevé. C’est précisément ce que nous soulignons depuis longtemps, et c’est pourquoi nous croyons que l’économie canadienne restera fragilisée dans les années à venir.

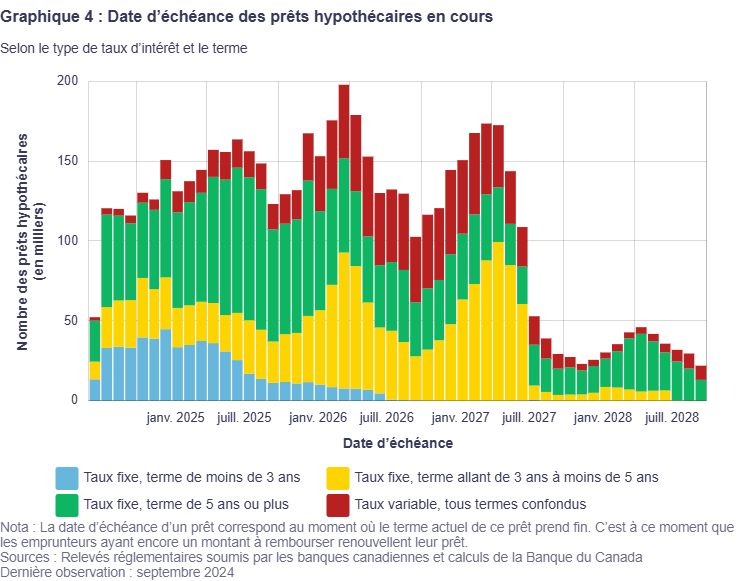

Selon ce graphique, tiré de la même étude de la Banque du Canada, la majorité des emprunteurs hypothécaires devant renouveler leur prêt en 2025 ou 2026 détiennent des prêts à taux fixe sur cinq ans (graphique 4).

Ces emprunteurs ont contracté leur prêt lorsque les taux d’intérêt étaient à leur niveau le plus bas, et certains devront faire face à une hausse significative de leurs paiements après le renouvellement. Toutefois, ce choc sera en partie atténué par le remboursement progressif du capital au cours des cinq dernières années, ainsi que par une éventuelle augmentation de leurs revenus ou de la valeur de leur propriété. Ainsi, ces emprunteurs bénéficieront d’une certaine flexibilité pour refinancer leur hypothèque, si nécessaire. Le rôle du Courtier hypothécaire sera alors essentiel dans les prochaines années.

Qu’en est-il des tarifs ?

Comme nous l’avons expliqué dans le passé, l’économie canadienne traverse une période de stagnation depuis le troisième trimestre de 2023 et si la guerre commerciale avec notre principal partenaire se prolonge, des pertes d’emplois surviendront, rendant la récession plus sévère que prévu initialement.

La BdC estime que les tarifs couperont 3 % de la croissance du PIB. Plusieurs clients craignent que les tarifs relancent l’inflation. Personne ne peut répondre à cette question de façon claire, mais nous croyons que s’il y a un impact, celui-ci sera temporaire et sera atténué par la baisse de la devise canadienne observée depuis les élections américaines. Face à la situation des pertes d’emplois et de la récession, la BdC n’aura pas le choix que de baisser davantage les taux d’intérêt.

La gestion du passif fait partie intégrante de la situation financière du client et en représente parfois même « la » plus grande portion. Il est donc primordial de confier l’analyse de celle-ci à un professionnel objectif qui saura guider le client et s’assurer que celui-ci en saisisse bien la valeur. Après tout, la gestion du passif n’est-elle pas tout aussi importante que celle des actifs ?