Lors de l’événement Perspectives 2024 organisé par CFA Montréal le 25 janvier dernier, les deux économistes invités, Jean Boivin, de BlackRock et Jimmy Jean, de Desjardins, ont évoqué une récession au Canada, et ce, même si les États-Unis l’évitent. Il s’agit également du scénario que nous prévoyons pour 2024, comme nous l’avons évoqué précédemment. Jimmy Jean s’est même montré plus pessimiste en anticipant une baisse du taux directeur au Canada de 2,75 % dans son scénario de base. La Banque Nationale du Canada prévoit pour sa part une baisse de 1,75 % en 2024, la CIBC et la TD, une baisse de 1,50 % en 2024. La BMO, la RBC et la Scotia prévoient une baisse de 1 % en 2024.

Les deux économistes voient l’inflation en bas de 2 % au courant de l’année, mais Jean Boivin est particulièrement concerné par des tendance lourdes telles que le virage vert, le protectionnisme, les problèmes géopolitiques et de la démographie qui devraient faire remonter l’inflation par la suite.

La Banque Du Canada (BdC) n’a pas modifié son taux directeur en janvier et n’a pas ouvert la porte pour une première baisse le 6 mars prochain. Lors dLe gouverneur de la BdC. Lors d’un discours tenu devant les députés du Comité des finances des Communes, le 1er février dernier, Tiff Macklem a clairement indiqué qu’il n’attendra pas de voir l’inflation à 2 % avant de commencer à baisser le taux directeur, compte tenu du délai requis pour voir les effets des baisses dans l’économie. Il a évoqué un meilleur équilibre au niveau des logements disponibles, mais il a recommandé que le gouvernement modifie ses politiques afin d’augmenter l’offre des logements.

La SCHL a d’ailleurs publié son rapport sur le marché locatif et il signale un resserrement du marché de la location au Québec. En effet, la migration a plus que doublé en 2023, enregistrant un record de résidents non permanents. Une situation qui a affecté la demande des logements. Cela s’ajoute a la difficulté vécue par les jeunes qui tentent d’accéder à la propriété et qui se heurtent aux prix et aux taux élevés. Le rapport évoque aussi la tendance qui pousse la population vieillissante à transiter vers le marché locatif. Quant à l’offre, le rapport indique qu’elle sera affectée par le nombre de moins en moins grand de projets de construction en cours, eux aussi affectés par les taux élevés.

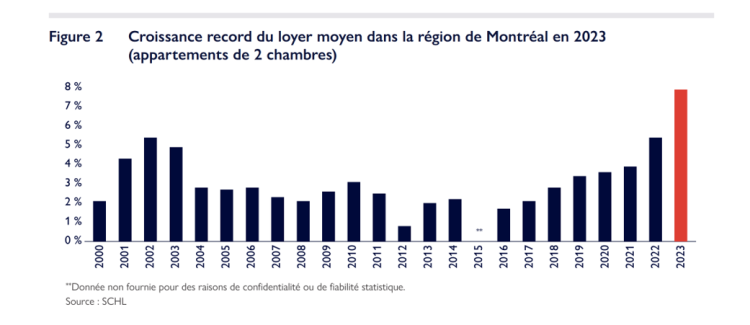

Comme résultat, le taux d’inoccupation a baissé à 1,5 % dans le marché locatif traditionnel et de 1,3 % dans le marché des appartements en copropriété dans la région de Montréal en 2023. Ceci a provoqué une augmentation du prix des loyers dont l’augmentation a atteint 7,9 % pour des logements ayant deux chambres. Il s’agit de la plus importante augmentation depuis 2000 :

Pour voir le tableau en grand format, cliquez ici

Comme mentionné dans notre billet précédent, la politique monétaire très restrictive a ralenti l’économie au point que la récession est inévitable. La BdC fera un pivot au courant de l’année et la courbe des taux d’intérêt baissera. La stratégie à adopter consiste à rester flexible et à ne pas geler des taux hypothécaires à long terme. Le taux variable continue de représenter une option plus avantageuse à long terme pour les détenteurs d’hypothèques.

La gestion du passif fait partie intégrante de la situation financière du client et en représente parfois même « la » plus grande part. Il est donc primordial de confier l’analyse de celle-ci à un professionnel objectif qui saura guider le client et s’assurer que celui-ci en saisisse bien la valeur. Après tout, la gestion du passif n’est-elle pas tout aussi importante que celle des actifs ?