Tel qu’anticipé depuis l’année dernière, l’économie canadienne a tellement ralenti que les taux obligataires ont chuté de plus de 120 centièmes depuis le mois de novembre dernier.

Les institutions financières ont jusqu’ici baissé les taux hypothécaires fixes d’environ 90 centièmes et d’autres baisses sont encore possibles.

Ainsi, les taux fixes sont même plus bas que les taux variables. Est-ce encore pertinent de choisir le taux variable pour les gens dont leur profil le permet?

La seule raison pour conseiller encore ce choix, soit un taux variable plutôt qu’un taux fixe, tient au fait que l’on anticipe une nouvelle baisse du taux directeur de la part de la Banque du Canada. Ainsi, malgré une absence d’économie à court terme, on en obtiendrait une malgré tout dans le cas d’une nouvelle baisse de taux. Par contre, la Banque du Canada risque-t-elle de nouveau de d’augmenter le taux directeur avant la fin du terme des 5 ans? Ce sera possiblement le cas.

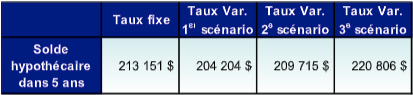

Afin de quantifier cette hypothèse, nous avons développé trois scénarios quant à l’avenir de l’économie canadienne, en comparant une hypothèque de 250,000$ amortie sur 25 ans entre un taux fixe 5 ans à 2.89% et un taux variable 5 ans à 2.90%. Pour le bénéfice de cet exemple, nous avons fixé le montant des paiements hypothécaires mensuels à 1 170.32 $ pour tous les scénarios :

- Récession: La BdC baissera le taux directeur de 25 centièmes en janvier, avril, juillet, octobre et décembre 2020, le gardera intact en 2021 et 2022 et l’augmentera de 25 centièmes en janvier, avril, juillet, octobre et décembre 2023, pour le garder intact en 2024.

- Ralentissement économique temporaire: La BdC baissera le taux directeur de 25 centièmes en janvier, juillet et décembre 2020, le gardera intact en 2021 et l’augmentera de 25 centièmes en janvier, juillet et décembre 2022 pour le garder intact en 2023. La BDC l’augmentera ensuite de 25 centièmes en janvier, juillet et décembre 2024.

- Reprise économique: La BDC gardera le taux intact jusqu’à la fin de 2020 et l’augmentera de 25 centièmes en janvier et juillet en 2021, 2022 et 2023.

Notre opinion est que la BdC baissera son taux directeur avant la fin de la présente année. En supposant dans les deux premiers scénarios que cela débutera seulement en 2020, nous sommes quelque peu conservateurs. Si les taux baissent plus rapidement, le scénario du taux variable devient plus alléchant.

Avec le 3e scénario, vous voyez que même si les taux ne baissent pas, votre client n’est pas trop pénalisé. D’ailleurs, il serait vraiment surprenant que la BdC double presque le taux directeur en 3 ans. Ceci aurait un gros impact sur l’économie canadienne en raison du taux élevé d’endettement des consommateurs. Si jamais une telle situation arrivait, le ralentissement économique serait trop important et la BdC baissera le taux directeur de façon accélérée par la suite.

Évidemment, le taux variable n’étant pas indiqué pour tout le monde, il est de mise de bien analyser en détail le profil de chaque client avant toute recommandation.

Faites donc appel à un courtier hypothécaire afin de vous assurer que votre client bénéficie du meilleur programme disponible sur le marché!

La gestion du passif fait partie intégrante de la situation financière du client et en représente parfois même « la » plus grande part … Il est donc primordial de confier l’analyse de celle-ci à un professionnel objectif qui saura bien guider votre client et s’assurer que celui-ci en saisit bien la valeur. Après tout, la gestion du passif en soi n’est-elle pas tout aussi importante que celle des actifs ?