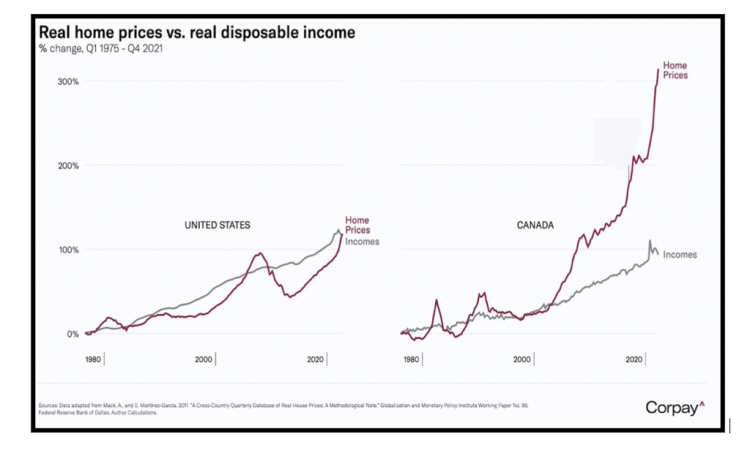

Pendant la pandémie, on a beaucoup fait état de situations où la vente de maisons a fait l’objet d’enchères entre les acheteurs potentiels, d’offres faites sans condition d’inspection, et de transactions conclues à plusieurs dizaines de milliers de dollars au-dessus du prix demandé au départ. Dans ce contexte, certains professionnels ont développé une fausse impression de sécurité d’emploi, ont supposé que leur niveau d’épargne demeurerait aussi élevé pour toujours, et que les taux d’intérêts bas deviendraient la norme à l’avenir. De tels sentiments ont contribué à propulser la bulle immobilière à des niveaux plutôt dangereux, comme le graphique suivant le montre bien.

En effet, la croissance du prix des maisons a suivi la croissance du revenu disponible des ménages aux États-Unis (É-U), tandis qu’au Canada, elle a augmenté par 3 fois.

Pour voir ce tableau en grand format, cliquez ici.

Contrairement à la réalité canadienne, aux États-Unis, les hypothèques sont déductibles d’impôt et les emprunteurs choisissent majoritairement des hypothèques à taux fixe assorties d’un amortissement sur une très longue période pouvant même aller jusqu’à 30 ans. De même, aux États-Unis, l’absence de pénalité liée à la renégociation d’une hypothèque avant son terme incite la majorité des emprunteurs à choisir le taux fixe sur 30 ans.

Selon les données présentées par le 2022 U.S. Mortgage Statistics | Bankrate, 70% des nouvelles hypothèques américaines ont été contracté à un taux fixe sur une période de 30 ans. De plus, jusqu’à la fin de 2021, les Américains ont profité de taux très bas pour refinancer leur hypothèque en choisissant des taux fixe ne dépassant pas 3% pour le terme de 30 ans. La situation fut différente au Canada, alors qu’un nombre grandissant d’emprunteurs ont opté pour le taux variable. Rappelons qu’à la fin de 2021, le taux variable conventionnel se situait aux alentours de 1,45% (Taux préférentiel – 1 %) versus un taux fixe de 5 ans conventionnel à 2,99%.

Depuis, une personne ayant opté pour le taux variable à la fin de 2021 dans le cadre d’une hypothèque de 300 000$ amortie sur 25 ans, a vu son taux passer de 1,45% à 5,70%. Le paiement mensuel est pour sa part passé de 1 192,16$ à 1 866,25$, c.à.d. une augmentation mensuelle de 674,09$ et ce, après impôt. Il va sans dire qu’une telle différence a de quoi affecter sérieusement le budget familial.

On constate, de plus, que la majorité des hypothèques à taux variable ont été souscrites avec un paiement fixe et que celui-ci est devenu insuffisant pour couvrir le montant des intérêts à payer. Les institutions financières ont dû convoquer leurs clients pour mettre la situation à jour en leur offrant le choix d’augmenter leurs paiements au coût réel, ou d’ajouter au capital la valeur manquante, repoussant par le fait même au-delà du terme de 25 ans l’amortissement du remboursement du capital. C’est sans surprise que les emprunteurs ont majoritairement opté pour la deuxième option, de manière à affecter le moins possible leur budget – si l’on exclue la prolongation du terme du paiement.

Une telle décision constitue, selon nous, la quatrième erreur en ligne pour ces emprunteurs, la première étant d’avoir payé trop cher leur propriété, la deuxième étant d’avoir opté pour le taux variable alors qu’ils avaient le choix de prendre un taux fixe en bas de 3% pendant 5 ans, et la troisième erreur étant d’avoir construit leur planification budgétaire en tenant pour acquis que le taux hypothécaire variable ne monterait pas. Finalement, la quatrième erreur étant de nier la réalité et de choisir de prolonger l’amortissement au lieu d’assumer le paiement requis par la situation économique actuelle.

En quoi cette action est-elle un problème ? C’est qu’au moment du renouvellement hypothécaire, la situation va les rattraper et ils devront faire face à la réalité : leur paiement hypothécaire ne sera plus basé sur un taux de 1,45%, mais probablement sur un taux plus élevé que 4%. Ce sera certainement à ce moment un coup porté à leur budget, mais surtout, la question sera de savoir si les normes de qualification pour les prêts hypothécaires leur permettront de refinancer leur bien immobilier au-delà de 25 ans. Car s’ils doivent ramener leur solde hypothécaire sur un amortissement de 25 ans à ce moment-là, le paiement hypothécaire augmentera encore davantage.

Le cas échéant, plusieurs emprunteurs seront incapables de changer d’institution financière. On ne pourra alors s’étonner de voir des institutions financières être tentées d’offrir tout simplement comme solution de maintenir l’amortissement au-delà de 25 ans sans refinancement, mais à un taux plus élevé que ce qui est offert à d’autres clients en mesure, ceux-là, de magasiner une offre davantage compétitive.

La gestion du passif fait partie intégrante de la situation financière du client et en représente parfois même « la » plus grande part. Il est donc primordial de confier l’analyse de celle-ci à un professionnel objectif qui saura bien le guider et s’assurer qu’il en saisit bien la valeur. Après tout, la gestion du passif en soi n’est-elle pas tout aussi importante que celle des actifs ?