La hausse des taux se fait sentir dans l’économie canadienne. Cela fait déjà presque 11 mois que la Banque du Canada (BdC) a procédé à sa dernière hausse de taux directeur et si elle ne modifie pas sa politique monétaire le 5 juin prochain, nous aurons passé une année complète avec un taux directeur de 5%.

Cela prend habituellement de 6 à 9 mois pour qu’une augmentation de taux ait un impact. On croyait que l’augmentation rapide et sans précédent des taux d’intérêt effectuée aurait entraîné une récession rapidement, mais les surplus d’épargne accumulés par les consommateurs pendant la pandémie, combinée à la force de l’économie américaine et à la croissance de l’immigration, ont contribué à nourrir l’économie canadienne, ce qui nous a évité jusqu’ici de nous retrouver sous la barre de 0. La situation n’aurait pas été la même si l’immigration n’avait pas contribué aussi positivement.

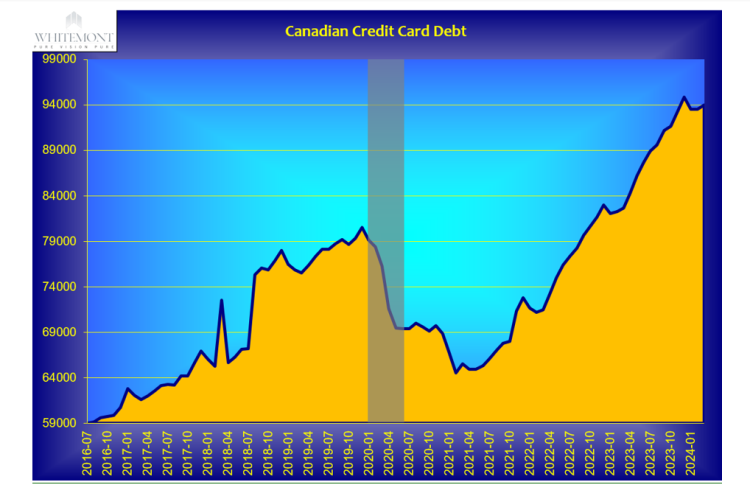

On entend souvent dire que le consommateur s’est habitué à la nouvelle réalité des taux plus élevés, mais nous n’en sommes pas convaincus. Dans de nombreux cas, les liquidités se sont évaporées depuis plusieurs mois et les soldes des cartes de crédit augmentent sans cesse. Cela fait en sorte que le consommateur semble être essoufflé, mais tant que son emploi ne sera pas menacé, il continuera vraisemblablement d’effectuer ses paiements, tout en espérant que les taux rebaisseront bientôt.

Voici le graphique affichant le solde des cartes de crédit au Canada :

Pour consulter ce graphique en grand format, veuillez cliquer ici.

Le Bureau du Surintendant des Institutions financières (BSIF) a récemment publié son rapport annuel sur le risque pour 2024-2025, évoquant les menaces majeures pour les prêts hypothécaires résidentiels au Canada. En raison des taux d’intérêt élevés, le BSIF soulignait le risque de voir les propriétaires devant renouveler leurs hypothèques, subir une augmentation considérable de leurs paiements mensuels. Une situation qui touchera particulièrement les propriétaires ayant des prêts à taux variable et à versements fixes. Cette dynamique pourrait entraîner une hausse des défauts de paiement sous l’effet d’une détérioration économique, ce qui exercerait une pression accrue sur les finances personnelles et les bilans des banques.

Le BSIF observe des signes voulant que la hausse des paiements hypothécaires gruge une part plus grande du revenu des ménages. Cela fait croître le nombre d’emprunteurs qui n’a plus les moyens de faire des versements sur leurs autres dettes ou emprunts. Il s’agit d’une perspective que nous avons déjà évoquée et qui nous préoccupe également.

Le rapport indique qu’en date de février 2024, 76% de tous les prêts hypothécaires en vigueur au Canada feront l’objet d’un renouvellement d’ici la fin 2026. Dans un tel contexte, il faut s’attendre à ce que les emprunteurs subissent un choc financier découlant de leur renouvellement de prêt hypothécaire. Même dans le cas d’une baisse de taux appliquée d’ici là, leur nouveau taux hypothécaire serait tout de même supérieur au taux contracté en 2020-2022, à défaut de quoi cela provoquerait une baisse du revenu disponible des ménages et un ralentissement considérable de leur consommation.

Il faut noter qu’environ 15% des hypothèques au Canada sont à taux variable avec des paiements fixes. Ceci préoccupe le BSIF, puisque « l’engagement financier que les emprunteurs devront respecter pour rétablir l’amortissement contractuel initial (par exemple, paiement d’une somme forfaitaire, augmentation des versements) pourrait exercer une pression financière sur bon nombre de ces ménages ».

Suite à l’annonce récente du taux d’inflation CPI qui a baissé en avril à 2,7% et le Core CPI à 2,8%, la BdC devrait se sentir plus à l’aise alors que l’inflation approche finalement de sa cible. Nous croyons donc que le temps est venu pour que la BdC de baisser le taux directeur. Plus elle tardera à le faire, plus cela l’obligera à le faire de manière plus importante plus tard afin de faire face à la détérioration économique.

Le marché des contrats à terme estime présentement la probabilité d’une baisse de taux de 16 pbs à 64% au Canada. Il y a d’ailleurs 48% des probabilités de voir une baisse additionnelle de 28 pbs le 24 juillet, lors de l’annonce suivante de la BdC.

C’est pour cette raison que nous préférons toujours un taux variable lorsque le profil de l’emprunteur le permet.

La gestion du passif fait partie intégrante de la situation financière du client et en représente parfois même « la » plus grande part. Il est donc primordial de confier l’analyse de celle-ci à un professionnel objectif qui saura bien guider votre client et s’assurer que celui-ci en saisit bien la valeur. Après tout, la gestion du passif en soi n’est-elle pas tout aussi importante que celle des actifs ?