Tous les regards sont tournés sur la décision imminente de la Banque du Canada (BdC) prévue ce mercredi. Bien que le marché des contrats à terme sur les acceptations bancaires de trois mois évalue actuellement à seulement 19% la possibilité que la BdC baisse son taux directeur, les probabilités de voir ce taux retraiter de 25 points de base en juin oscillent présentement à 88%. Plus significatif encore, le marché prévoit à 51% une réduction du taux directeur de 100 points de base d’ici décembre.

Lors de son allocution du 6 février dernier à Montréal, Tiff Macklem, le gouverneur de la Banque, a souligné que bien que le timing des ajustements de la politique monétaire ne soit pas parfait, les actions de la banque centrale demeurent efficaces. Il maintient une approche patiente avant de procéder à des réductions de taux. Le but étant de s’assurer que l’inflation soit bien maîtrisée. Cette position se justifie d’autant plus après l’annonce d’une croissance de 0,93% du produit intérieur brut (PIB) canadien pour le quatrième trimestre de 2023, marquant ainsi un troisième trimestre consécutif de croissance annualisée à 1% ou moins, sans tomber en récession. Contrairement à nos craintes d’être déjà en récession à cette période, ces chiffres témoignent de la résilience de l’économie canadienne, qui bénéficie sans doute de la croissance économique des États-Unis, nos voisins du Sud.

Comme mentionné lors de notre plus récent billet, tôt ou tard, les taux commenceront à baisser. C’est la raison pour laquelle nous continuons de privilégier les taux variables hypothécaires, lorsqu’il est possible d’obtenir un escompte significatif sur le taux préférentiel.

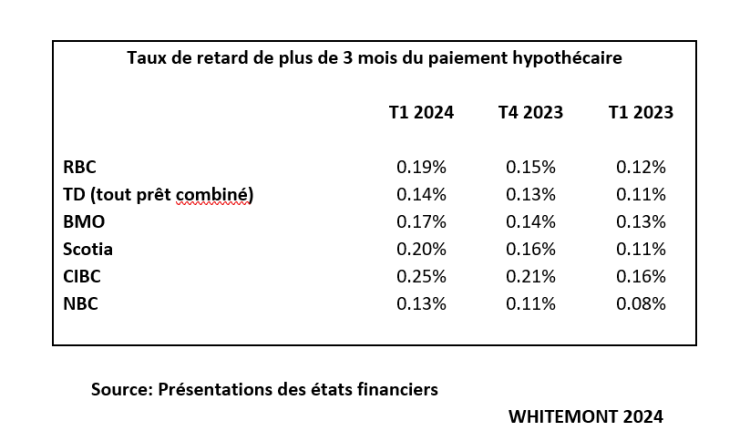

D’après l’Association des Banquiers canadiens, en décembre 2023, 0,18% des hypothèques au Canada ont enregistré des retards de paiement excédant trois mois. Bien que ce pourcentage reste relativement bas, surtout en comparaison avec le pic de 0,45% observé juste après la crise financière, la récente publication des résultats financiers des banques canadiennes a révélé une augmentation significative du pourcentage de paiements hypothécaires en souffrance :

Pour consulter ce tableau en grand format, cliquez ici.

La récente annonce des résultats financiers des banques canadiennes pour le premier trimestre de 2024 a mis en lumière une autre inquiétude : en date du 31 janvier 2025, la Banque Toronto-Dominion (TD), la Banque de Montréal (BMO) et la Banque Canadienne Impériale de Commerce (CIBC), ont annoncé que les prêts hypothécaires à taux variable avec amortissement négatif représentaient 94 milliards de dollars, soit 14% de leur portefeuille hypothécaire total. Ce pourcentage a diminué au cours des deux derniers trimestres. Chez BMO, 70% des hypothèques arriveront à échéance après l’année fiscale 2025 et ce sera 61 % chez CIBC. La baisse des taux d’intérêt anticipée devrait contribuer à améliorer cette situation. Il est important de noter que ni la Banque Royale du Canada (RBC) ni la Banque Scotia ne permettent l’amortissement négatif dans leurs structures de prêt hypothécaire.

On constate alors que malgré l’augmentation importante des taux d’intérêt, la situation n’est pas aussi dramatique qu’on aurait pu le croire initialement. Ceci s’ajoutera sur la balance de la décision de Tiff. Macklem.

La gestion du passif fait partie intégrante de la situation financière du client et en représente parfois même « la » plus grande part. Il est donc primordial de confier l’analyse de celle-ci à un professionnel objectif qui saura guider le client et s’assurer que celui-ci en saisisse bien la valeur. Après tout, la gestion du passif n’est-elle pas tout aussi importante que celle des actifs ?