Peu d’investisseurs remettent en question les bienfaits de diversifier les portefeuilles d’actions à l’extérieur du Canada. Le marché des fonds négociés en Bourse (FNB) offre maintenant la possibilité d’investir dans des paniers indiciels d’actions américaines et internationales à des tarifs presque dérisoires. Une autre innovation importante est l’apparition des fonds indiciels jumeaux d’actions étrangères, soit deux fonds identiques, sauf que l’un inclut une couverture contre les fluctuations des devises et l’autre pas. Ces paires de fonds indiciels sont apparues avant 2000 dans le marché des fonds communs et vers 2013 dans le marché des FNB. Seulement parmi les trois plus grands fournisseurs canadiens (RBC iShares, BMO et Vanguard), 34 paires de FNB jumeaux sont offertes. Ce n’est donc pas le choix qui manque.

Le présent article s’intéresse particulièrement à la performance des FNB et des fonds communs jumeaux reproduisant l’indice S&P 500. Ce choix comporte plusieurs avantages.

Tout d’abord, il en existe plusieurs (nous en avons retenu cinq), ce qui aide à valider les observations.

Ces fonds sont exposés à une seule devise (le dollar américain) ce qui permet de mieux isoler les différents facteurs influençant l’efficacité de la couverture.

Troisièmement, ces fonds détiennent tous le même portefeuille d’actions ce qui facilite les comparaisons.

Finalement, nous avons déjà réalisé une étude (publiée en 2010) à propos de la performance des fonds de l’indice S&P 500 avec couverture de devises, concluant que cette couverture comportait des coûts implicites très élevés, de l’ordre de 1,50 % par année en moyenne pour la période 2006-2009. Nous pourrons donc confirmer ou infirmer ce résultat sur la base de nouvelles données.

Raisons de couvrir

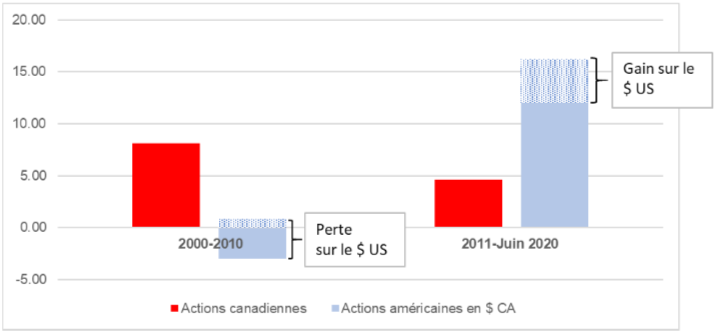

La Bourse américaine et le billet vert ont tous les deux performé brillamment sur les marchés internationaux depuis que ce dernier a touché la parité avec le dollar canadien (CA) à la fin de 2010. Aussi bien dire une éternité, même pour les investisseurs à long terme. Or, il n’existe aucune garantie que cette performance se poursuivra. Lors de la période 2000-2010, l’inverse a prévalu, alors que le dollar américain (US) s’est lourdement déprécié contre le huard.

Graphique 1 : Rendement des Bourses canadienne et américaine pour les périodes 2000‑2010 et 2011-juin 2020

Voici trois raisons qui devraient vous inciter à envisager de couvrir le risque de devise en tout ou en partie.

- Les actions américaines constituent une portion importante du portefeuille

Si votre proportion en actions américaines est minime, l’effet du dollar US sur votre portefeuille sera négligeable. Mais si à l’inverse, votre répartition stratégique de l’actif commande une pondération importante en actions américaines, la devise aura un impact important sur le rendement. Tout le monde aime les devises lorsqu’elles s’apprécient mais les déteste lorsque l’inverse se produit. Parlez-en aux investisseurs canadiens qui détenaient un fonds du S&P 500 en 2003, alors que le rendement de près de 29 % en dollars US a été amputé à moins de 6 % à cause de la dégringolade du billet vert contre le dollar CA.

- Vous investissez pour pourvoir à des dépenses qui seront effectuées en dollars CA

Si vous êtes comme moi et aimez l’hiver, vous envisagez peut-être de prendre votre retraite au Canada. Si votre portefeuille a pour mission de financer des dépenses en dollars CA, alors vous serez moins tolérant au risque de devises.

- Vous avez une tolérance limitée à perdre de l’argent à cause des devises

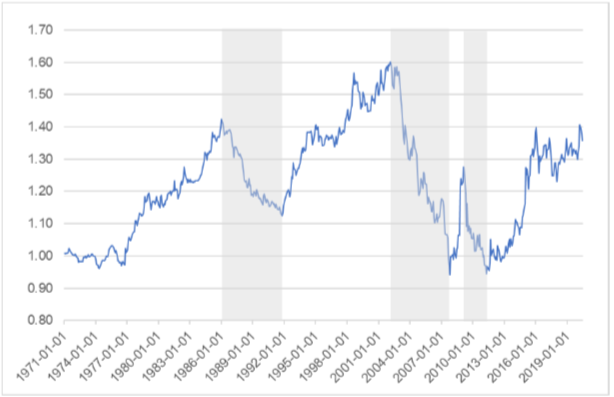

Il arrive parfois que le dollar canadien s’apprécie pendant de nombreuses années. Ces périodes sont illustrées par les zones ombragées du graphique ci-dessous.

Graphique 2 : Valeur d’un dollar US en dollars CA 1971-2020

Si vous croyez que l’exposition au dollar US est peu risquée, lisez bien ceci : entre 2001 et 2007, le billet vert a perdu 41 % de sa valeur face au huard. Et pendant ce temps, la Bourse canadienne surpassait la Bourse américaine largement.

À ce moment, le risque qui guette l’investisseur est de perdre patience avec ses actions américaines à cause de cette contre-performance. On connaît la suite : les actions américaines et le dollar US ont tous les deux connu une période en or par la suite. Bref, si une couverture – ne serait-ce que partielle – du risque de change peut vous aider à persévérer avec vos actions américaines, vous devriez l’envisager sérieusement.

Raisons de ne pas couvrir

S’il existe de bonnes raisons pour couvrir, l’inverse est tout aussi vrai. En voici quelques-unes.

- Le dollar américain a souvent un effet parachute lors des crises graves

Lors des crises importantes, le dollar US est parfois adopté comme valeur-refuge ce qui signifie que les pertes sur vos actions américaines sont en partie amorties par l’appréciation de la devise. Par exemple, lors de l’année 2008, l’indice S&P 500 a livré un rendement de – 37 % en devise locale, mais le recul a été nettement moins important (- 23 %) une fois converti en dollars canadiens.

Pendant la même période, la Bourse canadienne a reculé de 33 %. Le même phénomène s’est produit lors de la crise de février et mars dernier. Comme investisseur, vous ne pouvez pas éviter les crises boursières, mais vous pouvez structurer le portefeuille pour en temporiser l’impact. L’exposition au dollar US a de bonnes chances de vous donner un coup de pouce à cette fin.

- Vous aurez besoin de dollars US à l’avenir

Si vous prévoyez acheter un condo ou une maison de campagne aux États-Unis, ou encore si vous prévoyez y voyager fréquemment à la retraite, le dollar US devient carrément moins risqué en regard de votre situation personnelle.

- La couverture du risque de devise est dispendieuse

Les fonds jumeaux sont une véritable délivrance pour l’investisseur qui souhaite se couvrir contre le risque de devises. Sans ces produits, vous seriez obligé de gérer vous-même un portefeuille de contrats à terme sur devises pour réaliser la couverture. En adoptant un FNB ou un fonds commun couvert contre les fluctuations du dollar US, vous déléguez cette tâche au gestionnaire du fonds.

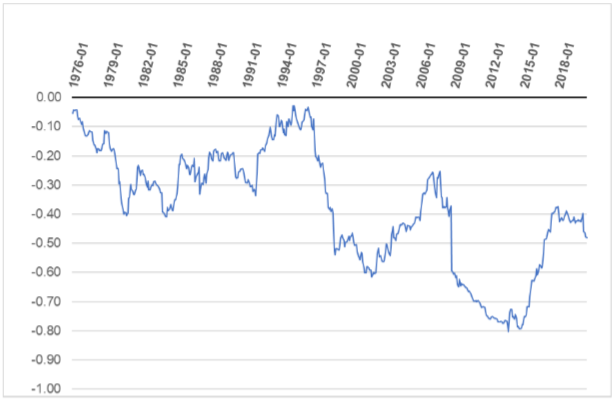

Toutefois, mes recherches m’ont appris que la couverture de devise ne peut pas faire un travail parfait. Dès que la valeur des actions en portefeuille fluctue, le montant des contrats à terme sur devise devient soit trop élevé, soit insuffisant. Cette imperfection de la couverture, appelé « effet résiduel de devises » ou « ERD », aurait tendance à s’annuler à travers le temps si le dollar US et l’indice S&P 500 fluctuaient indépendamment l’un de l’autre. Mais en réalité, leur corrélation s’est avérée constamment négative depuis l’adoption du régime de change à taux flottant en 1971.

Graphique 3 : Corrélation entre le dollar US et l’indice S&P 500, 1971-2020

NB : Corrélation sur 60 mois

Nous avons procédé à une analyse de l’efficacité des opérations de couverture à l’aide des données sur les fonds jumeaux. En effet, puisque la couverture de la devise est tout ce qui distingue ces fonds les uns des autres, nous pouvons calculer avec précision l’effet des frais de transaction et l’effet résiduel de devises sur la performance en ajustant leur différentiel de rendement en fonction des rendements des contrats à terme d’un mois sur le dollar canadien (taux de change à terme contre le dollar US).

Selon l’analyse des performances comparatives des fonds jumeaux, l’effet résiduel de devise et les frais de transaction ont coûté annuellement 99 points de base aux investisseurs des fonds du S&P 500 avec couverture de devises depuis 2000. Cet écart s’est amenuisé depuis, peut-être pour cause d’un plus grand soin apporté à la gestion de la couverture, mais même depuis 2013, l’ERD a coûté aux investisseurs en moyenne 67 points de base (pb). Ce résultat est assez stable parmi les cinq fonds étudiés avec une fourchette variant de – 60 pb à – 74 pb.

Couvrir ou ne pas couvrir?

En définitive, les investisseurs doivent comprendre que couvrir le risque de devise d’un fonds d’actions américaines comporte un coût important, en grande partie causé par la corrélation négative persistante entre les rendements du billet vert d’une part, et de la Bourse américaine d’autre part.

Bien que ce coût soit moins élevé qu’estimé par nos recherches passées, un coût évalué minimalement à 0,67 % est considérable en regard des rendements espérés des classes d’actif. Nous suggérons d’utiliser les FNB d’actions américaines avec couverture de devise seulement si les trois conditions nécessaires (pondération élevée en actions US, profil d’utilisation des fonds comportant peu de dollars US, tolérance limitée au risque de devises) sont réunies.

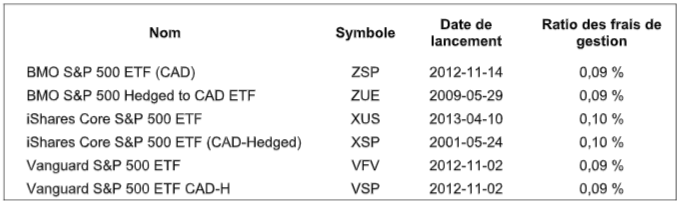

Tableau 1 : Les FNB jumeaux sur le S&P 500

Note : Cet article s’appuie également sur l’étude des fonds communs jumeaux de RBC et de TD, qui fournissent un précieux historique de plus de 20 ans.

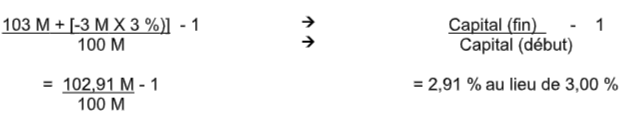

Note technique : L’effet résiduel de devises illustré

Lorsqu’on ajoute la couverture de devises à un portefeuille de l’indice S&P 500, la logique simple suggère qu’on devrait s’attendre à obtenir en dollar CA le même rendement obtenu par les investisseurs en dollars US, puisque l’opération de couverture vise précisément à compenser l’effet des fluctuations du taux de change. Toutefois, la vraie vie est plus compliquée.

Premièrement, les contrats à terme utilisés pour couvrir le risque de devises se négocient en fonction du taux de change courant (« spot »), mais intègrent également une composante pour tenir compte de la différence entre les taux d’intérêt en dollars canadiens et ceux en dollars US. Bref, lorsque les taux canadiens sont plus élevés que les taux américains, les opérations de couverture ajouteront un peu de rendement au fonds, et inversement lorsque les taux américains sont plus élevés.

L’autre facteur qui déclenche une différence entre le rendement du fonds avec couverture et le rendement du fonds sans couverture calculé en dollars américains est l’effet résiduel de devise. En règle générale, lorsque le portefeuille d’actions US et le dollar US fluctuent dans le même sens, le fonds avec couverture va surpasser le fonds sans couverture calculé en dollars US. L’inverse se produira lorsque le portefeuille d’actions US et le dollar US fluctuent en sens inverse.

Cas no° 1 : L’indice S&P 500 et le dollar américain s’apprécient chacun de 3 %

Supposons qu’un fonds détient des actions américaines d’une valeur de 100 millions de dollars US sous gestion au début du mois. Le fonds vend des contrats à terme pour une valeur de 100 millions de dollars US (contre le dollar canadien) afin de couvrir le risque de devises. La position au début du mois se décrit comme suit :

- Position longue – 100 millions de dollars US sur fonds S&P 500

- Position à découvert – contrats à terme sur 100 millions de dollars US (contre le dollar canadien)

Si, pendant le mois, l’indice S&P 500 produit un rendement de + 3 %, alors le portefeuille détenu par le fonds devient :

- Position longue – 103 millions de dollars US sur fonds S&P 500

- Position à découvert – contrats à terme sur 100 millions de dollars US (contre le dollar canadien)

Par conséquent, le fonds est maintenant en déficit de couverture de 3 millions de dollars US. Autrement dit, le fonds est long net de 3 millions de dollars US (103 millions en actions de S&P 500 moins 100 millions à découvert sur le dollar US).

Si, durant le mois, le dollar US s’apprécie, le déficit de couverture de 3 millions de dollars US produira un profit. Par conséquent, le rendement du fonds pour le mois est :

Le rendement du fonds est supérieur à celui de l’indice S&P 500 de 9 points de base.

Cas n° 2 : Indice S&P 500 + 3 %, dollar américain – 3 %

Imaginons maintenant que l’indice S&P 500 produit un rendement de + 3 % au cours du mois, mais contrairement au cas no. 1, le dollar US se déprécie de 3 %. Alors le portefeuille détenu par le fonds devient :

- Position longue – 103 millions de dollars US sur fonds S&P 500

- Position à découvert – contrats à terme sur 100 millions de dollars US (contre le dollar canadien)

À ce stade, la valeur des contrats à terme demeure 100 millions de dollars US, puisque les opérations de couverture sont effectuées au début de chaque mois. Par conséquent, [103 millions de dollars US – 100 millions de dollars US] = 3 millions de dollars US ne sont pas couverts. Le fonds est maintenant en déficit de couverture.

Si, durant le mois, le dollar US se déprécie, il y aura 3 millions de dollars US (103 moins 100 millions) qui ne seront pas couverts et qui perdront de la valeur. Par conséquent, le rendement du fonds pour le mois est :

Le rendement du fonds est inférieur à celui de l’indice S&P 500 de 9 points de base.