La sous-performance des actions de valeur par rapport aux actions de croissance a incité de nombreux investisseurs à remettre en question l’existence même de la prime associée aux titres de valeur. Or, cette prime existe bel et bien et, à mon avis, les investisseurs qui ont la capacité, la volonté et le besoin d’obtenir des rendements supérieurs au marché devraient envisager de faire des placements dans les actions de valeur.

Afin de vous expliquer comment j’arrive à cette conclusion, je vais d’abord réexaminer les preuves de cette prime de valeur. Puis, je me pencherai sur les causes de la sous-performance des actions de valeur ces dernières années. Enfin, j’exprimerai quelques réserves concernant les placements axés sur la valeur.

Un test de la prime de valeur

Les documents de marketing des sociétés de placement mettent souvent l’accent sur des analyses de données historiques afin de prouver la surperformance d’un type d’actions (actions de valeur, actions à faible volatilité, actions de qualité élevée, etc.) ou d’une stratégie (axée sur le momentum, le suivi des tendances, la parité des risques, etc.). Mais qu’est-ce qui distingue une prime des bons résultats établis par une analyse historique?

Une prime se définit comme un rendement excédentaire observé dans les données qui devrait très probablement se maintenir dans l’avenir.

Toute véritable prime repose sur des fondements théoriques solides; est soutenue par des recherches universitaires; est validée par les données les plus récentes. Elle doit être confirmée sur de longues périodes, dans de nombreux sous-échantillons de plusieurs marchés, et par une statistique t élevée. Généralement, une statistique t supérieure à 2 dans plusieurs échantillons et sous-échantillons représente une donnée « statistiquement significative »; autrement dit, la prime n’est pas due au hasard, et le rendement excédentaire observé doit être susceptible de persister dans l’avenir.

Fondements théoriques

Divers titres sont assortis de taux d’escompte différents. On peut observer ce phénomène directement sur le marché obligataire où, toute chose étant égale par ailleurs, les titres dont le prix est peu élevé offrent un rendement à l’échéance plus élevé. En revanche, il n’est pas possible d’observer directement les taux d’escompte des titres de participation. Pour distinguer les actions dont le taux d’escompte est peu élevé de celles dont le taux d’escompte est élevé, les analystes évaluent les cours boursiers à l’aide de paramètres d’évaluation fondamentaux.

Les recherches de Fama et French (FF) ont montré que, mieux que d’autres mesures de valorisation comme le ratio bénéfice/cours et le rendement en dividendes, le ratio valeur comptable/valeur du marché (ratio VC/VM) permet une meilleure évaluation des cours afin de hiérarchiser les niveaux de rendements espérés.

Si nous convenons d’effectuer cette évaluation des cours au moyen de la valeur comptable plutôt que des bénéfices, les actions dont le ratio VC/VM est élevé (actions de valeur) offrent probablement un taux d’escompte supérieur à celui des actions dont le ratio VC/VM est faible (actions de croissance).

Cela ne signifie pas que les actions de valeur dégageront inévitablement des rendements réalisés supérieurs. Les rendements espérés et réalisés divergeront souvent, même sur de longues périodes.

Recherche universitaire

La recherche universitaire conclut généralement à une prime des titres de valeur.

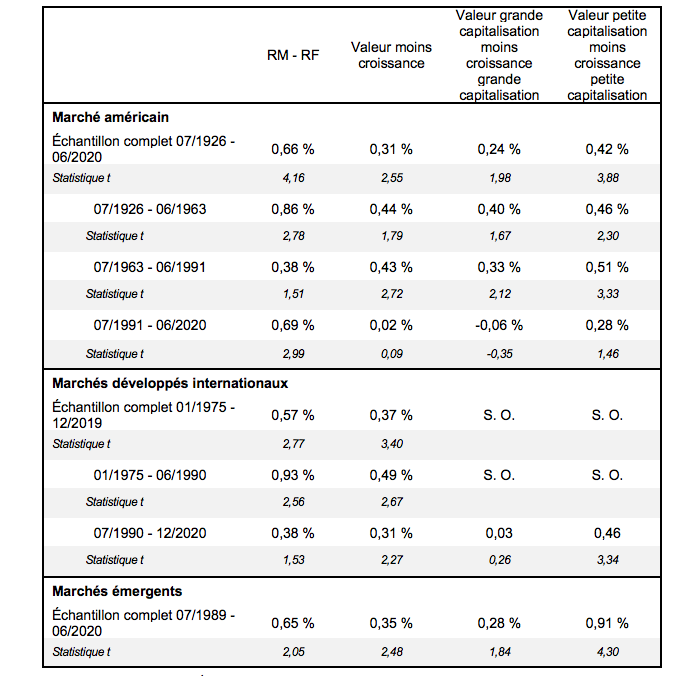

À plus d’une reprise, il a été constaté que les actions de valeur généraient une prime (FF en 1996, Davis, Fama et French (DFF) en 2000 aux États-Unis, FF en 1998 sur les actions internationales, et de nombreux autres auteurs). Cependant, les études récentes (FF en 2020, dont les résultats sont résumés dans le tableau 1) ont fait ressortir des rendements excédentaires, mais pas de prime, pour les titres de valeur en général aux États-Unis, pour la sous-période allant de 1992 à 2019.

Les auteurs estiment que ces nouveaux résultats ne sont pas suffisants pour invalider les résultats précédents. Selon eux, la faiblesse récente des actions de valeur américaines au cours de la sous-période 1992-2019 représente un événement aléatoire. Dans toutes les périodes et sous-périodes, et dans tous les segments de marché, les actions de valeur ont produit des rendements excédentaires positifs, mais les statistiques t pour la période 1992-2019 sont peu élevées.

Tableau 1 : Rendements mensuels excédentaires selon les facteurs de valeur aux États-Unis

(Source : FF 2020, p. 15)

Pour voir le tableau en grand, cliquez ici.

Une autre étude (DFF en 2000) fait état d’écarts positifs importants et significatifs entre le rendement des titres de valeur et celui des titres de croissance pour les périodes allant de 1929 à 1963 et de 1963 à 1997.

Par contre, les conclusions de l’étude menée par Houge et Loughran en 2006 divergent de celles de la majorité des études sur la prime de valeur. Les auteurs ont examiné les écarts de rendement entre les sous-indices de valeur et de croissance du S&P 500 de 1975 à 2002 et entre les sous-indices de valeur et de croissance du Russell 3000 de 1979 à 2002. Ils ont conclu à des alphas négatifs statistiquement non significatifs des actions de valeur par rapport aux actions de croissance, selon la méthode à quatre facteurs de Carhart.

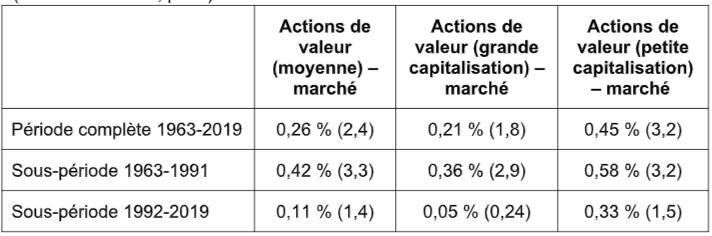

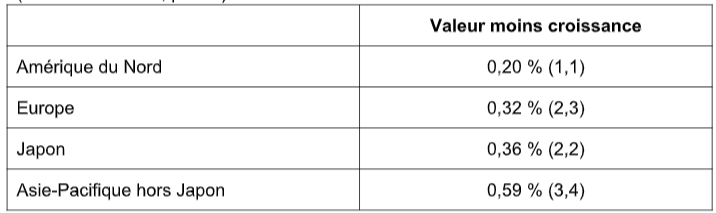

Une étude récente (FF 2017, tableau 2) conclut à une prime de valeur (statistique t ≥ 2) sur les marchés de l’Europe, du Japon et de la région de l’Asie-Pacifique hors Japon pour la période allant de 1990 à 2015. L’étude fait état d’un rendement excédentaire mensuel de 0,20 % en Amérique du Nord et d’une faible statistique t de 1,1.

Tableau 2 : Rendements mensuels excédentaires selon des facteurs de valeur dans le monde de 1990 à 2015

(Source : FF 2017, p. 445)

Pour voir le tableau en grand, cliquez ici.

Nous avons également validé les données empiriques et colligé le tout dans le tableau 3.

Tableau 3 : Valeur moins croissance – rendements excédentaires mensuels par région

(Source : Ken French)

* Les données concernant les États-Unis proviennent de la base de données « U.S. Research Returns Data ». Toutes les autres données proviennent de la base « International Research Returns Data ».

Pour voir ce tableau en grand, cliquez ici.

Pour les échantillons complets, la prime de valeur est significative (statistique t > 2) dans les trois régions. Aux États-Unis, la prime de valeur est moins significative que la prime de marché : la prime liée à la variable « valeur moins croissance » présente une statistique t de 2,55 comparativement à 4,16 pour la variable RM – RF (rendement du marché moins taux sans risque). C’est toutefois le contraire pour les marchés développés internationaux et les marchés émergents, où les statistiques t sont plus élevées pour la prime de valeur que pour la prime de marché. Par ailleurs, dans toutes les régions, nous pouvons voir que la prime de valeur est alimentée par les actions à petite capitalisation, les actions de valeur à grande capitalisation affichant un rendement excédentaire positif mais une statistique t inférieure à 2 dans la plupart des cas.

Selon moi, la théorie, les recherches universitaires et les données les plus récentes prouvent largement que les rendements excédentaires des actions de valeur par rapport aux actions de croissance ne sont pas le fruit du hasard.

Causes de la sous-performance

Or, pourquoi les actions de valeur ont-elles sous-performé ces dernières années? Parce que le marché préfère les titres de croissance.

Les données montrent un écart très important entre les ratios d’évaluation des actions américaines de valeur et ceux des actions de croissance. Si le ratio cours/valeur comptable des actions de valeur est demeuré stable, autour de 1 fois la valeur comptable depuis les années 1990, la valorisation des actions de croissance a littéralement explosé depuis 2009, passant de 3,4 fois à 8 fois la valeur comptable. On observe une situation semblable sur les marchés développés internationaux.

Selon la conclusion à laquelle Arnott, Harvey, Kalesnik et Linnainmaa sont arrivés en 2019, les rendements inférieurs des actions de valeur s’expliquent non pas par la piètre rentabilité de ces sociétés, mais par l’expansion des ratios des actions de croissance.

Dans un récent billet en 2020, Asness arrive à une conclusion similaire. Selon lui, les valorisations actuelles des actions de croissance sont extrêmement élevées par rapport aux moyennes historiques. Il rejette l’idée selon laquelle l’appréciation relative des actions de croissance est attribuable aux titres technologiques, aux titres de sociétés à mégacapitalisation ou à une poignée de sociétés très performantes. Selon lui, le marché manifeste actuellement une préférence généralisée pour les actions de croissance.

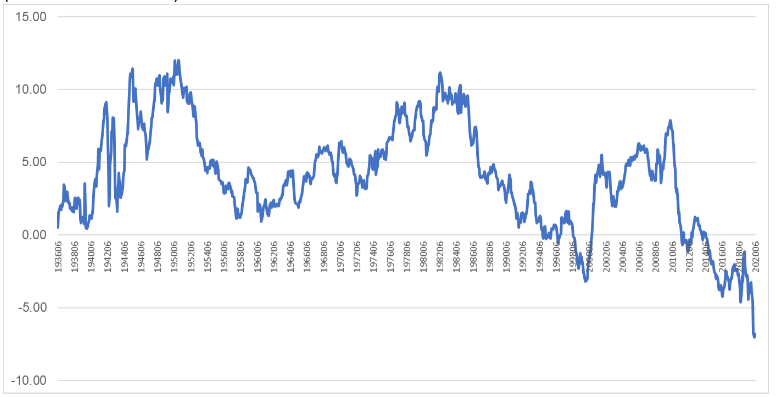

Quelle est la probabilité que les actions de valeur surclassent les actions de croissance dans l’avenir? Difficile de répondre à cette question, mais les données historiques peuvent fournir des indications, comme on l’observe dans le graphique 1.

Graphique 1 : Valeur moins croissance aux États-Unis – rendements annualisés sur des périodes mobiles de 10 ans entre 1936 et 2020

(Source : Ken French)

Pour voir le graphique en grand, cliquez ici.

Historiquement, les actions de valeur aux États-Unis ont fait mieux que les actions de croissance au cours de 87 % des périodes mobiles de 10 ans depuis 1936. D’autres études montrent que les actions de valeur des marchés internationaux ont fait mieux que les actions de croissance au cours de 98 % des périodes mobiles de 10 ans depuis 1985.

Quoi retenir?

Comparativement aux actions de croissance, les actions de valeur sont actuellement relativement bon marché. Je ne serais pas surpris si les ratios d’évaluation des actions de valeur et de croissance revenaient finalement vers la norme historique.

Comme nous l’avons vu dans le passé, la préférence pour les titres de croissance est un balancier qui peut se mouvoir dans les deux directions.

Dans un marché financier caractérisé par des taux d’intérêt proches de zéro, les primes de rendement sont une denrée rare. Je crois que les investisseurs qui ont la capacité, la volonté et le besoin d’obtenir des rendements supérieurs au marché devraient envisager de faire des placements dans les actions de valeur.

Cela dit, j’aimerais exprimer quelques réserves. D’abord, rien ne garantit que les primes espérées se concrétiseront. Privilégier les titres de valeur entraîne un risque d’enregistrer un rendement inférieur à celui du marché sur le long terme. Ensuite, il faudra peut-être beaucoup de temps avant de profiter de la prime de valeur. Les actions de valeur ont tiré de l’arrière pendant des périodes de plus de dix ans.

En outre, je ne suis pas certain qu’un portefeuille axé sur la valeur représente la meilleure stratégie dans un petit marché comme le Canada. Pour bon nombre d’investisseurs canadiens, les actions canadiennes composent entre 20 % et 50 % de l’ensemble de leurs placements en actions. Le caractère concentré du marché canadien, une forte pondération en actions canadiennes et une stratégie axée sur la valeur ne constituent pas une combinaison gagnante. Les stratégies axées sur la valeur donnent de bons résultats dans des portefeuilles d’actions largement diversifiés.